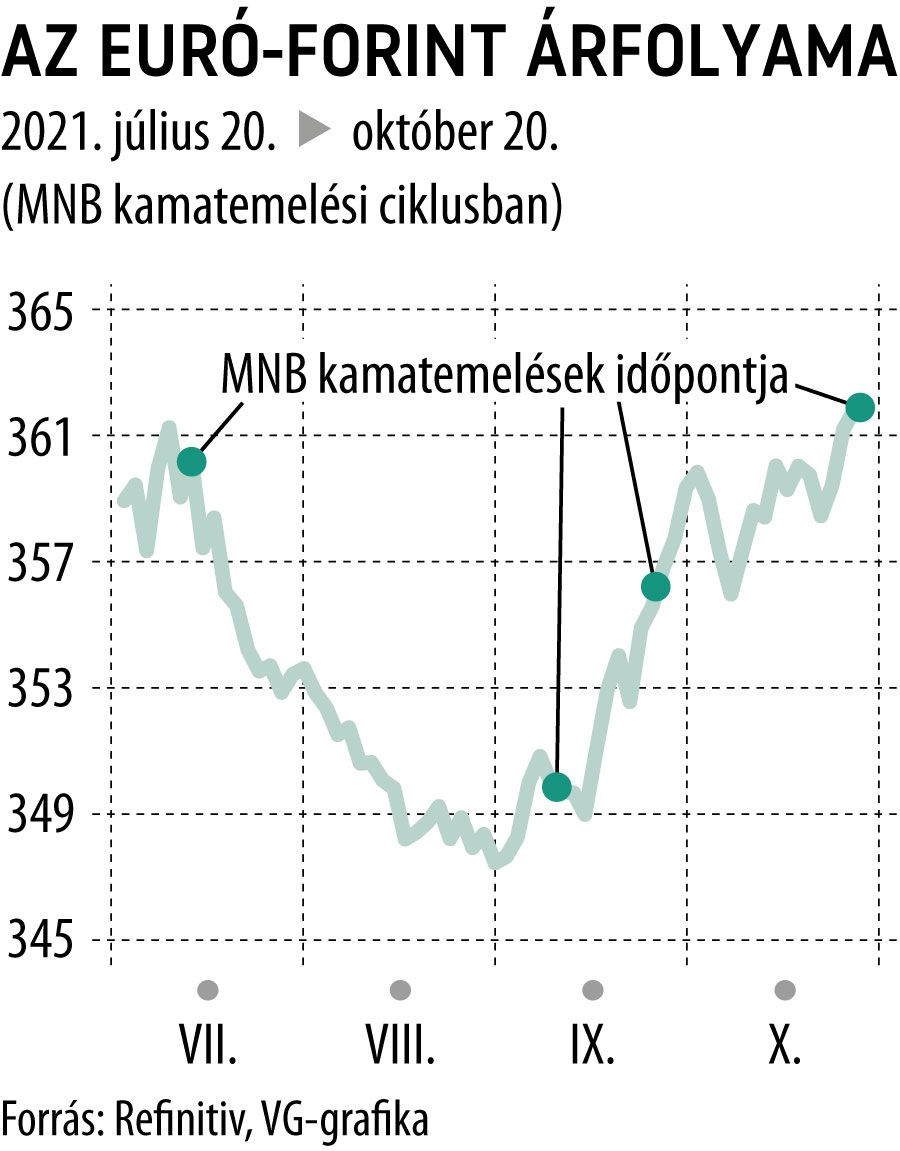

Túl kis lépésben szigorít a jegybank, ez így kevés ahhoz, hogy attraktívvá tegye a forintot a befektetők körében – véli a VG-nek nyilatkozó szakértő. A forint piacán most volatilis napok jöhetnek, érdemes figyelni az amerikai hozamok alakulását.

Hullámvasutazott szerdán a forint, délelőtt 363,4 fölé, több mint féléves csúcsra emelkedett az euró/forint árfolyam, délutánra viszont 362 alá csökkent az euró kurzusa. A szerdai mozgások még mindig a Magyar Nemzeti Bank (MNB) keddi kamatdöntésének és üzeneteinek voltak a következményei. A Commerzbank szerdai jegyzete szerint a forint azért gyengült jelentősen, mert a jegybank kitartott a lassú kamatemelések mellett, ugyanakkor az közelmúltbeli gyorsulása miatt sok piaci szereplő agresszívabb lépésre számított az MNB-től, hiszen a 2 százalék alatti irányadó ráta nem hangzik éppen soknak a közel 6 százalékos infláció mellett. A bank elemzője szerint az a tény is gyengítette a forintot, hogy a jegybank nem tett utalást arra, hogy a következő lépések esetleg erőteljesebbek lesznek.

Ötvös Mihály, a CIB Bank szenior devizakereskedője a VG-nek elmondta, nagy volatilitás és a szokottnál magasabb forgalom volt megfigyelhető szerdán az euró/forint és dollár/forint devizapárokban. Az elmúlt hetek forintgyengülése egyébként különösen a dollárral szemben látványos, de a külső környezet alakulása szinte valamennyi feltörekvő piaci devizára nyomást helyez: ilyenek az energiaárak elszállása, a globális inflációs kockázatok erősödése, illetve az, hogy a Federal Reserve várhatóan novemberben hozzálát az eszközvásárlásai kivezetéséhez, amely dollárkínálat-csökkenéssel jár majd. Ötvös Mihály hozzátette, a magyar inflációs nyomáshoz belső tényezők is hozzájárulnak, ezekre reagálva kezdett nyáron kamatemelési ciklusba a Magyar Nemzeti Bank. „A keddi 15 bázispontos emelés megfelelt ugyan a konszenzusnak, a piac egy része mégis úgy reagált, mint egy kisgyerek, aki tudja, mit kap karácsonyra, de azon túl nem részesül meglepetésben” – magyarázta a szerdai mozgásokat a CIB szakértője. Hozzátette,

a forint elleni shortpozíciókat egyre költségesebb finanszírozni, de a jelek szerint ez nem tartja vissza a nemzetközi befektetőket, főleg azokat a spekulánsokat, akik a dollár/forint devizapárral kereskednek.

Ötvös Mihály szerint a következő napokban is magas maradhat a volatilitás, érdemes figyelni a 10 éves amerikai állampapír hozamát, ha az csökken, azt általában forinterősödés követi. A CIB-nél úgy látják, az MNB helyzete továbbra sem könnyű, a jelek szerint kismértékű kamatemelésekkel nem képes attraktívvá tenni a forintot. Jelentős forinterősödést az váltana ki, ha megszüntetné a jegybank a kötvényvásárlásokat a másodpiacon, ezzel viszont a magyar finanszírozását drágítaná meg, hiszen csak magasabb hozam mellett kelnének el a magyar állampapírok az aukciókon.

Agresszívebb kamatemelésre lehet szükség

Októberben 6 százalék fölé kerülhet a magyar infláció, ami novemberben 6,6 százalékon tetőzhet – vélik a Raiffeisen elemzői. Ha marad a havi gyakoriságú kamatemelés, akkor az év végére 2,1 százalék lehet az alapkamat, azonban elképzelhető, hogy ez kevés lesz még a forint árfolyamának stabilan tartásához is, nemhogy az erősítéséhez – írták a negyedéves stratégiai elemzésükben. A Raiffeisennél úgy vélik, az MNB célja, hogy az euró/forint 350 körül mozogjon, ehhez azonban agresszívabb kamatemeléseken keresztül vezet az út.