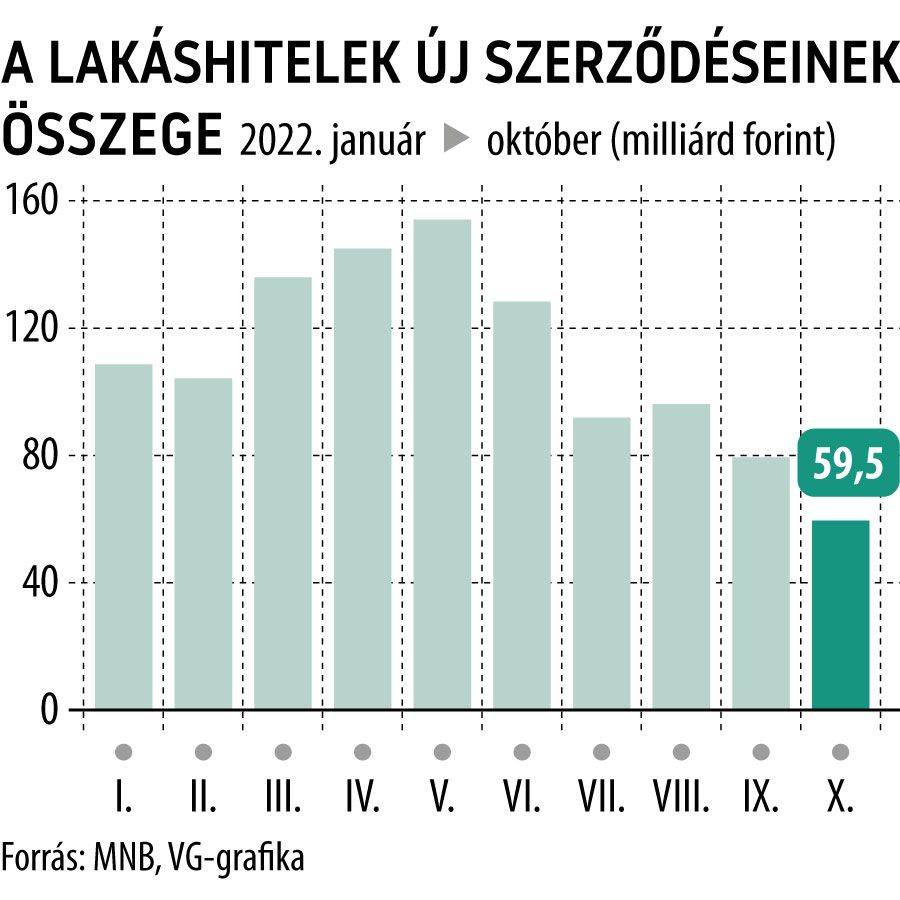

Néhány hónap alatt árnyékává változott régi önmagának a lakáshitelek hazai piaca: az új szerződések összege októberre 25 százalékkal, 59,5 milliárd forintra csökkent az előző hónaphoz képest, miközben a májusi, közel 154 milliárdos csúcsnak már a felét sem érte el – derül ki a Magyar Nemzeti Bank (MNB) adataiból. Ilyen szerény szerződéses volumenre legutóbb a koronavírus-járvány harmadik hullámának idején, 2021 januárjában akadt példa.

Az első tíz hónap adatait vizsgálva már nem festenek ilyen tragikusan a számok, hiszen az összesített, 1101,9 milliárd forintnyi szerződés ha csak másfél százalékkal is, de meghaladja az egy évvel korábbit.

A csúcsdöntés ugyanakkor szinte biztosan elmarad az új kihelyezéseknél 2022-ben: a tavalyi egész évi, 1303 milliárdos összeg túlszárnyalásához novemberben és decemberben is kicsivel százmilliárd forint feletti új szerződésre lenne szükség,

amelyre a jelenlegi tendenciákat látva igen kicsi az esély. Az újabb rekord elmaradása persze önmagában nem lenne tragédia, ám annak tükrében mindenképpen figyelemre méltó volna, hogy az elmúlt években – még a járvány által leginkább sújtott 2020-ban is – rendre sikerült felülmúlni a korábbi számokat.

Az ugyanakkor az MNB statisztikáiból igen jól látszik, hogy az idei év a támogatott konstrukciókról szólt a lakáshiteleknél:

az utóbbiak aránya az első tíz hónapban meghaladta a 39 százalékot az új szerződéseken belül, miközben egy évvel korábban 18,4, a 2020. október végéig tartó időszakban pedig 16,1 százalékos volt az arány.

Ebből a szempontból az április számított a kiemelkedő hónapnak, hiszen akkor a támogatott kölcsönök új szerződéseken belüli súlya megközelítette az 52 százalékot is. Ez az arány viszont májustól viszonylag tempósan csökkenni kezdett, és októberben már „csak” 26 százalékot ért el. A lakáshitelpiac tavaszi, illetve nyár eleji száguldása és a támogatott hitelek kiemelkedő aránya egyértelműen a zöldlakáshiteleknek volt köszönhető, amelyek révén rendkívül kedvező kondíciók mellett juthattak finanszírozáshoz azok, akik megfelelő energetikai besorolású új lakóingatlan vásárlásához igényeltek hitelt.

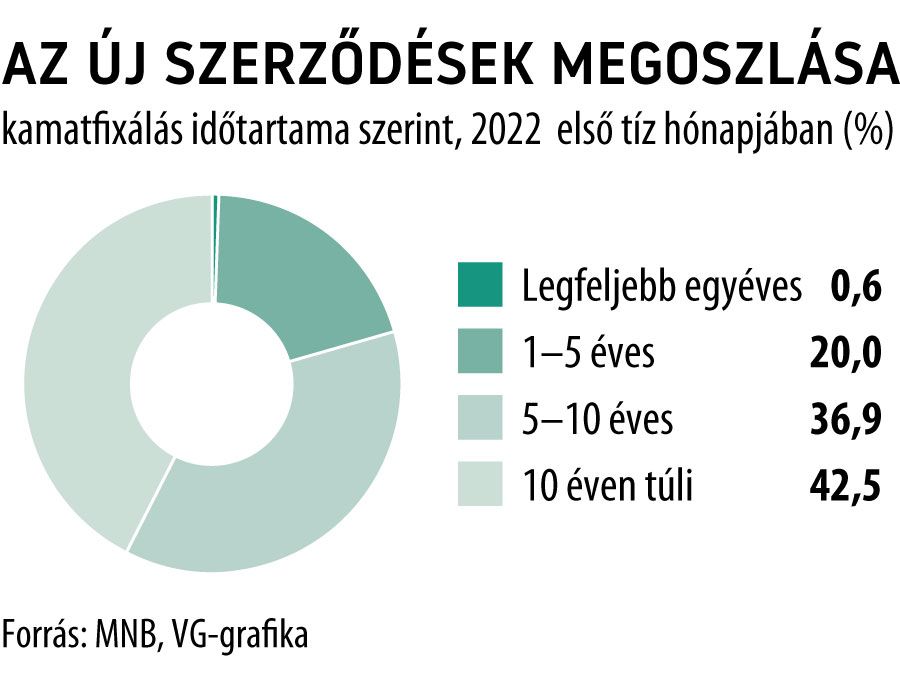

A végig fix kamattal kínált zöldlakáshitelek hatása igencsak érződik az új szerződések kamatperiódus szerinti összetételén is. A tíz éven túli kamatfixálású kölcsönök aránya a 2021. első tíz hónapjában mért 12-ről az idei év hasonló időszakára 42,5 százalékra ugrott, miközben az öt és tíz év közötti kamatperiódusúaké 57,8-ről 36,9 százalékra csökkent. Sokat vesztettek pozícióikból az éven túli, de legfeljebb ötéves kamatfixálású konstrukciók is – itt éves összevetésben 29,4-ről 20 százalékra olvadt az arány –, miközben a változó kamatozású, de legfeljebb egyéves kamatperiódusú kölcsönöké stabilan 1 százalék alatt maradt.

A lakáshitelpiac kilátásai pedig – legalábbis rövid távon – semmiképp sem nevezhetők biztatónak. Ennek egyik oka, hogy az utóbbi időszakban jelentősen megdrágultak a piaci feltételű kölcsönök: az MNB adatai szerint az összes új szerződésnél vizsgált átlagos éves kamatláb 4,40-ról 9,33 százalékra ugrott egyetlen év alatt, miközben a jegybank által számolt teljes hitelköltség mutatója már a két számjegyű tartományban mozgott októberben. A rekordokat döntögető – igaz, azóta már megtorpant – ingatlanárak feltehetően szintén nem használnak a keresletnek (ez a friss ingatlanpiaci tendenciákon már látszik is), mint ahogyan a bizonytalanabbá vált gazdasági környezet és a magas sem. Mindezek tükrében arra lehet számítani, hogy az elmúlt bő másfél évben jellemző, havi átlagban nagyjából százmilliárdos szerződéses összeg alacsonyabb szinten stabilizálódik majd a lakáshiteleknél.

Új feltételek a minősített hiteleknélA Magyar Nemzeti Bank bővítette a minősített fogyasztóbarát lakáshitel (MFL) feltételrendszerét a hitelezés zöldebbé tétele és a folyamatok elektronikus útra terelése érdekében – közölte a jegybank. A módosítás értelmében 2023 áprilisától az intézmények zöldhitelcél esetén – az MNB Zöld tőkekövetelmény-kedvezmény programjával összhangban – nem számíthatnak fel folyósítási díjat, illetve egyéb költséget a feltételek teljesülésének ellenőrzésére. A hitelező pénzügyi szolgáltató emellett – egyszeri alkalommal – köteles lesz átvállalni a hiteles energetikai tanúsítvány ügyfelet terhelő költségét is. A zöldhitelcélok igazolt teljesülése esetére a bankoknak lehetőségük lesz zöldkamatkedvezményt is biztosítani, így az adósok az új keretek között jóval kedvezményesebben érhetik el zöldlakáscéljukat. Egy 20 millió forintos, 20 éves, 9 százalékos kamatozású hitelnél például mintegy 100 ezer forint előnyt élvezhetnek hitelfelvételkor, 1 százalékpontos kamatkedvezménnyel pedig hozzávetőleg 3 millió forinttal alacsonyabb visszafizetendő összeggel számolhatnak a futamidő alatt. Az adminisztratív terhek csökkentése és az online hitelezési folyamatok elterjedése érdekében az MNB arról is döntött, hogy 2024 elejétől az ügyfeleknek minden MFL kölcsönnél lehetőségük lesz a hiteligénylési folyamatot elektronikus úton lefolytatni. |