A 2023-as tavaszi bankválság hatására az amerikai jegybank szerepét betöltő Federal Reserve (Fed) az egyesült államokbeli bankok likviditásának megőrzése érdekében bevezette a banki finanszírozási programot (Bank Term Funding Program, BTFP), amely relatív alacsony kamat mellett biztosított szinte korlátlan mennyiségben hitelt a bankok számára. A kölcsönért cserébe fedezetként államkötvényeket nyújthattak a kereskedelmi bankok, amelyeknek így lehetősége nyílt arra, hogy az alacsony kamatozású államkötvényeket – amelyeknek árfolyama jelentősen csökkent a megemelkedő hozamkörnyezet hatására – névértéken fedezetként használják fel azok veszteséges értékesítése helyett. A BTFP átmenetileg arbitrázs lehetőséget is biztosított a pénzintézetek számára, azaz kockázatmentesen tudtak haszonra szert tenni úgy, hogy a forrásból kapott pénzt magasabb kamatlábon tartották a jegybanknál.

Március 11-én az előzetes bejelentést követően a Federal Reserve megszüntette a további hitelfelvétel lehetőségét a BTFP keretében. A Fed adatai szerint a bankok 164 milliárd dollárnyi hitelt vettek fel a BTFP bevezetése óta eltelt egy évben (viszonyításképpen ez nagyjából a magyar bruttó államadósság 125 százaléka) a program keretében.

Mi lesz ezután?

A hitelprogram kivezetése megnehezíti a bankok számára a forráshoz jutást: ha tőkeemelésre kényszerülnek, az a tulajdonviszonyok átrendeződésével járhat, hitelfelvétel vagy kötvénykibocsátás esetében pedig magasabb kamatokkal kell szembesülniük. Vonzóbbá tehetnék a betéteket is a kamatok emelésével, de végső soron ez is ahhoz vezet, hogy nőni fog a pénzintézetek forrásköltsége a korábbi időszakhoz képest. Ez romló jövedelmezőséget és/vagy magasabb ügyfélhitel-kamatokat eredményez. Utóbbi azonban tovább szűkítené a hitelképes magánszemélyek és kisvállalkozások körét, pedig ezek száma már így is jelentősen lecsökkent a Fed kamatemelései hatására. A hitelkondíciók romlása továbbá a hitelképes ügyfelek számára is kevésbé vonzó. Összességében nő a veszélye, hogy – többek között – az amerikai kisvállalatok nem, vagy csak lényegesen kedvezőtlenebb kondíciókkal tudnak hitelhez jutni. Ezzel az a probléma, hogy adatok szerint az amerikai kisvállalkozások Amerika gazdasági tevékenységének több mint 40 százalékát teszik ki, vagyis

amennyiben nem jutnak elegendő hitelhez, és így nem tudnak kellő mértékben bővülni, az gyorsan képes lehet recesszióba süllyeszteni az amerikai gazdaságot, amit a Fed – jegybankárainak kommunikációja alapján – feltétlenül igyekszik elkerülni.

További kockázatot jelent az amerikai regionális bankok helyzete. Ezek a megemelkedett kamatkörnyezet hatására a 2023-as bankválságot megelőzően jelentős veszteségeket szenvedtek el a befektetéseiken, ami egyes pénzintézeteket lényegében inszolvenssé tett; ez vezetett például a Silicon Valley Bank elhíresült bedőléséhez. A csődöt követően a Fed 2023 júliusáig tovább emelte a kamatokat – és azóta is ezen a szinten tartja –, ami kedvezőtlenül hatott a korábban megvásárolt ingatlanok és kötvények árfolyamára, így a hitelprogram kivezetésével ismételten felmerülnek az amerikai bankrendszerrel kapcsolatos aggályok.

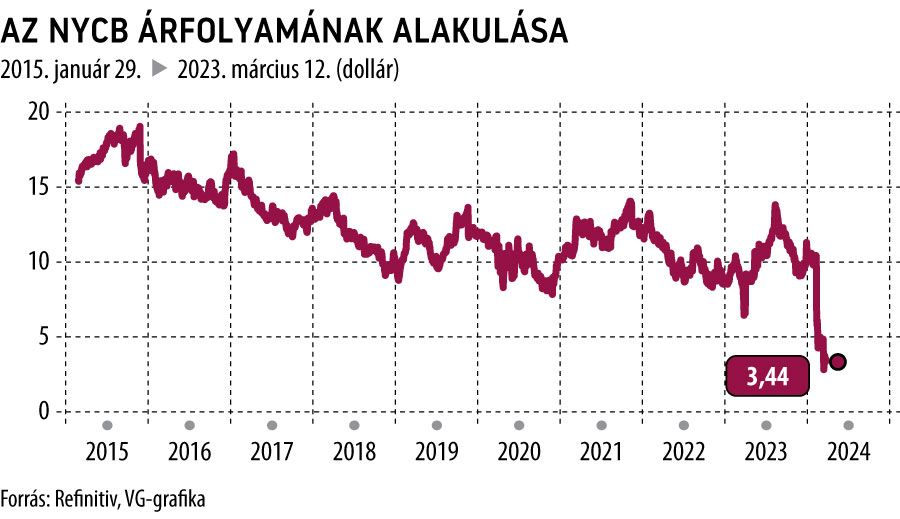

Jelenleg a legnagyobb kockázat a New York Community Bancorp (NYCB) kapcsán merült fel, miután a negyedik negyedéves jelentése szerint 2,7 milliárd dollár veszteséget ért el a kereskedelmiingatlan-hitelei miatt. A bank részvényei – a pénzintézet január végén közzétett jelentése óta – közel 70 százalékot estek,

amivel messze a 2023-as bankválság mélypontja alá csúsztak, s ennek a bank vezérigazgatója is áldozatául esett. Az NYCB egyébként egyike volt azoknak, akik 2023 tavaszán az akkor bajba jutott bankok eszközeit felvásárolták.

Januári bejelentésében, miszerint március 11-gyel kivezetésre kerül a hitelprogram, a Fed arra hivatkozott, hogy a bankok helyzete már stabil, megfelelő tartalékokkal rendelkeznek. Azóta ezen üzenetüket többször is megerősítették a Fed jegybankárai, a piac ugyanakkor továbbra is kételkedik ennek hitelességében, amint azt a részvényárfolyamok alakulása is tükrözi. Az egyelőre valószínűtlennek tűnik, hogy megismétlődjenek a tavaly tavaszi bankcsődök, hiszen ennek magas kockázata esetén a Fed vélhetően nem döntött volna a program eltörlése mellett. A szolvens bankok számára ráadásul a Fed továbbra is lehetőséget nyújt relatív kedvező kamatlábon történő hitelfelvételre. Tény azonban, hogy az amerikai jegybank által fenntartott magas kamatkörnyezet Damoklész kardjaként lebeg Amerika gazdasága felett, így kérdéses, hogy meddig bírná a gazdaság nélkül a jelenlegi megszorító kamatkörnyezetet.

Ennek hatására arra számítunk, hogy a Fednek júniusban meg kell kezdenie a kamatvágási ciklust a recesszió elkerülése érdekében,

még abban az esetben is, ha a makrogazdasági adatok, illetve a geopolitikai kockázatok nem teljesen indokolnák azt. Emellett az sem kizárt, hogy a jelenlegi várakozásoknál gyorsabb tempóban kényszerülhet kamatot csökkenteni a Fed, amennyiben a gazdaság jelentős lassulásnak indul.

A kamatok normalizálódásával a kötvényhozamok is csökkenésnek indulnak, amely kedvez a kötvények árfolyamának. A csökkenő kockázatmentes kamatszint emellett enyhíti egyes eszközök alternatív költségét, ami kedvező lehet a kamatot és osztalékot nem fizető (pl. arany, Bitcoin), valamint a kockázatosabb (pl. részvények) eszközosztályoknak. A Fed enyhítése továbbá hatást gyakorolhat az EKB, áttételesen pedig a kelet-európai régió kamatcsökkentési ciklusára is, felgyorsítva azok lefutását.