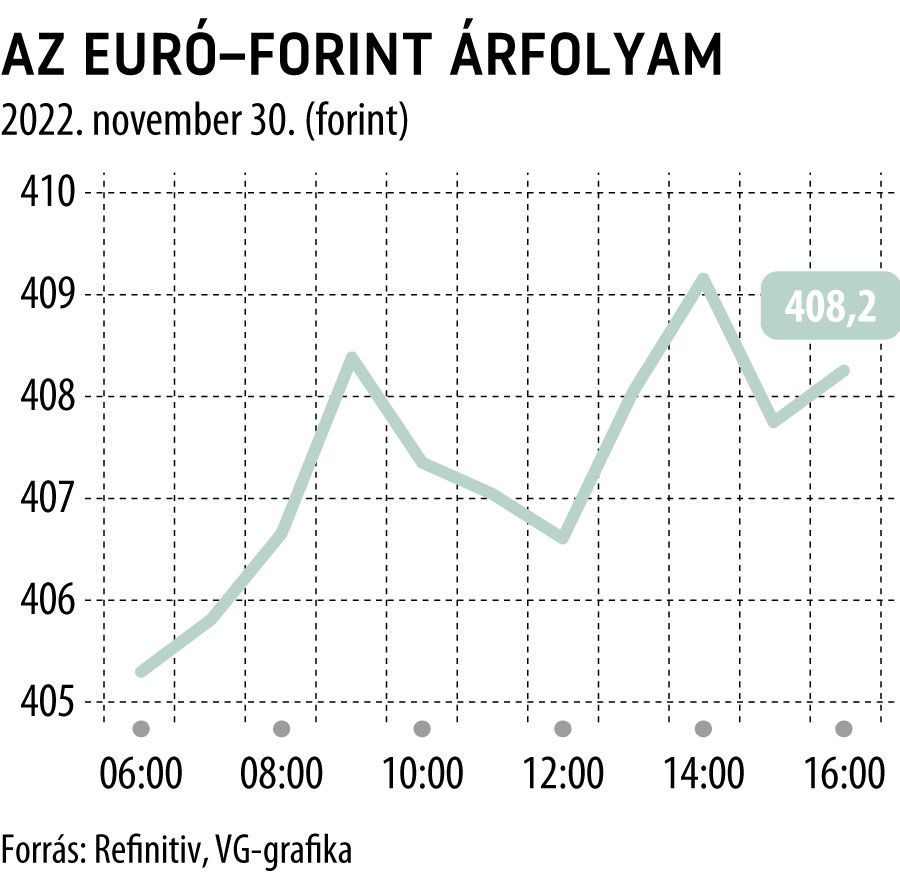

Sem a felfüggesztésre és a további feltételektől függő (és ennek megfelelően továbbra is bizonytalan időzítésű) kifizetésekre koncentráló befektetők negatív olvasata, sem a magyar helyreállítási terv elfogadására (és így a végleges forrásvesztés elkerülésére) koncentráló befektetők pozitív olvasata nem látszott tükröződni a nagyrészt a 406–409-es sávban ingadozó euró-forint árfolyamban. Vagy éppen mindkettő: éppen a félig teli pohár, félig üres pohár reakció is benne lehetett az alig mozduló árfolyamban, különösen, mivel a bejelentések alapvető meglepetést nem hoztak, ha a döntést megelőző napokban-hetekben a német médiaforrásokon keresztül kiszivárgott információkhoz viszonyítunk.

A helyreállítási források (Recovery Fund) kifizetéséhez szükséges magyar tervet az Európai Bizottság tehát hivatalosan jóváhagyásra javasolta, míg a hétéves fő költségvetésben szereplő kohéziós pénzekből ténylegesen felfüggesztésre javasolnak 7,5 milliárd eurónyi forrást. Ellentmondás mégsincs a két döntés között:

a lényeg, hogy az új keretbe foglalt jogállamisági és egyéb feltételek teljesítéséig (várhatóan 2023 első negyedévének végéig) egyik forrásból sem érkezik pénz, de véglegesen nem is fog elveszni egyikből sem egy cent sem, hanem függőben maradnak.

Ha a feltételek teljesítésében a magyar fél a szeptember óta látott utat követi, reális lehet az az előrejelzés, amely a további feltételek teljesítésére épül, figyelembe véve azt is, hogy az EU-s források mielőbbi érkezése nemcsak a hosszú távú gazdasági fejlődés támogatása, beruházások élénkítése miatt fontos, de már rövid távon a fizetési mérleg és az miatt is lényeges a gyenge forintárfolyam megtámasztása érdekében is.

Egy ilyen forgatókönyvben

a végső döntések pozitív hatással lehetnek a magyar eszközökre, de nem feltétlenül egy azonnal látványos és egyszeri hatás, hanem egy fokozatosan javuló trend formájában.

A fokozatosan javuló trendet erősíthetik a decemberre várt döntés az Európai Tanácstól, illetve decemberben és 2023 első negyedévében a feltételek teljesítésével összefüggő magyar lépések, bejelentések is. A magyar kockázati prémiumok fokozatos csökkenése, a forint fokozatos erősödése, illetve ennek sebessége az időközben érkező makroadatoktól, illetve a kockázati prémiumok változására adott jegybanki reakciótól (esetleges idei kamatcsökkentéstől) is függ. Miközben az inflációban a következő egy-két negyedév még valószínűleg nem hoz pozitív áttörést, egy akár lassabb, de tartósabb képet mutató forinterősödési trend megnyithatja az utat a jegybank előtt, hogy a magyar gazdaság számára nyomasztóan magas kamatszintet lassan csökkenteni kezdje.