Egyre nagyobb népszerűségnek örvendenek a tőzsdén kereskedett alapok (ETF-ek), az eszközosztályban csak Európában már több mint 1600 milliárd eurót fialtattak január végén. A kisbefektetők körében is igen kedvelt befektetési termékeknek azonban van egy ritkán emlegetett kockázata is, amire az LSEG Lipper adatszolgáltató friss elemzése irányítja rá a figyelmet.

Fotó: Vémi Zoltán/Világgazdaság

Mik azok a tőzsdén kereskedett alapok (ETF-ek)?

A tőzsdén kereskedett alapok lényegében tőzsdei részvények és a befektetési alapok kedvező tulajdonságait ötvözik, és egy-egy ilyen eszköz megvásárlásával egy teljes piacon, szektorban vehetnek fel pozíciókat akár a kisebb megtakarítással rendelkező befektetők is. A rugalmasság, likviditás és diverzifikáltság kínálta előnyök mellett ezek a termékek általában alacsonyabb költségűek is, mint egy hagyományos befektetési alap.

A cél ugyanis jellemzően nem a piac felülteljesítése, hanem a piac vagy mögöttes termék, részvényindex követése, ami kevesebb portfólióátrendezést igényel, de hosszabb távon mégis jobb befektetési eredményt szállíthat, mint az aktívan kezelt alapok többsége.

Miért jelent kockázatot a befektetőknek az ETF-ek váratlan bezárása?

Az ETF-eket is befektetési szolgáltatók állítják össze és kezelik, és számos okból dönthetnek úgy, hogy felszámolják az alapot. Ez leggyakrabban abban az esetben fordul elő, amikor egy ETF-nek huzamosabb ideig nem sikerül érdemben növelnie eszközértékét, például az elmaradó pénzbeáramlás vagy a tőkekivonás miatt.

Ugyan az alap megszüntetése esetén a tulajdonosok visszakapják pénzüket, ez aligha vigasztalja őket, ha befektetésük éppen veszteséges, mert az alap likvidálása a pozíció kényszerű lezárását is jelenti. Előfordulhat az is, hogy az ETF megszűnésével nem talál hasonló terméket az adott piacon maradáshoz a befektető, ahogyan rizikót jelenthet ilyenkor az is, hogy a megszűnési költségeket a befektetőkre hárítja át a szolgáltató.

Mindezek miatt az LSEG szakértői azt javasolják a befektetőknek, hogy kövessék nyomon az ETF-ek kezelt vagyonának alakulását, és a tőkeáramlási trendeket is, mert ezzel csökkenthetik a fentiekből adódó kockázatokat.

Bár az alapok bezárására mérettől függetlenül is sor kerülhet, az adatszolgáltató szerint megfontolandó lehet azoknak a termékeknek az elkerülése, amelyek huzamosabb idő alatt sem tudnak megfelelő méretet elérni.

Magyar eszköz az ETF-halállistán

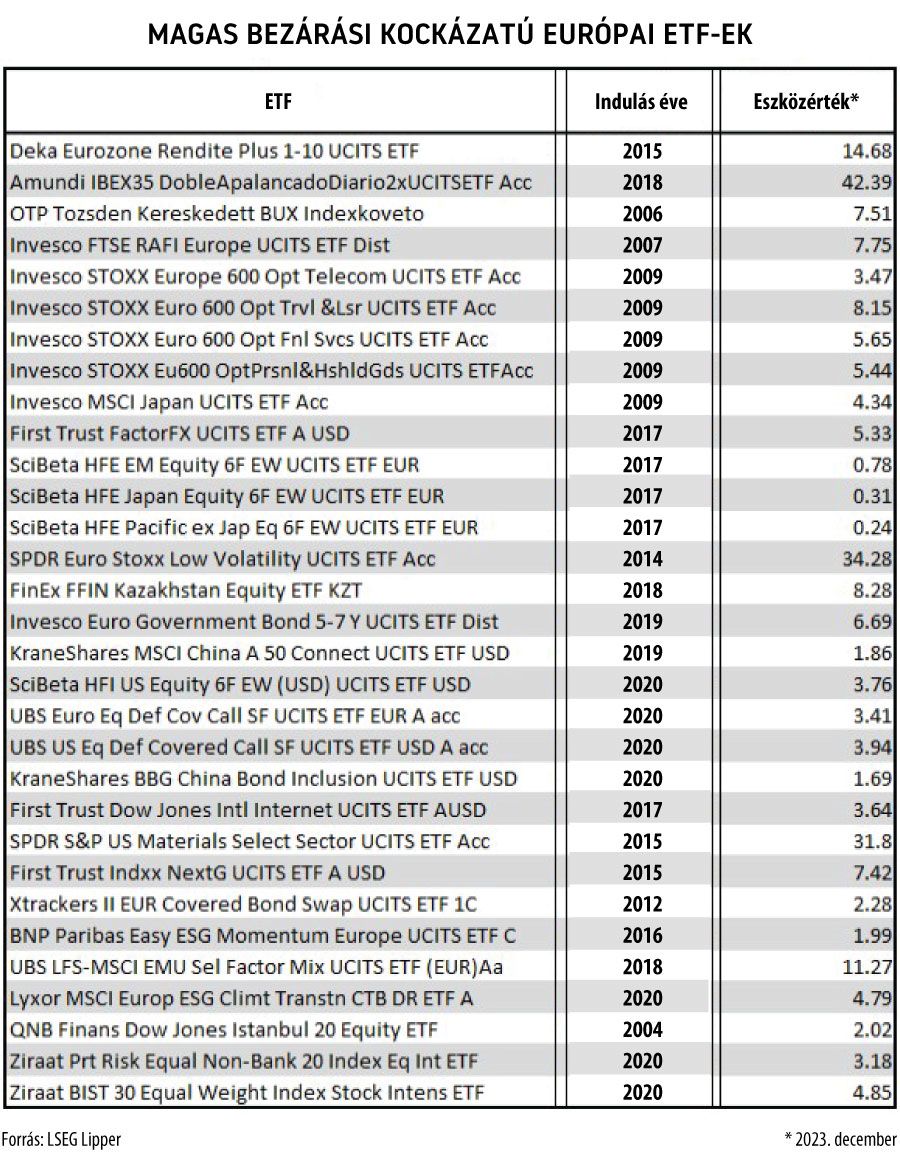

Az LSEG iránymutatásul egy „ETF-halállistát” is összeállított azokról a termékekről, amiket szerintük leginkább fenyeget a megszűnés veszélye. A 31 tőzsdén kereskedett alapot tartalmazó összeállításban négy kötvény- és egy deviza-ETF kivételével főként részvénykitettséget termékek szerepelnek, közülük némi meglepetésre szép számban vannak a nagy tőkepiacokat, az amerikai, európai, kínai és japán tőzsdét szélességében lefedő alapok, de egy spanyol és három török ETF részvényalapot is ide sorol az adatszolgáltató.

Egy magyar termék is szerepel a veszélyeztetettek listáján: az OTP Alapkezelő által kezelt BUX ETF, amely a pesti vezető indexének teljesítményét hivatott másolni. A hazai részvénypiaccal együtt emelkedő és süllyedő eszköz tavaly év végén 7,5 millió eurónyi befektetést kezelt, ezzel a legkisebb méretű ETF-ek közé tartozik a kontinensen.

Az alap vagyona egyébként 22 százalékkal gyarapodott 2023-ban, december végén 2,87 milliárd forintot fialtattak benne. A nemzetközi szemmel parányi méretű ETF teljesítményére nem lehet panasz, 2006-os indulása óta évente átlagosan 5,56 százalékos hozamot szállított a befektetőknek. Igaz, ehhez nem is kellett túlságosan megerőltetniük magukat a portfóliókezelőknek, elég volt a BUX mindenkori összetételének megfelelően bevásárolni és tartani a hazai részvényekből.

A tökéletes másolás így sem sikerült, a BUX ennél átlagosan 77 bázisponttal nagyobb emelkedést ért el évente, az OTP kínálatában szereplő termék indulása óta ekkora követési hibával tudta másolni az első számú magyar részvénykosár hosszú távú emelkedését. Tavaly ennél is valamivel nagyobb volt a különbség, az ETF teljesítménye 1,21 százalékponttal múlta alul a 38,42 százalékos BUX-ralit.

Nem tervezi a BUX ETF megszüntetését az OTP Alapkezelő

Egyáltalán nincs tervben a BUX indexkövető ETF bezárása – válaszolta a Világgazdaság megkeresésére az OTP Alapkezelő.

Az alap egyszerű befektetési lehetőséget nyújt a BÉT legnagyobb papírjaiba, így azt gondoljuk, emiatt mindenképpen hasznos konstrukció. Online csatornákon adható rá tőzsdei megbízás. Vélhetően inkább a privátbanki réteg számára, de a portfólió diverzifikációjára alkalmas, és a kínálatunkat színesíti

– hangsúlyozta lapunknak küldött válaszában az OTP Alapkezelő.

Az OTP BUX ETF alap jelenleg közel nyolc millió euró befektetést kezel. Az egyéves visszatekintő hozama kimagasló és a 3, 5, 10-éves visszatekintő hozamai is jók. Az OTP Alapkezelő szerint az összehasonlításban azt is érdemes figyelembe venni, hogy az ETF által követett piac mekkora.

Hogyan állt össze a halálra ítélt befektetések listája?

Az LSEG Lipper elemzői több szűrőn is átvezették az adatbázisukban szereplő 3368 Európában bejegyzett ETF-et. Csak azokat vették figyelembe, melyek legalább három éve működnek, majd ezt követően kirostálták közülük azokat is, melyek kezelt vagyona az elmúlt három naptári év során – 2021 és 2023 között – egyetlen hónapban sem lépte át a 100 millió eurót. A 307 megmaradt terméket két újabb kritériumnak vetették alá.

A „halállistára” egyből felkerült az a 12 ETF, melynek vagyona a vizsgált időszak alatt egyszer sem haladta meg a 10 millió eurót, az ilyen csekély eszközállomány ugyanis nagy kockázatot jelent az alap felszámolására.

Melléjük 19 olyan, 100 milliósnál kisebb méretű termék került fel a listára, melyek 2023 során vagyonuk több mint felét elveszítették a tőkekiáramláson keresztül, vagyis egyértelműen kiestek a befektetők kegyeiből. Az LSEG ezzel együtt hozzáteszi, hogy üzletpolitikai megfontolások alapján az ilyen kisméretű alapok fenntartása is indokolt lehet.

Ilyen lehet a termékkínálat szélesítéséből adódó előnyök, vagy az a stratégiai cél, hogy az adott piacon is megtartsák jelenlétüket az alapkezelők.