Egyre közeledik a New York-i tőzsdéhez a Viking Holdings, amely alapból 100 millió dollár forrásbevonást vár az elsődleges részvénykibocsátásból (IPO), ám bizonyos kedvező körülmények között ez az összeg elérheti akár a félmilliárd dollárt is – derül ki az amerikai tőzsdefelügyelethez (SEC) benyújtott dokumentumokból.

A tengeri és folyami kirándulóhajó-flottát üzemeltető svájci székhelyű társaság leányvállalata az a Viking Cruises, amelynek neve összeforrt a 2019-es budapesti Hableány-katasztrófával melynek során 28-an vesztették életüket, miután a Viking Sigyn nevű kirándulóhajó a Margit hídnál maga alá gyűrte a dél-koreai turistacsoportot szállító Hableány sétahajót, amely negyvenszer kisebb volt nála.

Hableány-per: rekordnagyságú kártérítés

A hosszas bírósági ügyben hatalmas kártérítést ítélt meg februárban első fokon a törvényszék a tragédiában elhunyt áldozatok hozzátartozóinak. A perben 78-an jelentettek be kárigényt összesen 4,3 milliárd forint értékben, ebből a bíró 1 milliárd 825 millió forintos kártérítést tartott jogosnak és ítélt meg.

A hozzátartozóknak járó összegek között nagy a szórás: van, aki ötmilliót, van, aki 80 millió forintot kap – majd egyszer.

A Viking Cruisesnek és a Panoráma Decknek 15 napon belül rendeznie kellett volna a kárigényt, de másodfokra vitték az ügyet, így jogszerűen tartották vissza a pénzt.

A megítélt összeg jelenlegi árfolyamon 4,98 millió dolláros tételt jelent, amelyből a rá eső részt a Viking Holdings az IPO-ból is könnyedén elő tudná teremteni. Az iratok szerint a befektetőktől befolyó pénzt általános célokra használnák fel, ebbe az üzemeltetéstől kezdve minden belefér. A bevétel egy részét akvizíciókra vagy más befektetésekre is költhetik, bár jelenleg nincs folyamatban semmilyen ilyen irányú ügyletük.

Nyilatkoztak arról is, hogy a céggel szemben folyamatban lévő jogi eljárásoknak – mint a Hableány-per – a vezetőség megítélése szerint nem lenne jelentős negatív hatása a cég pénzügyi helyzetére vagy működésére. A Viking Holdings tavaly 48,3 százalékkal, 4,71 milliárd dollárra növelte bevételét, bruttó profitja 81,8 százalékkal 1,86 milliárd dollárra, bruttó haszonkulcsa 39,5 százalékra nőtt. Üzemi eredménye 818 millió dollár volt.

Rakétasebességű növekedés a pandémia után

A Viking – hasonlóan a „vizes” turisztikai ágazat többi szereplőjéhez – erősen megszenvedte a pandémiát, ám az azt követő években meredeken felfelé ívelt a pályája és a jövőben is prosperáló vállalkozásként szerepel a befektetők szemében. Pénzügyi eredményei egyre jobbak, bevétele, nyeresége, profitmarzsa, szabad készpénztermelése folyamatosan nő, miközben adminisztratív kiadásai csökkennek, így elvileg a profitból szépen részesülhetnének a részvényesek.

Csakhogy a Viking már most közölte, hogy az első években osztalékfizetés nem lesz, a nyereséget az utolsó centig a cég fejlesztésére fordítják. Mondjuk az amúgy sem túl megnyugtató, hogy az osztalékfizetési szabályzatot a bermudai jog alapján dolgozták ki, de ennek most nincs sok jelentősége.

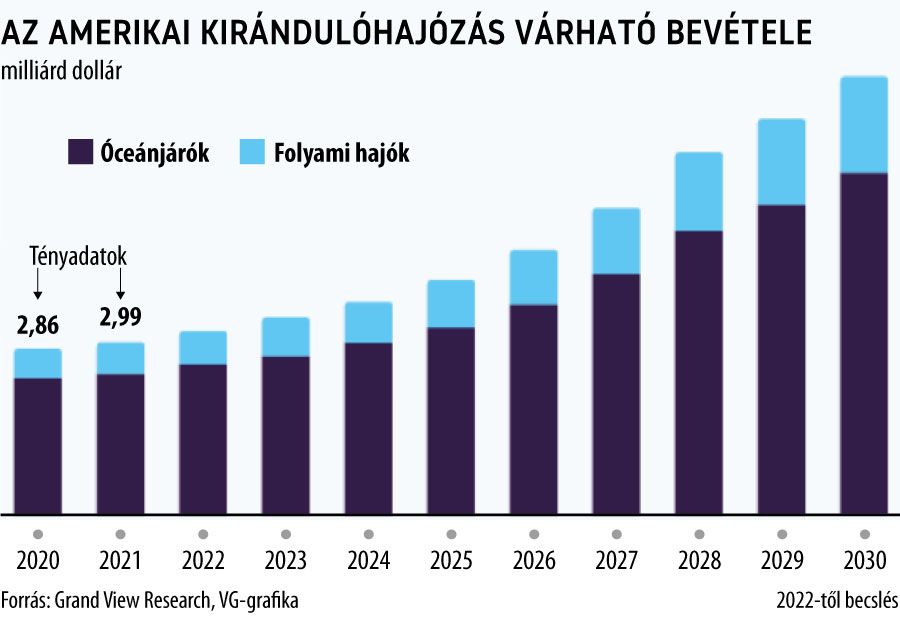

A körutazások szervezése és a kapcsolódó utazási szolgáltatások piaca évi átlagban 11,3 százalékos tempóban bővül a következő években, az a Grand View Research adatai szerint a 2022-es 7,7 milliárd dollárról 2030-ra 18,3 milliárd dollárra nőhet. A Viking zászlaja alatt jelenleg

- 80 folyami szállodahajó,

- 9 óceánjáró,

- 2 kutatóhajó és

- 1 folyami rendezvényhajó

szeli a habokat. S bár hatalmas a kereslet a pihentető luxusutak iránt, az üzlet nem minden kockázattól mentes – mutat rá Donovan Jones, a Seeking Alpha elemzője. Közéjük sorolja vállalat tőkeigényességét, az üzemanyagok és más nyersanyagok árának ingadozását, továbbá a nehezen kalkulálható geopolitikai változásokat, valamint a tengerhajózás szabályozásának szigorításával járó feladatokat és azok ismeretlen költségvonzatát.

Az IPO ettől függetlenül sikeres lehet. A jelenlegi részvényesek közül senki se jelezte, hogy emelné részesedését az IPO során, viszont több tulajdonos is túladhat a pakettjén vagy annak egy részén. Neveket egyelőre nem tudni.

A Vikingnek kétféle típusú részvénye lesz: a törzsrészvény, amely egy szavazati joggal jár, és a különleges amely tízszeres szorzóval szerepel a voksolásoknál. Utóbbiak természetesen a cégalapító norvég multimilliárdos, Torstein Hagen kezében maradnak, garantálva ezzel a kézi vezérlés lehetőségét.

Emiatt azonban – a szabályzat szerint – bármekkorára nő, a Viking Holdings nem lehet tagja az 500 legnagyobb Amerikában bejegyzett tőzsdecég teljesítményét lekövető S&P500-as indexnek. Az IPO-ban közreműködők névsora is illusztris, a következőkből vesznek részt a folyamatban:

- BofA Securities,

- J.P. Morgan,

- UBS Investment Bank,

- Wells Fargo Securities,

- HSBC,

- Morgan Stanley,

- Rothschild & Co

- és a Stifel.

A Viking Holdings IPO-jának pontos menetéről későbbre ígérnek tájékoztatást, a tőzsdei debütálás várhatóan még ebben a negyedévben megtörténik.