A Richter kilátásait illetően hagyományosan optimista amerikai Jefferies elemzőház célárat csökkentett, majd újraértékelte, mi várható a magyar központú gyógyszergyártótól a következő években. Az eddigi 14 ezer forintos célár helyébe 11 700 forint lépett, az ajánlás maradt vétel, a felértékelődési lehetőség így sem kicsi, 56 százalék.

James Vane-Tempest részvényelemző azután frissítette a modellt, hogy megjelent a Richter-menedzsment szokásosan óvatos éves prognózisa, illetve szerepet játszott a tavaly év végén és idén még eredményromboló extraprofitadó várható hatása, illetve nagyobb súllyal kellett figyelembe venni a rendkívül volatilissé váló devizaárfolyam-mozgásokat. Mindezeket látva a 2023-as nettó nyereséget a korábbinál 30 százalékkal várja alacsonyabbra az elemző.

Rossz hír, hogy a negyedik negyedéves értékesítési adatok láttán a Jefferies az Egyesült Államokban forgalmazott Vraylar készítmény felívelését sem látja már annyira határozottnak. Amivel kapcsolatban viszont optimista, az a Richter piaci jelenléte a nőgyógyászati és más special pharma szegmensben, az érintett termékek – Terrosa, Evra, Bemfola, Drovelis, Ryeqo – kifejezetten jól húznak, nem véletlen, hogy a nyugat-európai országokban (euróban) 24 százalékos árbevétel-növekedést sikerült 2021-ről 2022-re elérni.

Az orosz piacról szólva a Jefferies kiemelte, a Richter gyógyszerszállítások visszatértek a háború előtti szintre, az áremeléseket a piac láthatóan elfogadja. Volumenben tavaly 8 százalékkal bővült az ottani értékesítés, értékben pedig 12,3 százalékkal (rubelben). Forintban kifejezve mindez sokkal több, a rubel tavaly ugyanis 40 százalékkal értékelődött fel a forinthoz képest. Az orosz piacon és a környező országokban (ahol rubelben fizetnek a vevők) keletkezett bevétel 50 százalékára devizafedezeti ügyletet képez a Richter, így az árfolyamhatás kockázata nagyban mérsékelhető.

A Vraylarra rátérve a Jefferies kissé pesszimistább a készítményt forgalmazó AbbVienél (ez a cég a Richter tengerentúli értékesítési partnere): az idei árbevétel 2,35 milliárd dollár lehet, a hivatalos prognózis 2,5 milliárd dollár – az összeg közel 20 százaléka a Richter kasszájába érkezik szabadalmi jogdíjbevételként. Az elemző 7450 forintra taksálja a Vraylar egy részvényre jutó fair értékét, ez a jelen árfolyammal szinte megegyező, a célárfolyamnak pedig a 63 százaléka. A Jefferies a Richter mérlegét kifejezetten erősnek értékeli, az év végi nettó készpénzállomány 200 millió eurót tesz ki, ennek ismeretében az elemző szerint izgalmas bejelentéseket tehet a társaság a részvényeseknek szóló juttatásokról, különösen a romániai nagykereskedelmi üzletág értékesítése miatt.

A szokásoknak megfelelően elkészült az alapszcenárió mellett egy optimista és egy pesszimista változat is, az előbbiből 16 ezer, az utóbbiból csak 6000-es célár következik.

A különbség annyi, hogy a Vraylar a csúcsévben 5 milliárd dolláros bevételt hozhat, míg alapesetben 4 milliárd a várakozás. A 6000 forintos célár pedig akkor válna reálissá, ha az alaptevékenység forgalmi számai csökkennének, a marzsok pedig szintén egyre alacsonyabbá válnának.

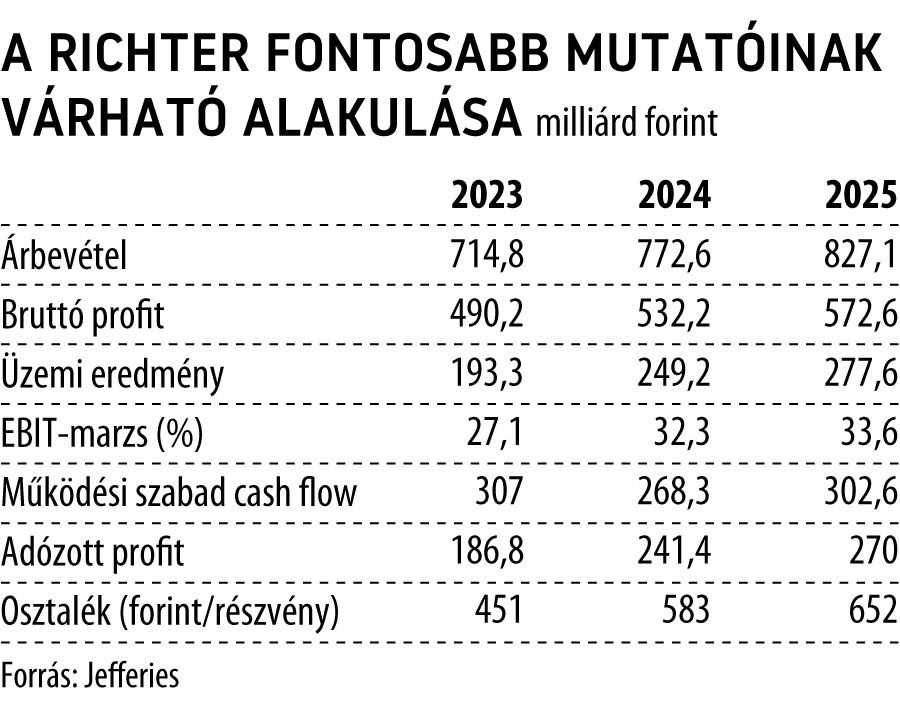

A módosított várakozások szerint idén a Richter csoporttól 715 milliárd forintto megközelítő összbevétel várható, 2027-re pedig már 920 milliárd feletti. Folyamatosan javulhat a befektetők által különösen figyelt üzemieredmény-hányad: az idei 27 százalékot négy év múlva 35 százalék követheti. Idén a gyógyszergyártó 1758 forintos egy részvényre jutó nettó profitot érhet el, ami 2027-re 2136 forintra kapaszkodhat fel. Az szempontjából sem unalmas a Richter-részvény, a nettó nyereség stabilan 45 százalékát kaphatják vissza a tulajdonosok.