Még optimistább forgatókönyvet írt az OTP-ről a Morgan Stanley

Az eddigi 21 300 forintról 21 900 forintra módosította a Morgan Stanley (MS) az OTP-részvényekre vonatkozó célárát, ajánlásuk felülsúlyozás. A hétfő délutáni árfolyam alapján ez közel 19 százalékkal magasabb a jelenlegi piaci árszintnél. Az elemzői konszenzus 21500 forint a részvényre.

A VG-hez eljuttatott elemzésből kiderül,

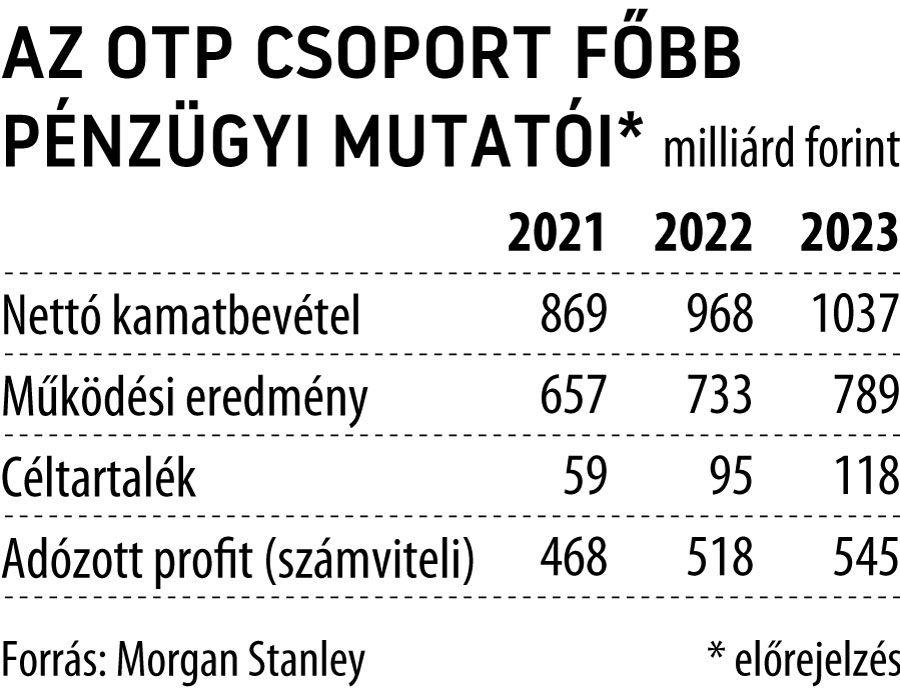

a Morgan Stanley szakértői idén 1899 forintos egy részvényre jutó eredményt (EPS) várnak az OTP-csoporttól, amelyet jövőre 2018, majd 2121 forintos EPS követhet.

Mindehhez az kell, hogy a hitelállomány növekedése erős maradjon (s a nagyobb volumen továbbra is ellensúlyozza a várhatóan a jelenlegi szinteken stabilizálódó kamatmarzsokat). Véleményük szerint a makrogazdasági trendek támogatók a régióban, amit Magyarországon a kormányzati ösztönzések is segítenek, ezek alapján a MS szakértői jövőre az eddigi 7 helyett 9 százalékos hitelállomány-bővülést várnak az OTP csoporthoz tartozó bankoktól. Jövő év első negyedévében 3,3 százalékos lehet a jegybanki alapkamat Magyarországon, vélik a befektetési bank közgazdászai, hozzátéve, hogy minden 10 bázispontos kamatemelés 0,3-0,5 milliárd forinttal javítja az éves nettó OTP-eredményt. Ezt a pozitív hatást ellensúlyozza, hogy a hitel/betét arány továbbra is alacsonynak tekinthető Magyarországon (55 százalék), emiatt pedig a nettó kamatmarzsban nem vár változást a MS, annak mértéke várhatóan 3,5 százalék körül stabilizálódik jövőre.

A bank részvényeire a következő években sem lehet majd drága papírként tekinteni. A várakozás szerint az árfolyam (P) és a sajáttőke könyv szerinti értéke (BV) alapján képzett P/BV mutató 1,6 lehet idén, a következő években pedig 1,4 és 1,2. A P/BV alapú értékeltség szerint az OTP részvények hagyományosan drágának tűnnek, jelenleg 30 százalékkal árazza a piac magasabbra a bank papírjait, a régiós riválisokénál.

A szépen növekvő profit (E) alapján kalkulálva viszont egyre vonzóbb lehet a bankrészvény, az MS elemzők 8-9 közé várják a P/E mutató alakulását. A sajáttőke arányos megtérülés pedig az idei 17,5 százalék után kismértékben csökkenhet, jövőre 17,2 százalékra mérséklődhet, egy évre rá pedig 15,8 százalékra.

Az MS szakértői azzal kalkulálnak, hogy a bankcsoport kiadásainak 52 százalékát tehetik ki jövőre a személyi költségek. Az alacsony magyar munkanélküliség és a bérinfláció minden bizonnyal jelentkezik az OTP működési költségeiben, amely jövőre 10 százalékkal lehet magasabb az ideinél. Jó hír, hogy a közelmúltban megvásárolt hitelintézetek lehetőséget biztosítanak a fentiek ellensúlyozására, a költségszinergiák kihasználásával.

A részvény árfolyamnövekedését nem csak a fundamentumok támogatják – írták az elemzésben. Lendületet adhat a részvényeknek, ha a magyar jegybank eltörölné a 2021 év végéig meghosszabbított osztalékfizetési korlátozást, amely hatására a vezető magyar bank rögtön 3 évi nyereségéből fizethetne vissza a részvényeseknek, amely 4,8 százalékos osztalékhozammal érne fel. Szintén pozitív katalizátorként lehet tekinteni arra, ha enyhülne az ukrán-orosz konfliktus, mivel e két ország szállítja a csoport adózás előtti eredményének 15 százalékát.

Szokás szerint a MS több szcenárióval számolt, a legoptimistább változatban 24 700 forintos célárat jelöltek meg, ennek egyik feltétele például, hogy jövőre 11 százalékkal emelkedjen a hitelállomány, ami ha a vártnál alacsonyabb céltartalékolással párosul, a 2022-es évet 18 százalékos ROE-vel fejezheti be a bank. A negatív verzióban az árfolyam visszatér a 12 ezer forintos tartományba.