Miért volt fontos a rögzített kamatozás a jegybanki hitelprogramokban?

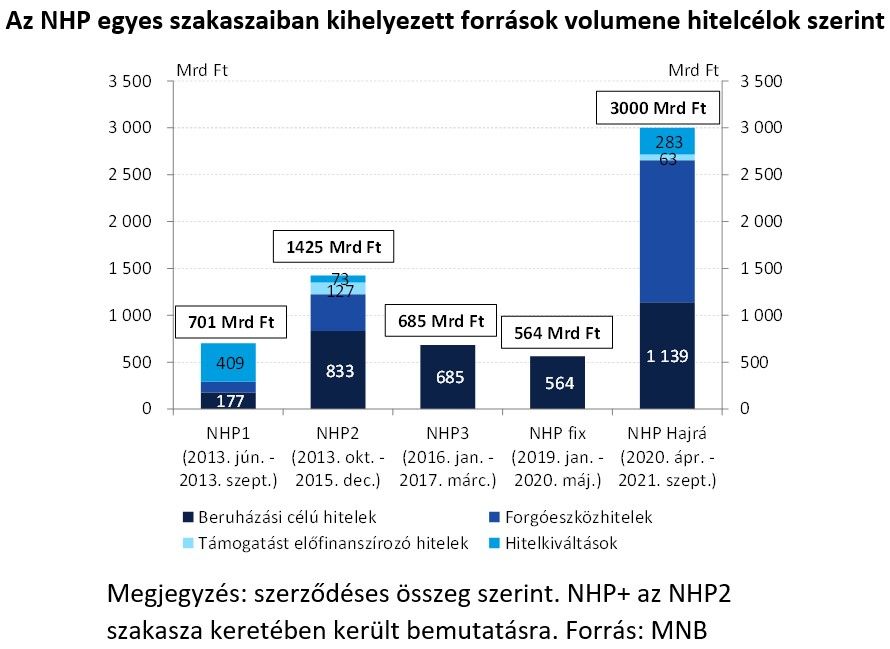

A Magyar Nemzeti Bank 2013 júniusában indította el első célzott hitelösztönző eszközét, a Növekedési Hitelprogramot (NHP). Az NHP fontos szerepet játszott abban, hogy a kkv-hitelállománynak a 2008-as válságot követő többévnyi csökkenése megálljon, és ne következzen be a hitelezés összeomlása (ún. credit crunch). A program későbbi szakaszainak is köszönhetően a hitelállomány növekedési üteme néhány éven belül kétszámjegyűre nőtt. A kkv-k forráshoz jutását támogató legutóbbi, 2020-ban elindított és 2021-ben zárult NHP Hajrá! konstrukció fontos szerepet játszott a koronavírus-járvány kedvezőtlen gazdasági hatásainak tompításában. A program nemcsak a volumenre, de a hitelállomány összetételére is kedvező hatást gyakorolt: jelentősen nőtt a kamat- és árfolyamkockázat nélküli hitelek aránya. Ahhoz, hogy megértsük ennek fontosságát, illetve az NHP keretében kínált hitel- és lízingkonstrukciók népszerűségének okát, érdemes röviden áttekinteni a program működését és a vállalkozások szempontjait.

Az MNB a hitelintézeteknek nullaszázalékos, az akár húszéves futamidő végéig fix kamatozású refinanszírozási forrást biztosított az NHP-ban történő hitelezéshez, és 2,5 százalékban maximálta a felszámítható – a bankok költségét fedezni hivatott – kamatfelár nagyságát. Ez lehetővé tette, hogy a vállalkozások a futamidő végéig rögzített, legfeljebb 2,5 százalékos kamatszint mellett jussanak finanszírozáshoz. Az élénkülő banki verseny hatására ez sok esetben 2 százalék alatti tényleges kamatszintet eredményezett. A piacinál alacsonyabb és rögzített kamatozással, forintban felvehető finanszírozás azt jelenti, hogy beruházási, illetve a kapcsolódó finanszírozási döntésük során a kkv-knak nem kellett számolniuk törlesztőrészletük esetleges későbbi – akár jelentős – emelkedésével, azaz hosszú távon is kiszámíthatóvá vált adósságszolgálatuk. (Még akkor is igaz ez, ha a kormány által a kkv-kra októberben kiterjesztett kamatstopnak köszönhetően a változó kamatozású hitelek csak korlátozott mértékben árazódnak át.) Ez a kiszámíthatóság különösen fontos a kisebb szereplők esetében, akik nem rendelkeznek elegendő tartalékkal megugró törlesztőrészletek fizetéséhez, különösen például a mostanihoz hasonló működésiköltség-sokkok idején. Az NHP-s forrás kedvező és kiszámítható kamatköltsége olyanokat is beruházásra ösztönzött, akik nem merték volna vállalni a törlesztőrészletek emelkedésének kockázatát.

Felmerülhetne kérdésként, hogy a fix kamatú kkv-hitelekhez szükséges volt-e a futamidő végéig rögzített kamatozású jegybanki refinanszírozásra. Amennyiben az MNB változó kamatozás mellett biztosított volna refinanszírozást a hitelintézeteknek, azok csak a kamatkockázat-fedezési költségek kkv-kra való áthárításával tudtak volna rögzített kamatozású hitelt nyújtani, jelentősen drágábban. Ezért volt fontos szerepe a bankrendszer számára hosszú lejáraton is biztosított, alacsony és rögzített kamatozású jegybanki forrásnak, amellyel lényegében a kamatkockázatot az MNB átvállalta.

Az NHP eddigi szakaszai mintegy 75 ezer hazai vállalkozás kedvező forráshoz jutását segítették elő, támogatva ezzel működésüket, növekedésüket, versenyképesebbé és hatékonyabbá válásukat. A közel 6400 milliárd forint összegben nyújtott finanszírozás több mint fele, mintegy 3400 milliárd forint beruházások megvalósulását szolgálta. Az MNB becslései szerint 2013 és 2021 között az NHP 5 százalékpontot meghaladó mértékben járult hozzá a gazdasági növekedéshez, sőt a program az elhúzódó hitellehívások és a tovagyűrűző hatások eredményeképp még idén és jövőre is kedvezően befolyásolja a GDP alakulását.

A háztartások esetében sem kevésbé fontos a jövőbeni törlesztések kiszámíthatósága. Miután az Országgyűlés 2021. májusi döntése nyomán a jegybank törvényben rögzített céljai közé – az európai jegybankok közül elsőként – bekerült a környezeti fenntarthatóság előmozdítása, az MNB az NHP részeként 2021 októberében elindította a Zöld Otthon Programot. A kkv-knak szóló korábbi szakaszokhoz hasonló refinanszírozással működő, 300 milliárd forint keretösszegű új program több mint 8600 háztartás számára tette lehetővé, hogy legfeljebb évi 2,5 százalékos, a futamidő végéig rögzített kamatozású hitelből energiahatékony új lakóingatlant építsen vagy vásároljon. Ezeknek az adósoknak sem kellett a hitelfelvételkor attól tartaniuk, hogy jövedelmük nagyobb részét kellhet emelkedő törlesztőrészletekre fordítaniuk a jövőben, ha a piaci kamatszint megváltozik. A kiadások tervezhetősége mind a vállalkozások, mind a háztartások életében értéket képvisel. A változatlan törlesztőrészlet csökkenti a fizetésképtelenség valószínűségét, ezzel szektorszinten kedvezően befolyásolja a hitelintézetek portfólióminőségét, ami pénzügyi stabilitási szempontból is fontos.