Tovább a zöld úton: jelentősen emelkedett az MNB zöldkötvény-portfóliójának pozitív környezeti hatása

Az Magyar Nemzeti Bank 2019-ben kezdte meg dedikált zöldkötvény-portfóliójának kiépítését, ezzel az első jegybankok egyike volt, amely tartalékkezelésében is megjelenítette a környezeti fenntarthatósági szempontokat. A portfólió kiépítésén felül kulcsfontosságú a befektetésekkel generált pozitív környezeti hatások nyomon követése is. Ezt szem előtt tartva az MNB a hagyományos pénzügyi teljesítmény mellett a zöldkötvény-befektetések éves pozitív környezeti hatását is monitorozza és a transzparencia, a jó példamutatás céljával publikálja azt. 2021-ben ez a hatás 94 ezer tonna CO2 elkerülés volt, amely hozzávetőlegesen egy 19 ezer fős magyar település karbonlábnyomának felel meg évente. Az előző évben kimutatott mintegy 55 ezer tonnányi CO2 elkerüléshez képest tapasztalt jelentős emelkedés főként az egyes kibocsátók hatáselemzésének pozitív irányú változásából és a zöldkötvény-portfólión belüli kötvények közötti átrendeződésből fakad. A zöldkötvény-portfólióval az MNB aktív szereplője a fenntartható növekedést támogató piaci szegmensnek, miközben a tartalékkezelés elsődleges feladatait (likviditás, biztonság, hozam) is maximálisan szem előtt tartja.

Az elsők között a tartalékkezelés zöldítése terén - Az MNB zöldkötvény-portfóliója

A környezeti kockázatok növekedését és gazdaságpolitikai fókuszba kerülését követően az egyik legdinamikusabban fejlődő eszközosztály a befektetési térképen a zöldkötvényeké. A zöldkötvények esetében a bevont forrást meghatározott, környezeti-energiahatékonysági szempontból hasznos beruházásra fordítja a kibocsátó. A zöldkötvény egyszerre segíti elő a tőke környezetbarát beruházásokba csatornázását, csökkenti a forráshoz jutás költségét és felhívja a figyelmet a környezetromboláshoz kapcsolódó pénzügyi kockázatokra is.

Az MNB 2019-ben kezdte meg elkülönített zöldkötvény-portfóliójának kiépítését, ezzel az első jegybankok egyike volt, amely tartalékkezelésében is megjelenítette a környezeti fenntarthatósági szempontokat. A portfólió mérete a tartalékon belül megközelítőleg a zöldkötvények globális piacának méretét (~1 százalék) tükrözi, amelyet elsősorban likviditási szempontok indokolnak. A zöldkötvény-portfólió kockázat-hozam karakterisztikái a zöld befektetések jellegéből adódó hosszabb időhorizont miatt csak a kamatkockázat (duration) tekintetében térnek el a devizatartalék egyéb kötvény-típusú befektetéseitől. A zöld minősítés megléte mellett a hagyományos kockázat-hozam megfontolások elsődlegesek a befektetési döntésekben.

A zöldkötvény-portfólió kezelése során kiemelt jelentőséggel bír a befektetések környezeti hatáselemzése, a várható, vagy megvalósult pozitív környezeti hatások monitorozása is. Az egyes kibocsátók szintjén megismert környezeti hatások lehetővé teszik, hogy a portfóliót ne csak pénzügyileg, hanem az elért kibocsátás csökkentés szintjén is monitorozni lehessen az elsődleges pénzügyi célok megtartása mellett. A hosszú távú cél a környezeti szempontok minél jobb, átfogóbb megismerése és tartalékkezelésbe való integrálása.

A zöldkötvények által finanszírozott projektek pozitív környezeti hatása mindig valamilyen alappályával szemben értelmezendő: ez utóbbi a zöldprojektek megvalósulásának hiánya esetén történő hipotetikus szén-dioxid kibocsátást jelenti. A zöldprojektek pozitív hatása így tulajdonképpen az elkerült kibocsátásban érhető tetten. Ezen alappályák meghatározása azonban számos feltételezésen alapul, valamint projekttípusonként, régiónként változik, ezért a jövőben az alappályák hitelességének vizsgálata is kulcskérdés lehet a zöldkötvények hatáselemzése során.

Fontos hangsúlyozni, hogy a zöldkötvényeknek ideális esetben az adott kibocsátó vállalati szintű zöldstratégiájába kell illeszkednie: az adott megvalósuló zöldprojektek egy építőkockát kell jelentsenek a cég hiteles kibocsátás csökkentéssel kapcsolatos terveiben. E tervek külső értékelésére számos nemzetközi szervezet jött létre (például Science Based Targets initiative), befektetőként ezeket is követni szükséges.

Amennyiben a kötvények a későbbiekben zöld szempontból nem teljesítik a várakozásokat, például a projektek pozitív környezeti hatása alulmúlja a vállaltat, vagy a kibocsátó általános tevékenységében a zöldcéloknak való megfelelés hiánya („green default”) mutatkozik, úgy az MNB mérlegelheti az érintett kötvények eladását. Utóbbi lépés a zöldpiac integritásának megőrzése érdekében minden piaci szereplő számára alapvető fontosságú.

Egy közepes méretű magyar város, 35 ezer autó és több mint egy millió mobiltelefon - Az MNB zöldkötvény-portfóliójának környezeti hatásai

A zöldkötvény-portfólió létrehozását követően kulcsfontosságú a befektetésekkel generált pozitív környezeti hatások nyomon követése is. Ezt szem előtt tartva az MNB második alkalommal készítette el zöldkötvény-portfóliójának környezeti hatáselemzését. Az elemzés kimutatta, hogy hozzávetőlegesen egy 19 ezer fős magyar település karbonlábnyomának megfelelő, mintegy 94 ezer tonna CO2 kibocsátás elkerülésével egyenértékű évente a zöldkötvény-portfólió hatása (1. ábra). Ilyen mennyiségű CO2 kibocsátás elkerülés hozzávetőlegesen 35 ezer személyautó átlagos éves kibocsátásának, vagy 1,25 millió mobiltelefon gyártásból és 1 évre jutó használatból eredő kibocsátásának felel meg.

Az előző évben kimutatott mintegy 55 ezer tonnányi CO2 kibocsátás elkerüléséhez képest tapasztalt jelentős emelkedés több tényezőből fakad, amelyek közül kiemelhető egyes kibocsátók hatáselemzésének pozitív irányú változása és a zöldkötvény-portfólión belüli kötvények közötti átrendeződés. Ez utóbbi idén a magasabb környezeti hatású kötvények felé történt, de mint ahogy már korábban említettük, az üzleti döntések elsődlegesen a tradicionális hozam/kockázat térben, a benchmark szoros követésével történnek.

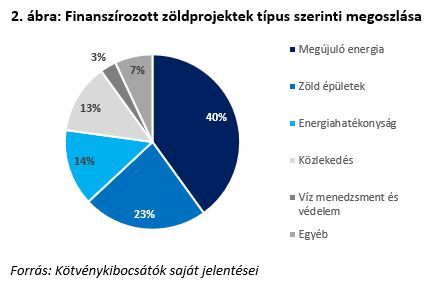

A finanszírozott projekttípusok egymáshoz viszonyított aránya összhangban van a teljes piaci eloszlással. A zöldkötvény-portfólió által finanszírozott projektek több mint 60 százalékát a megújuló energia és zöld épületek adják (2. ábra). Lényeges, hogy az MNB nem az adott projektek kockázatát, hanem a magas besorolású – sok esetben ’AAA’ – kibocsátók hitelkockázatát vállalja.

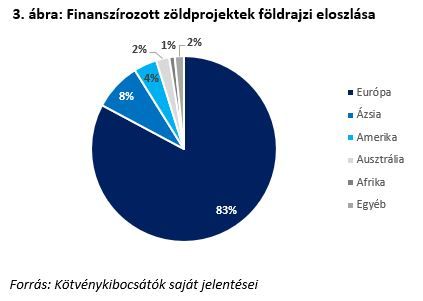

A zöldkötvény-portfólió euróban denominált, ez egyrészt a kibocsátók európai túlsúlyában, másrészt a megvalósult zöldprojektek földrajzi eloszlásában is megmutatkozik. Ugyanakkor – elsősorban a szupranacionális kibocsátók projektjeinek köszönhetően – afrikai és ázsiai projektek is finanszírozásra kerültek, amelyek sok esetben még hatékonyabb általános zöld „megtérülést” generálnak az ezen országok sokszor szennyezőbb működését felváltó zöld beruházások miatt (3. ábra).

A kötvénykibocsátók a jelentéseikben rendszerint nevesítik, hogy a finanszírozott projektek az ENSZ Fenntartható Fejlődési Célok (Sustainable Development Goals, röviden SDG) közül melyeket érintik. Az ENSZ által 2015-ben elfogadott 17 átfogó cél a 2030-ig tartó időszakra fogalmaz meg egy keretrendszert, mely számos előre definiált feladaton keresztül kísérli meg fenntartható pályára állítani a világot. A célok közül a vásárolt zöldkötvények elsősorban az éghajlatváltozáshoz, energiahatékonysághoz, tiszta energiához kapcsolódó célokat segítik elő (4. ábra).

Mérés nélkül nincs zöld fordulat… de még hiányoznak a piaci sztenderdek

Az általános nemzetközi standardoknak megfelelően a kibocsátók által riportált környezeti hatások szakértői becsléseken alapulnak, a kimutatott értékek ennek megfelelően az adott finanszírozott projektek jövőbeli várható teljes hatásának az egy évre vonatkozó értékét tükrözik. A környezeti hatások jelentésének módja azonban kibocsátónként jelentős eltéréseket mutat, nem egységes, így néhány esetben az elemzés saját becslésekre támaszkodik.

A zöld befektetések környezeti hatásának számszerűsítése rendkívül adatigényes folyamat, amely a kibocsátók nem kellő mértékben standardizált jelentései miatt további kihívásokkal jár. Míg egyes kibocsátók pontosan közlik, hogy az adott időszakban a projektektől várt pozitív környezeti hatást milyen volumenű befektetéssel értek el, addig másoknál ez nem teljesen egyértelmű, ráadásul sokszor a riportok pontos időintervalluma sincs megadva, amely tovább nehezíti a kalkulációt. Egyelőre hiányzik a piaci infrastruktúra, amely biztosítaná az adatok hitelességét, olcsó és könnyű hozzáférhetőségét.

Összességében elmondható, hogy a zöldkötvény-portfólióval az MNB aktív szereplője a fenntartható növekedést támogató piaci szegmensnek, miközben a tartalékkezelés elsődleges feladatait (likviditás, biztonság, hozam) is maximálisan szem előtt tartja. A zöldkötvények piaca még mindig a kiépülés, fejlődés fázisában van, amellyel párhuzamosan az MNB is folyamatosan mérlegeli az új lehetőségeket, eljárásrendeket. A magyar pénzügyi rendszer szisztematikus zöldítésének kulcsfontosságú lépéseként az MNB elkészítette a teljes devizatartalékának részletesebb klímakockázati elemzését is, melyet Az MNB klímaváltozással kapcsolatos pénzügyi jelentése tartalmaz.

A szerzők az MNB kockázatelemzője és vezető portfóliókezelője.