Sötét szeptember közeleg a Wall Streeten

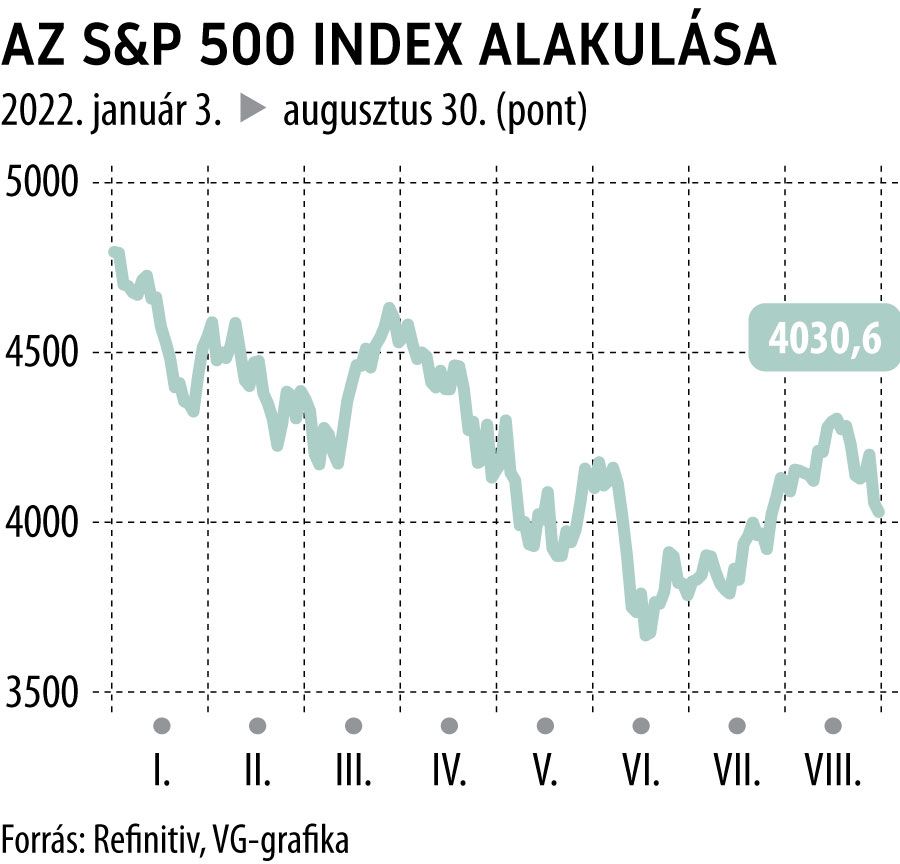

Kifulladni látszik a nyári rali az amerikai részvénypiacokon. Az S&P 500 részvényindexet shortoló nettó pozíciók kétéves csúcsra emelkedtek. Ez azt jelenti, hogy a piac az index esésére játszik, vagy legalábbis fedezi ezt a kockázatot. A nyár közepén a befektetők még bíztak abban , hogy nem csupán egy hosszú lejtmenetbe beékelődő fellendülésről – medvepiaci raliról van szó, hanem egy új bikapiac vette kezdetét.

A nyári látványos fellendülés ellenére az index egy év alatt több mint 10 százalékot esett, és a jelek arra utalnak, hogy az ősz közeledtével ismét borússá válik a hangulat a Wall Streeten.

A trendfordulóval kapcsolatos várakozásokat gyorsan lehűtötte James Powell, a Federal Reserve elnöke, aki Jackshon Holeban tartott alig több mint nyolcperces beszédében további kamatemeléseket és gazdasági „kínokat” vetített előre.

Világossá tette, hogy a Fed addig nem áll le , míg meg nem bizonyosodik arról, hogy az infláció tartósan is csökkenő pályára áll. A beszédet követően be is szakadtak a tengerentúli indexek.

A monetáris szigor tehát egy darabig még velünk marad, ennek ellenére azonban a vállalatok viszonylag jól teljesítenek. A dráguló pénz hatása azonban előbb-utóbb meg kell, hogy mutatkozzon az amerikaiak költekezési hajlandóságában és így a vállalati profitokban is.

A FactSet felmérése szerint az idén az amerikai vállalati nyereségek 8 százalékkal emelkednek az előző évihez képest, a korábbi, július elején készített konszenzus azonban még 10 százalék volt.

A múlt szerdával végződő hét napban az amerikai részvénypiacokról 1,2 milliárd dollárt vontak ki nettó értelemben az intézményi befektetők, miután augusztus első felében még némi többlet mutatkozott.

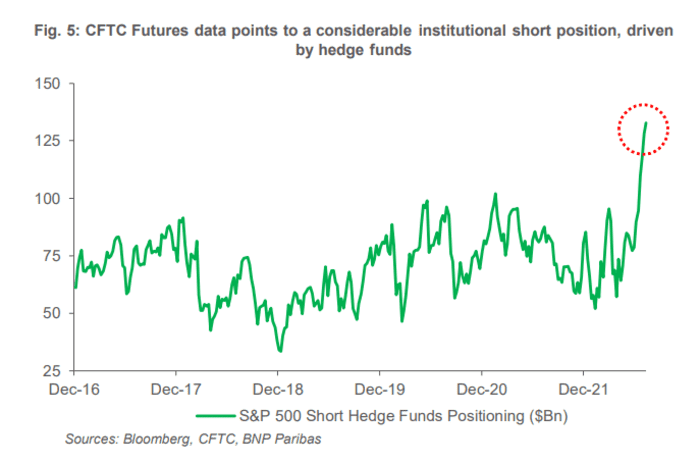

Az S&P 500 indexre múlt kedden nettó 260 ezer határidős eladási (short) pozíció épült ki, ami közel van a 2020-as (pandémia!) csúcshoz

– közölte adatait a Commodity Futures Trading Commission (CFTC).

A szeptember általában amúgy is neuralgikus hónap a részvénypiacokon,

a vakációról visszatérő alapkezelők ugyanis általában ekkor szórják ki a várakozásokat nem teljesítő pozíciókat – tekintettel a harmadik negyedév végének közeledésére.

Az S&P 500 akár 10 százalékkal is zuhanhat a kilencedik hónap során,

ahogy a befektetők beárazzák annak valószínűségét, hogy a Fed csak később kezdi meg kamatcsökkentéseit, mint ahogy ők várták – nyilatkozta a Reutersnek Jack Janasiewicz, a Natixis Investment Management Solutions vezető portfólióstratégája.

A CME által publikált, határidős jegyzések alapján számolt Fed Watch Tool 66,5 százalékos valószínűséget rendel annak, hogy a Fed soron következő kamatdöntő ülésén, szeptember 21-én 75 bázisponttal szigorít ismét.

Az 50 bázispontnak így csupán 33,5 százalék a valószínűsége. A Powell-beszéd óta az arányok drasztikusan emelkedtek a nagyobb kamatemelés irányába. A befektetők mintegy fele számít arra, hogy az amerikai jegybank irányadó rátája az év végére 3,7 százalék fölé emelkedhet, egy héttel ezelőtt még csak 40 százalék volt arányuk.

A CFRA Research elemzése szerint

1945 óta szeptember a Wall Street leggyengébben teljesítő hónapja,

a vizsgált időszak csupán 44 százalékában emelkedett ekkor az S&P 500, viszont átlagosan 0,6 százalékot gyengült a kilencedik hónapban, ezzel szeptembert téve a leggyengébb 30 napnak az év hónapjai közül. A Bank of America (BofA) augusztus közepén intézményi kliensei körében végzett felmérés azt mutatja, hogy emelkedett a medvepiacra számítók aránya július óta.

A BofA ügyfelei a múlt héten – 8 hét óta először – nettó részvényeladók voltak az amerikai piacon.