Hiába drágább, jobban szeretjük a személyi kölcsönöket a jelzáloghitelnél

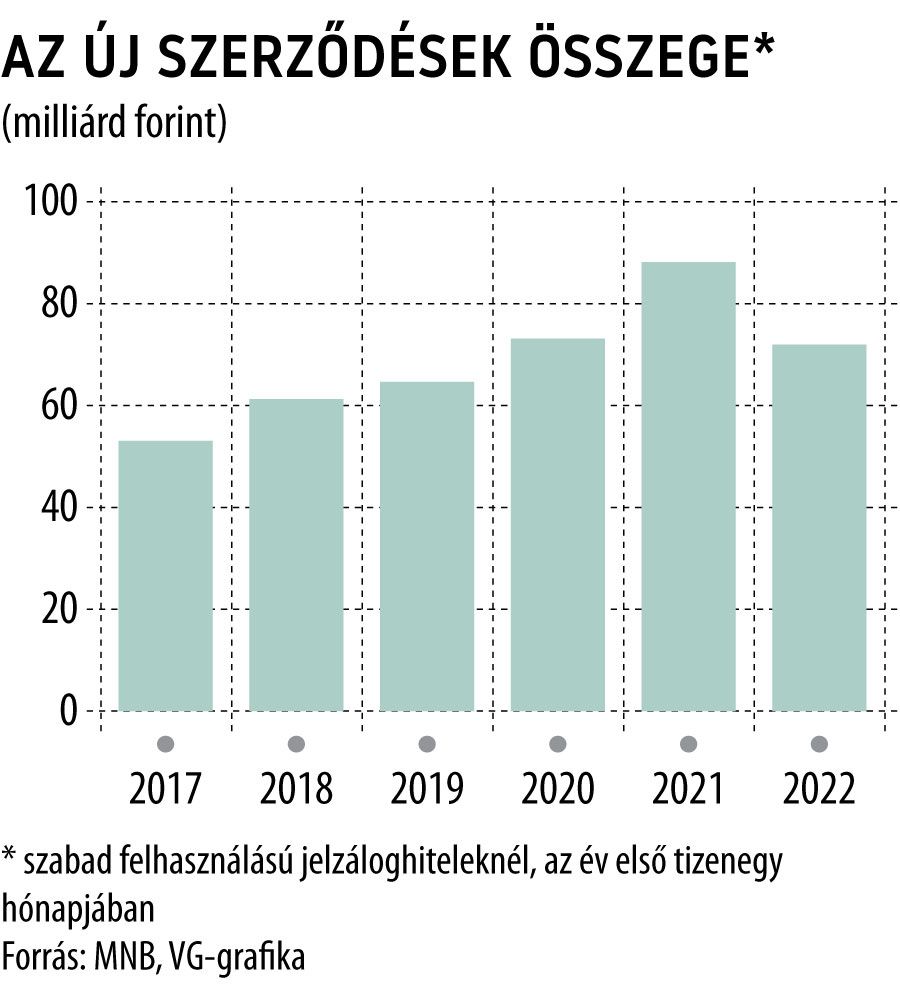

Nagyon gyászosan alakult a múlt év a szabad felhasználású jelzáloghitelek szempontjából: a Magyar Nemzeti Bank (MNB) adatai szerint 2022 első tizenegy hónapjában összesen 72,7 milliárd forintnyi új szerződést kötöttek a háztartások, ami 18,4 százalékkal elmaradt az egy évvel korábbi, 89,1 milliárdos volumentől.

Az MNB statisztikái alapján az őszi hónapok sem sikeredtek túlságosan fényesre: a novemberben megkötött, 6,4 milliárd forintnyi új szerződés ugyan jóval meghaladta az októberi 4,6 milliárdot, ám az egy évvel korábbi mennyiségtől kereken 3 milliárd forinttal elmaradt.

A szabad felhasználású jelzáloghitelek piacának szerény teljesítménye ráadásul szembement az előzetes várakozásokkal is: sokan arra számítottak, hogy a lakossági hiteleknél tapasztalható kamatemelési hullám visszaveti az érdeklődést a látványosan dráguló személyi kölcsönök iránt, miközben a jelzáloghiteleknél felfutást várt a piac.

A várakozások persze annyiban mindenképp megalapozottak voltak, hogy a jelzáloghitelek árelőnye megmaradt – sőt, tovább is nőtt – a nagy riválishoz képest:

miközben a személyi hitelek MNB által számolt, szerződésekben szereplő, éves átlagos kamata a 2021 novembere óta eltelt egy év alatt 11,74-ról 18,74 százalékra ugrott, addig a jelzáloghiteleké 5,53-ról 9,81 százalékra emelkedett.

Ez még akkor is látványos különbség, ha figyelembe vesszük, hogy a személyi kölcsönöknél a kifejezetten drága, kisebb összegű és rövidebb futamidejű konstrukciók is beleszámítanak az átlagba.

Mindezek ellenére a személyi kölcsönök piaca viszonylag stabil maradt: bár az új szerződések volumene ott is csökkenő tendenciát mutat, az első tizenegy hónapban mért 465,4 milliárd forintnyi új kihelyezés még így is 7,1 százalékkal több volt az egy évvel korábbinál.

A szabad felhasználású jelzáloghitelek pedig több szempontból is vonzó konstrukciónak számítanak a lakossági hitelek palettáján: ezek közé tartozik a viszonylag kedvező (a lakáshitelekénél csak valamivel drágább) árazás, illetve a magas elérhető hitelösszeg,

amelynek szinte csak a fedezetül felajánlott ingatlan értéke, illetve az adós jövedelme szabhat határt.

Annak is több oka lehet azonban, hogy most sem jött össze az áttörés a jelzáloghiteleknél. A legfontosabb, hogy az igénylésük – szintén hasonlóan a lakáshitelekhez – viszonylag hosszú időt vesz igénybe, ráadásul egy per- és tehermentes, megfelelő értékű ingatlan meglétét feltételezi, amelyet fedezetként fel lehet ajánlani. Az igénylésnél ráadásul olyan járulékos költségekkel is számolni kell, mint az ingatlan értékbecslésének díja, a hitelbírálati díj vagy a közjegyzői okiratba foglalás költsége. A másik, hogy

a jelzáloghitelek elsősorban azoknak jelenthetnek valós alternatívát, akik nagyobb összegű kölcsönt terveznek felvenni: két-hárommillió forintnyi finanszírozásért cserébe kevesen hajlandók arra, hogy megterheljék ingatlanukat.

Nem használhatott a piacnak az sem, hogy a személyi kölcsönöknél az elmúlt években folyamatosan emelkedett az elérhető hitel összege (a 8-10 milliós maximum ma már általánosnak számít), miközben a futamidő megengedett hossza is kitolódott egy-két évvel. A nagyobb összegű hiteleknél pedig már egyáltalán nem olyan magas a jelzáloghitelek árelőnye a személyi kölcsönökhöz képest. Mindezek nyomán végül nem túlságosan meglepő, hogy ezúttal is elmaradt a nagy áttörés a jelzáloghiteleknél, és a járvány lecsengése után, 2021-ben is csak egy kisebb kiugrásra futotta. (A csúcsot ennél a konstrukciónál 2021 júniusa hozta, akkor 10,6 milliárd forintnyi új szerződést regisztrált az MNB.)

A jelzáloghitelek piaca egyébként összességében nem teljesített rosszul az elmúlt években: az új szerződések összege lassan, de stabilan emelkedett, és ebben csak a múlt év okozott törést.

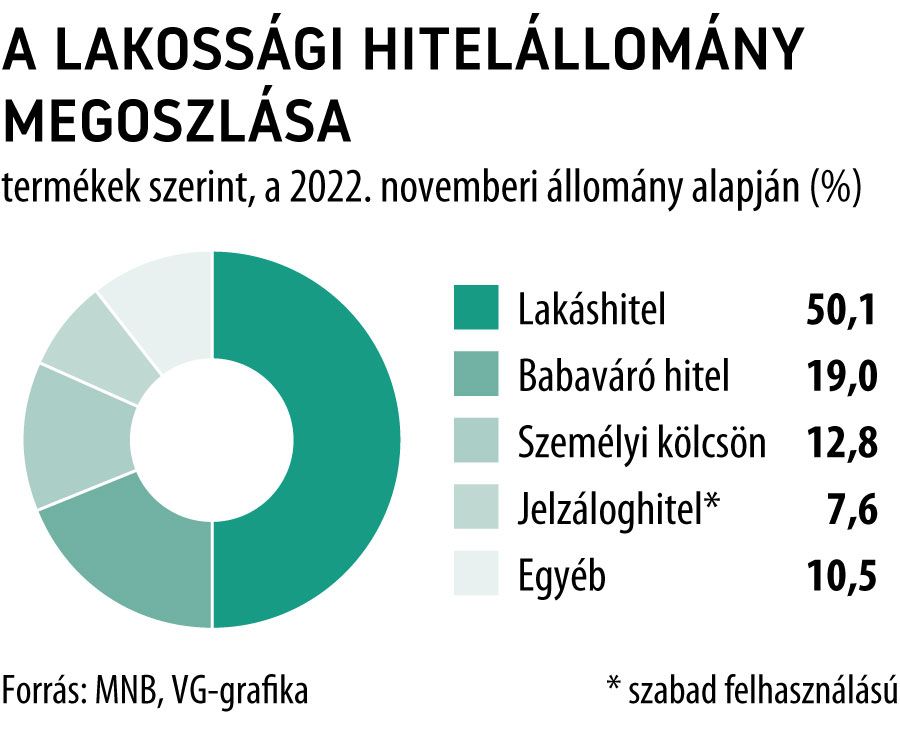

A lassan növekvő kereslet azonban nem volt elég az állomány sorvadásának megállításához: a múlt év novemberében már csak 752,3 milliárd forintnyi szabad felhasználású jelzáloghitelt tartott nyilván a jegybank,

9,1 százalékkal kevesebbet az egy évvel korábbinál. Eközben a jelzáloghitelek súlya is tovább csökkent a lakossági portfólióban: novemberben 7,6 százalékot ért el, szemben az egy évvel korábbi 8,9-del.