Kegyvesztetté vált a Wall Streeten a belvárosi fejlesztések adósságpiaca

Az amerikai belvárosok irodatornyaiban még mindig csak feleannyian dolgoznak, mint a járvány előtt. Nem véletlen, hogy a befektetők most jóval kevesebbet fizetnek a New York-i metrókötvényekért, buszpapírokért és irodaadósságokért. És csak zsíros hozamfelárért cserébe hajlandók egyáltalán a piacon maradni. Hol vannak már azok az idők, amikor a reggel munkába járók és a napjukat belvárosi irodákban töltők biztos befektetéssé tették a Cityben zajló beruházásokat. Ráadásul ez a városi költségvetéseket is aláássa a tengerentúlon, mert egyre soványabb az ingatlanadóból és a viteldíjakból származó bevétel.

A külvárosok lesznek ennek a nagy nyertesei, míg a potenciális vesztesek a nagyvárosok lehetnek, amelyeknek a bevételei attól függnek, hogy az emberek ingáznak-e naponta a munkába

– mondta Ken Woods, egy önkormányzati kötvénykezelő cég, az Asset Preservation Advisors alapítója.

Bár Joe Biden elnök már egy évvel ezelőtt is azt mondta:

itt az ideje, hogy Amerika visszatérjen a munkához, s újra megtöltse a nagyszerű belvárosainkat,

ezzel szemben egy felmérés szerint még a szövetségi alkalmazottak többsége is legalább heti egy napot távmunkában tölt.

A befektetők belvárosokkal szembeni óvatosságát mutatja, hogy

New Yorkban a buszok, a metró és az elővárosi vonatok viteldíjaival fedezett kötvények

június 1-jén 25,14 százalékpontos hozamfelárral forogtak a legjobb minősítésű önkormányzati kötvényekhez képest. A felár több mint másfélszerese a Covid előtti szintnek az ICE Data Services pénzügyi elemző cég szerint.

A befektetői aggodalmak másik jele, hogy akik általános típusú alacsony minősítésű kereskedelmi jelzálog-fedezetű értékpapírt vásárolnak, most a tízéves referencia kincstárjegyekénél 9,25 százalékponttal magasabb kamatot követelnek. A Bank of America kutatása szerint

a kamatkülönbözet megháromszorozódott a pandémia előtti szinthez képest.

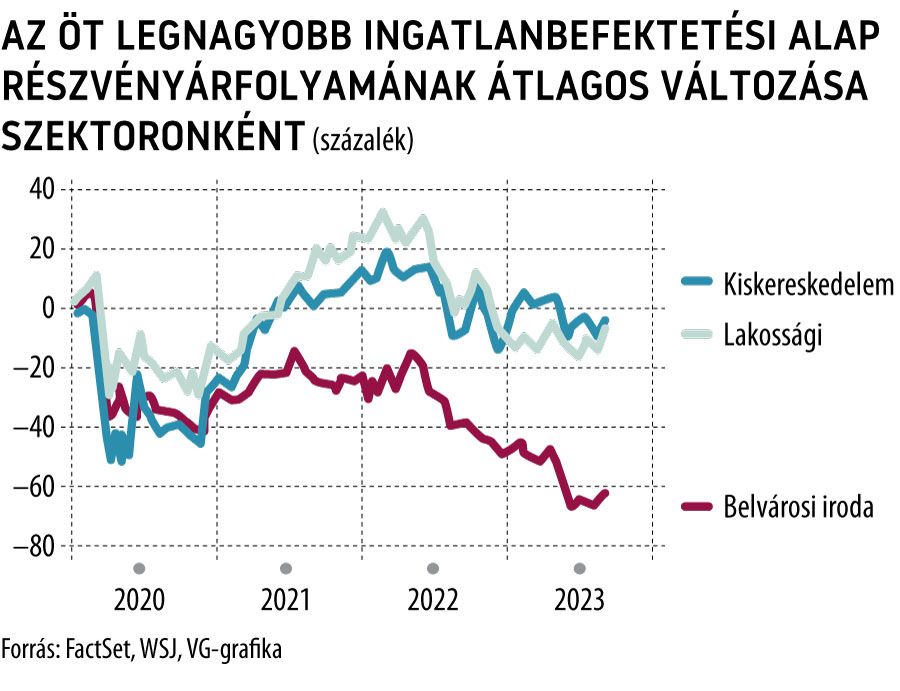

Az is beszédes, hogy a belvárosi irodaházakra koncentráló öt legnagyobb ingatlanbefektetési alap részvényárfolyama június 15-én 63 százalékkal maradt el a 2019 végi szinttől, miközben a kiskereskedelmi ingatlanokra összpontosító alapok csak 7 százalékos, a lakásokra fókuszáló alapok pedig csupán 8 százalékos árfolyam-lemorzsolódást szenvedtek el.

A Wall Street egyre inkább az alacsonyabb adókulcsú nyugati és déli államok külvárosi kötvényeit preferálja. Az elemzőcsapatok biztosra mennek, folyamatosan

monitorozzák a belvárosok és a külvárosok mobilforgalmát, de még a csatornahálózat bővítését is szemmel tartják.

Tovább színezi a képet, hogy a jelenlegi kamatszinten az értékpapírosított kereskedelmi jelzáloghitelek 83 százaléka refinanszírozhatatlan. Pláne, hogy tíz év alatt megduplázódott a csak kamatozó hitelek aránya, amelyek tőkerészét új hitelből vagy az irodák eladásából szokták kifizetni. Most mindkét út járhatatlan, ketyeg a hitelbomba.