Az amerikai választási részvények közül már most érdemes szemezgetni

Most még nagyon távolinak tűnik 2024 november 5., amikor az Amerikai Egyesült Államokban a 60. elnökválasztást tartják. Győztesét 2025. január 20-án fogják beiktatni, de a tőzsde mindig előreszalad, és már hónapokkal, negyedévekkel korábban látni véli a végeredményt, és igyekszik beárazni is.

Fotó: AFP

Az egyik legérzékenyebb indikátor idén például a mexikói peso volt, amely január 16-án 2 százalékot veszített értékéből, amikor Donald Trump 50 százalék feletti eredménnyel nyert Iowában az előválasztáson. A rá következő kedden további lejtmenetet láthattuk a pesóban a dollár ellenében, amikor a volt elnök New Hampshire-t is behúzta. A republikánus párti előválasztások történetében ilyen kettős győzelmet korábban csak hivatalban lévő elnök ért el, ellenzékből induló jelölt soha.

A peso azért gyengült, mert gazdasági szempontból Mexikó lehet a legnagyobb vesztese Donald Trump elnökségének, ha betartja választási ígéreteit.

A devizapiac várhatóan novemberre be is árazza majd az elnökválasztás esélyeit.

A rendkívül volatilis devizapiac helyett hosszú távú befektetőknek érdemesebb lehet azokra a szektorokra figyelni, amelyek egyrészt makrogazdasági és vállalati szempontból most jó beszállót nyújthatnak, és eközben a várható republikánus előretörésre is jól reagálhatnak.

Az olajrészvényekkel érdemes csínján bánni

Az ilyenkor reflexszerűen felmerülő olajszektor esetében jobb az elővigyázatosság. A geopolitikai események növelik a bizonytalanságot, és ez meg is látszik az olajrészvények árán. A magasabb fejlett piaci kamatok és a lassuló gazdasági aktivitás miatt eddig a befektetők elfordultak ezektől a papíroktól.

De a kamatcsökkentési ciklus megindulása és a fellendülő amerikai gazdaság gyorsan változtathat a képen. A szektorban egy rali esetén jól megválasztott tőzsdén kereskedett ETF-ekkel vagy hagyományos befektetési alapokkal érhető el többlethozam.

A pénzügyi szektornak kedvezhet Donald Trump banki deregulációs törekvése is,

amely egybeeshet egy most már reálisabbnak látszó amerikai gazdasági fellendüléssel. Ezekben az időszakokban a befektetők nem a hagyományos „brick and mortar” bankokat veszik, hanem inkább a befektetési bankházakra és az M&A-tevékenységekből profitáló vállalkozásokra fókuszálnak.

Fotó: Getty Images

Szokásos kereskedési stratégia ilyenkor az amerikai bánya- és acéliparra is koncentrálni, de ezek fellendülését a makrogazdasági mutatók is kell hogy támogassák.

Van egy olyan terület, amely egybeesik a republikánus tervekkel és a mesterséges intelligencia előretörésével: ez pedig a biztonságnövelő intézkedések bevezetése. Vannak olyan elemzőházak, amelyek Donald Trump ígéreteit a jövőben talán megvalósító, a fizikai kerítésépítésből profitáló vállalatokat javasolják vételre.

Fő a biztonság

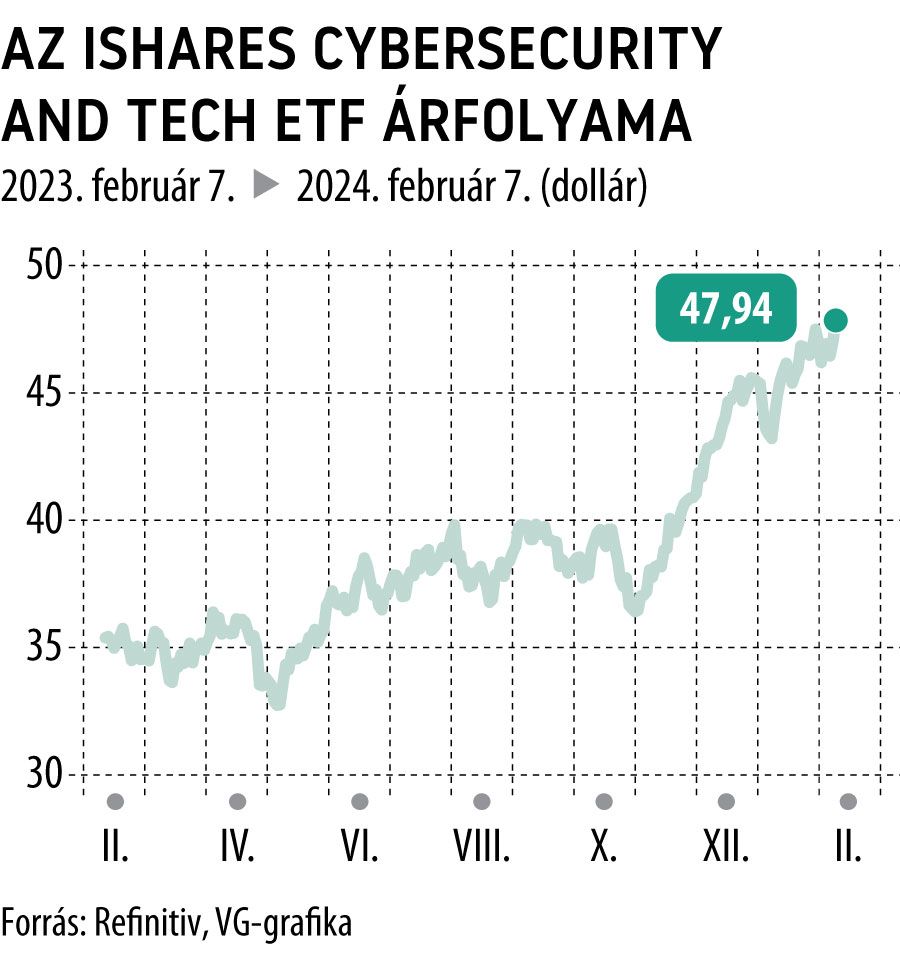

Mégis a technológiai részvények kedvelőinek talán jobb ötlet lehet inkább a virtuális térre és a kiberbiztonságra figyelni. Bár a CyberArk, a SentinelOne, a Zscaler vagy a Crowdstrike Holdings nevek egyre többeknek csengenek ismerősen, itt is a kollektív befektetések vétele lehet a jobb stratégia hosszú távon.

Ennek az az oka, hogy igen nehéz a jövő győzteseit megtalálni, és vannak vállalatok, amelyek már most drágának mondhatók fundamentális szempontból. A piac pedig a vesztesnek tűnő vállalatokat vagy egy rosszabb gyorsjelentést súlyos mínuszokkal büntet, általában még a piacnyitás előtti nem vagy alig kereskedhető időszakban.

Ha már a modern iparágakra fókuszálunk, akkor értékeltségi megfontolásokból is

érdemes az automatizáció és az ipar hazahozatalából profitáló vállalatokra is vetni egy pillantást,

ilyenek például a félvezetőgyártók és beszállítóik (Kla, Lam Research, AMAT és Broadcom) vagy a Rockwell Automation.

Hozzá kell tenni azonban: akármennyire „divatosnak” tűnhet is a következő hónapokban felülni egy-egy választási trendre, a hosszú távú befektetések során mindig a vállalatértékelés és a makrogazdasági szituáció helyes értékelése hozhatja meg a vágyott többlethozamot. A kockázatmegosztás és a portfóliószemlélet 2024-ben is az első számú szempont kell hogy legyen.

A jelen írásban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak! A jelen írásban foglaltak célja kizárólag tájékoztató jellegű információk közlése a befektetőkkel, és azt a PFN Prestige Financial Zrt. az Erste Befektetési Zrt. közvetítőjeként készítette.