Melyik eszközosztálytól várhatunk idén jobb teljesítményt?

Szerző: Mandl Gergely, a Gránit Alapkezelő szenior portfoliómenedzsere

A hazai piacot tekintve a főbb magyar gazdaságpolitikai szereplők több ízben is kijelentették, hogy míg a tavalyi az infláció letörésének, addig az idei a növekedés újraindításának éve lesz. Bár az MNB még óvatos azzal kapcsolatban, hogy mennyire sikerült letörni itthon az inflációt, így a hazai monetáris politika nem tekinthető expanzívnak, azonban fiskális oldalról egyértelmű a szándék a növekedés beindítására.

A magyar gazdaságban a munkaerőpiac továbbra is feszes, és a reálbérek is növekedésnek indultak, ami vélhetően pozitívan fog hatni a fogyasztásra.

Az államháztartás az idei évre már most megnövelte a hiánycélt, és a jelenlegi prognózis szerint 2025-ben sem fog lecsökkeni 3 százalék alá. Így az idei évi gazdasági expanzióhoz adottak a hazai feltételek. Az inflációnak azonban természetéből fakadóan – pláne ha olyan magas szinteken is járt, mint a hazai – vannak másodkörös hatásai. Lássuk példaként a telekom szektort, amely idén a tavalyi évi infláció alapján emeli meg szolgáltatásainak az árait. Mivel a munkaerőpiac feszes, a reálbérek pedig újra pozitívak, vélhetően a megemelt árak mellett sem fog csökkenni a kereslet, tehát könnyedén végrehajthatók lesznek ezek az áremelések. Mindezek következtében pedig az a szcenárió valószínűsíthető, hogy ragadósabb lesz az infláció, és megindul a gazdasági növekedés, miközben magas lesz az államháztatási hiány. Ezek a

folyamatok összességében a hazai részvénypiacnak sokkal kedvezőbbek, mint a kötvénypiacnak.

A Fed diktál

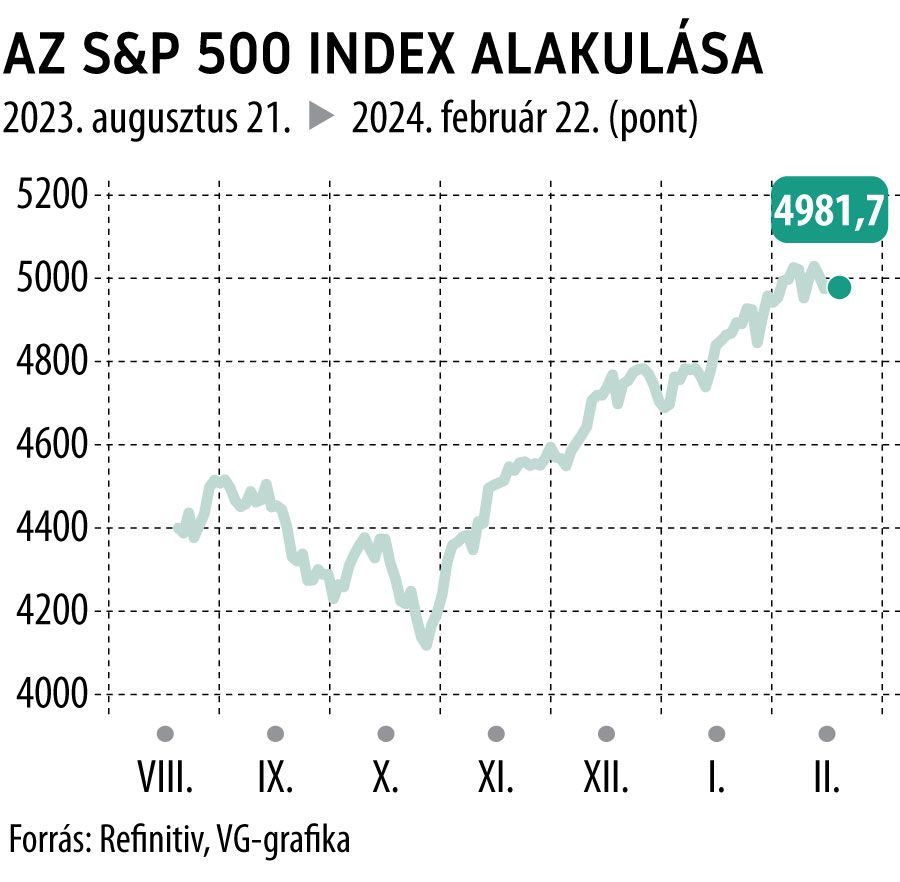

A globális piacok szempontjából legfontosabb amerikai piac esetén azt láthatjuk, hogy szintén tetemes az államháztartási hiány, még mindig feszes a munkaerőpiac, és rendkívül robusztus a növekedés. A Fed pedig továbbra is kitart a relatív szigorú monetáris politikája mellett, sőt, a monetáris politikai döntéshozók tulajdonképpen azt látják, hogy ilyen kamatkörnyezetben is jól prosperál a gazdaság, tehát nincs feltétlenül szükség a monetáris politika lazítására.

Így az USA-ban a magyarhoz hasonló a kép, természetesen ott az infláció mértéke nem volt annyira extrém, mint itthon, így vélhetően a másodkörös hatások is jóval mérsékeltebbek lesznek. Így ott is, a magyar piachoz hasonlóan, a jelenlegi piaci felételek sokkal inkább a részvénypiacnak, mint a kötvénypiacnak kedveznek.

Ebből a sorból az eurózóna lóg ki kicsit, hiszen itt a gazdasági növekedés nullaközeli, és vélhetően az aggregált államháztartási hiányok sem lesznek 3 százaléknál magasabbak 2024-ben, emellett az EKB továbbra is kitart szigorú monetáris politikája mellett. Azonban az valószínűsíthető, hogy az európai és az amerikai hosszú hozamok spreadje nem fog érdemben nagyot változni (hacsak az EKB nem lép a lazítás útjára, amivel az eurót értékelné le). Így az európai hosszú hozamokra nagyobb hatással lesz 2024-ben az EKB szigorú monetáris politikája és az amerikai hosszú hozamok alakulása, mint az európai növekedési és inflációs kilátások.