Csillapodhat az IPO-láz a Wall Streeten

Számos rekord dőlt meg 2021-ben a tőkepiacokon, a pénzbőségnek és az alapvetően optimista befektetői hangulatnak köszönhetően nem volt ez másként az elsődleges részvénykibocsátások (IPO) piacán sem. Az e téren zászlóshajónak tekinthető Egyesült Államokban egy híján négyszáz ügylet köttetett, melyek során 142,5 milliárd forrást gyűjtöttek a tőzsdére lépő vállalatok a Renaissance Capital amerikai befektetési tanácsadó vállalat összesítése szerint. Ezzel a kibocsátások száma alapján az utóbbi két évtized legmozgalmasabb évét zárta a szektor, míg a forrásbevonást tekintve abszolút csúcsnak számít 2021.

Ebben ráadásul nem szerepelnek a közvetlen részvénybevezetések, valamint az elmúlt időszakban rendkívül népszerű, speciális célú akvizíciós társaságokon (SPAC) keresztül végrehajtott tőzsdei debütálások sem. Utóbbiak még a hagyományos IPO-kat is felülmúlták összesen 143,5 milliárd dollár értékben levezényelt 604 ügylettel, melyek közül közel kétszáz esetben már össze is olvadt a tőzsdére igyekvő vállalat a felvásárlást formailag végrehajtó biankó SPAC társasággal.

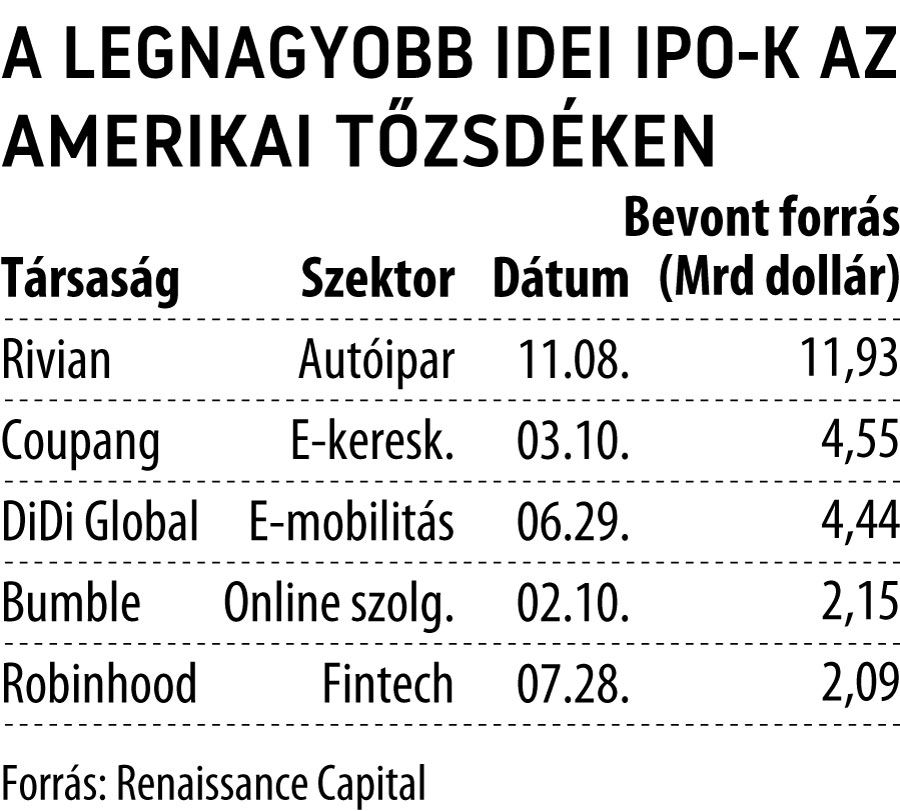

Ami a hagyományos elsődleges kibocsátásokat illeti, az év során minden eddiginél több, huszonhét vállalatnak sikerült egymilliárd dollárt meghaladó tőkét szereznie a befektetőktől. A mega IPO-k közül is messze kiemelkedik a Rivian november elején nyélbe ütött üzlete, amely során csaknem tizenkétmilliárd dollárhoz jutott az elektromos autógyártó, amely ehhez képest porszemnyi, egymillió dolláros bevétellel zárta a harmadik negyedévet, amikor is 386 pickupot értékesített, a legelső szériából. A Riviané egyébként az Alibaba 2014-es amerikai parkettre lépése óta a legnagyobb volumenű IPO az Egyesült Államokban.

A méretesebb kibocsátások közé tartozik a dél-koreai e-kereskedelmi óriás Coupang 4,5 milliárd dolláros tranzakciója, valamint a fedezeti alapokat is megszorongató, közösségi médiafelületeken szerveződő kisbefektetők körében kedvelt ingyenes kereskedési platform, a Robinhood bő kétmilliárd dolláros IPO-ja.

Az idei év ezzel együtt mégsem tekinthető egyértelműen sikerévnek az új kibocsátóknak, és nem csupán az egyik legnagyobb IPO-t végrehajtó Didi kálváriája és New York-i parkettől való gyors búcsúja miatt. A befektetők kezdeti eufóriája ugyanis jellemzően hamar kifullad az első kereskedési napon elkönyvelt, átlagosan 31 százalékos rali után. Az év során parkettre lépő cégek papírjainak alig 40 százalékát jegyzik jelenleg a bevezetéskor kialakult árfolyam felett, az újoncok pedig átlagosan 10 százalékos árfolyamveszteséget könyvelhettek el debütálásuk óta.

Ebben a már jegyzéskor magasra srófolt árazás mellett az egyre erősödő inflációs félelmek, valamint a koronavírus újabb variánsainak terjedése miatti befektetői aggodalom is szerepet játszhatott. A csúcsra járatott piac 2022-ben lehűlhet, a Renaissance Capital lassú évkezdésre számít, és várhatóan az év egészében sem éri el a 2021-es rekordtempót az ügyletek száma és volumene, bár a piaci környezet javulásával a kibocsátások is újabb lendületet kaphatnak.

Ígéretes jelöltekből pedig már most sincs hiány. A horizonton lévő, jövő évre tervezett kibocsátások közül a fizetéskezelő szoftvereket és szolgáltatásokat kínáló Stripe tűnik a legméretesebbnek, amely a legutóbbi finanszírozási kör során elért, 95 milliárd dolláros értékeltségével az elmúlt évtized legjelentősebb tőzsdére lépése lehet a Wall Streeten a Facebook 2012-es debütálása óta.

Az elsősorban görög joghurtjairól ismert Chobani részvényeit akár már januárban bevezethetik a Nasdaq-ra, de várhatóan újra nekifut a kibocsátásnak az IPO-ját idén ősszel elnapoló Instacart is. A villámgyors élelmiszer-kiszállítást kínáló startup mellett a Chime digitális bank, a mesterséges intelligenciára alapozó alapú szoftvereket fejlesztő Databrick, valamint a főként videójátékosok körében népszerű Discord chatplatform is 2022-ben debütálhat a parketten. Borítékolhatóan kiemelt érdeklődés övezi majd a mémrészvény jelenség kialakulásában is fontos szerepet játszó, kisbefektetői fórumoknak otthont adó Reddit közösségi médium részvénykibocsátását is.