Kiderült, mely szektorokból érdemes válogatni a részvénybefektetőknek

Gazdasági lassulás idején a befektetők a kockázatosabb, de nagyobb megtérüléssel kecsegtető növekedési papírokból a defenzív jellegű, voltaképpen unalmas papírokba térnek át – vélik a Raiffeisen Bank szakértői.

A negyedéves stratégiai kitekintőjükben azt írták, hogy rendkívüli volt a tavalyi év, ha nem is a csökkenés mértékét tekintve, de annak széles körű mivolta miatt mindenféleképpen: 2022 során a világ nyilvános részvényvállalatainak értéke közel 20 százalékkal, 25 ezer milliárd dollárral zsugorodott, míg az állampapírok és vállalati hitelek értéke 16 százalékkal 9,6 ezer milliárd dollárral esett. Ez kettős csapás volt a befektetőknek, akik a legutóbbi, 2008-as válság során találtak menedéket: a kötvények felé fordultak.

Tavaly egyedül a nyersanyagpiacok tudtak a trend ellen haladni, ami a magas inflációs környezet mellett nem meglepő.

Mi várható a Fedtől?

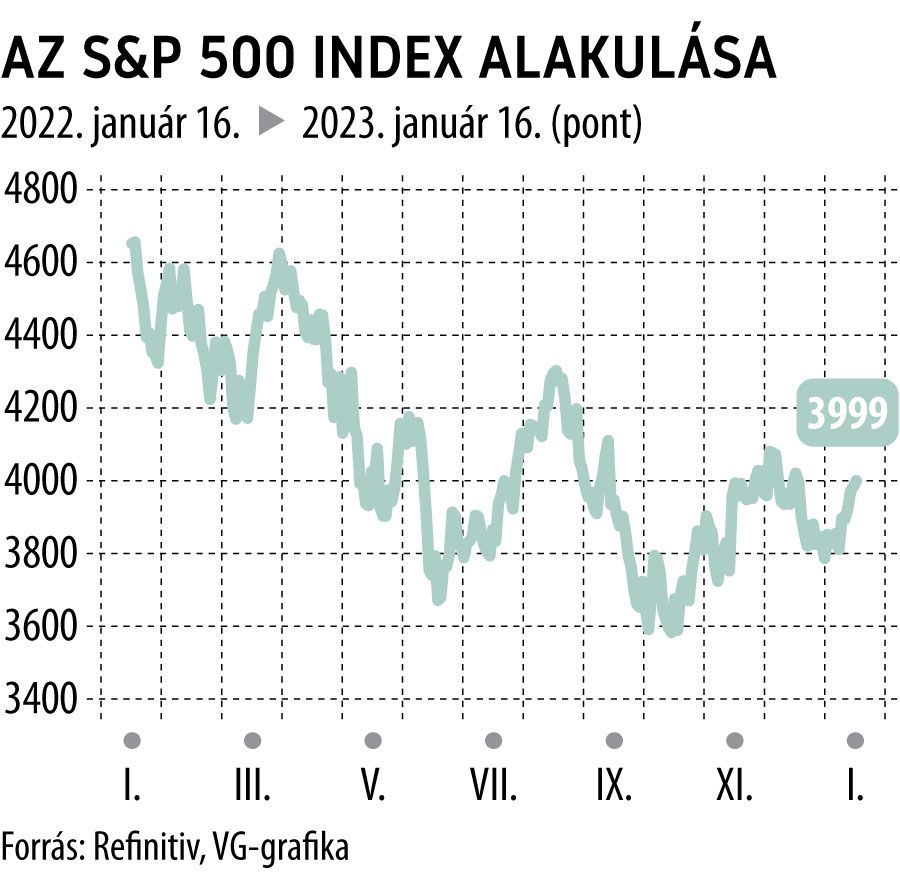

Az amerikai részvénypiacokon tizennégy éve nem látott veszteséget okozott a tavalyi év, köszönhetően a rendkívüli jegybanki kamatemeléseket követő hozamemelkedésnek, az emiatt bekövetkező lassabb gazdasági kilátásoknak, valamint az ebből eredő alacsonyabb eredményvárakozásoknak.

Az idei év legnagyobb kérdése, hogy vajon a jegybanknak vagy a piacnak lesz-e igaza az alapkamat alakulását illetően.

Az előbbi további kamatemeléseket prognosztizál, ezzel szemben a piaci szereplők már csak csekély mértékű szigorításra számítanak, sőt, 2x25 bázispontos kamatcsökkentést várnak az év végén. A határidős árazások alapján 65 százalék a valószínűsége, hogy legalább egyszer kamatot csökkent az idén a Fed.

Ritkán fordul elő, hogy ilyen jelentős részvénypiaci veszteséget generáló év után újabb erőteljes csökkenés következzen be, de minden a jegybanktól függ. Ha kitart a hozzáállása mellett és változatlanul magas szinten tartja az alapkamatot, akkor a részvénypiac ezt minden bizonnyal megszenvedi, és csak minimális éves emelkedést tud összehozni a legoptimistább forgatókönyv alapján. Ellenkező esetben, amennyiben a Fed fejet hajt a piac előtt, akkor erőteljes, akár 10 százalék feletti növekedés indulhat be, pláne, ha a gazdasági lassulás csak minimális lesz.

Egyáltalán nem biztos, hogy esnek a részvények, ha a Fed szigorít

Az 500 legnagyobb vállalatot tömörítő mutató továbbra is a 200 napos mozgóátlaga alatt található, ami óvatos befektetői hozzáállásra, illetve gyengébb gazdasági teljesítményre utal.

Nem állítható, hogy a részvénypiacok rosszul viselnék a kamatemelést, hiszen 2016 és 2018 között közel 60 százalékkal drágult az index, mialatt 200 bázispontos kamatemelés ment végbe.

De megemlíthető a 2004 és 2007 közötti időszak is, amikor 44 százalékos részvénypiaci emelkedés zajlott 425 bázispontos monetáris szigorítás mellett. Tipikusan akkor kerül sor kamatemelésre, amikor hűteni kell a gazdaságot a túlhevülés elkerülése miatt. Azaz olyan jól megy a szekér, hogy már fékezni kell a fenntarthatóság érdekében: ez a vállalatok és a részvények számára kedvező környezet.

Unalmas, de biztos

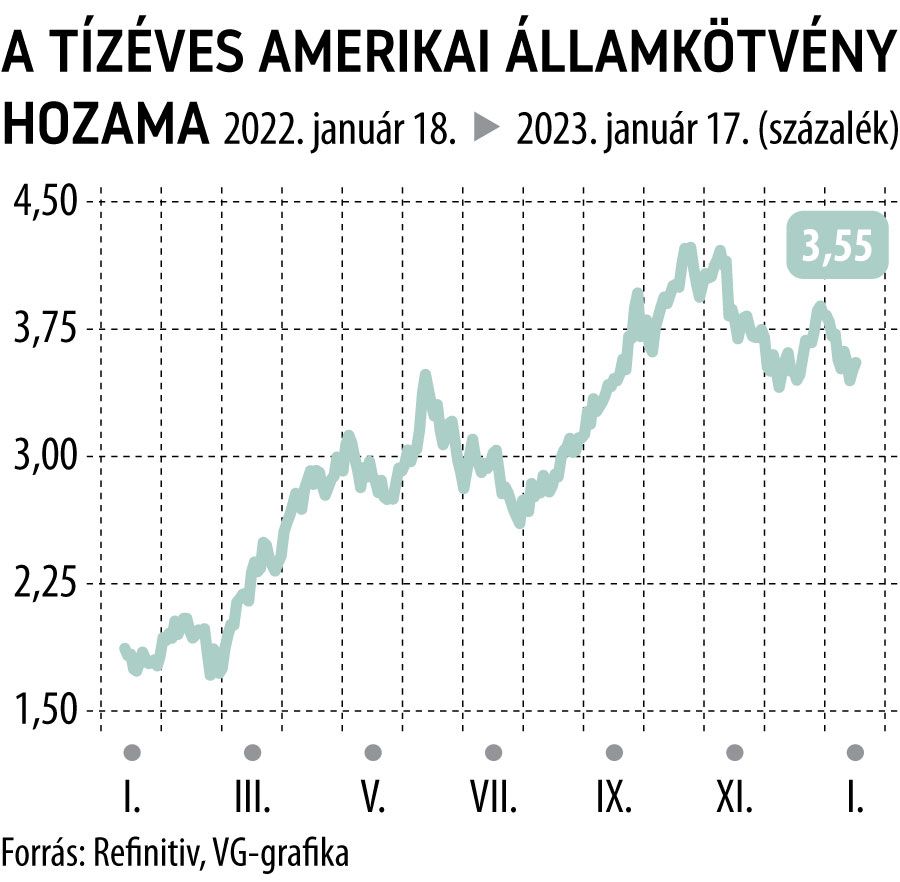

Gazdasági lassulás időszakában a befektetők a kockázatosabb, de nagyobb megtérüléssel kecsegtető növekedési papírokból a defenzív jellegű, voltaképpen unalmas papírokba térnek át – vélik a Raiffeisen elemzői. A defenzív papírok, mint amilyeneket a közüzemi, ingatlan- vagy fogyasztási cikkek szektorokban találunk, tipikusan osztalékfizetők. Azonban az osztalékhozam vonzereje nagyban függ az aktuális kamatkörnyezettől, ami a tavaly meredeken emelkedett. A 10 éves állampapír hozama, de a 2 éves papír is 2007 óta nem látott magas hozammal kecsegtetett.

Legalább 1960 óta nem látott 240 bázispontos hozamemelkedés zajlott le a tavaly. Ez nagymértékben csökkentette az osztalékfizető papírok vonzerejét, de a közüzemi szektor így is a második legjobb teljesítményt nyújtotta az S&P 500 index 11 szektora közül, a maga 1,11 százalékos csökkenésével a fogyasztási cikkek szegmens (–2,5 százalék) előtt.

A tavalyi év nyertese 2021 után újra az energiaszektor lett. A nyersanyagpiacokon, ahová az energiaszektor is tartozik, többéves ciklikusság figyelhető meg: nagy bizonyossággal állítható, hogy a korábbi cikluscsúcs, ami az általános részvénypiac felülteljesítését eredményezte, a negatív olajárak idejében volt. Onnantól kezdve a nyersanyagok, az energiahordozók és kisebb mértékben a nemesfémek időszakát éljük. Ezért ha újabb rekordévre nem is lehet számítani,

az energiaszektor ismét a ranglista elején végezhet 2023-ban is.

A befektetők nem pánikolnak, hiába volt rossz évük tavaly

Egyévnyi, közel 20 százalékos részvénypiaci csökkenés ellenére a hangulat mutatók egyáltalán nem utalnak erőteljes befektetői pesszimizmusra vagy pánikszerű eladási hullámra. Talán épp ez a beletörődő hozzáállás az, ami miatt a Fed nem aggódik, sőt, szorgalmazza a részvénypiaci csökkenést – írták a bank szakértői. Az Egyéni Befektetők Amerikai Szövetsége (AAII) hetente végez hangulati felmérés a tagjai között arról, hogy kinek milyen a hozzáállása most a részvénypiacokat illetően.

A részvénypiaci csökkenéssel párhuzamosan a kisbefektetők részvénykitettsége is mérséklődött, egészen az októberi (61,6 százalékos), 2013 tavasza óta nem látott mélypontig.

Azonban az év utolsó két hónapjában megint nőtt az arány. Ezek alapján látható, hogy a tavalyi medvepiac nem múlt el nyomtalanul a befektetői közösségben, de komoly kárt a hozzáállási oldalon még nem okozott.

Ebből és az utolsó két hónap felpattanásából arra lehet következtetni, hogy bőven van még tér az indexekben lefelé, hiszen a befektetők továbbra is átlag feletti módon bíznak a részvények felülteljesítésében.

Mit várnak az elemzők?

December 31-én 10 658 értékelés volt érvényben az S&P 500 részvényeire. Ezeknek a minősítéseknek az 54,9 százaléka volt vételi ajánlás, 39,1 százaléka tartás és csupán 6 százaléka eladási minősítés. Szektorszinten az elemzők a legoptimistábbak az energia- (63 százalék), kommunikációs (62) és a technológiai (61) szektorban, e három ágazatban volt a legmagasabb a vételi minősítések aránya. Másrészt az elemzők a fogyasztói cikkek (42 százalék) szektorában adták a legkevesebb vételi ajánlatot.

Ebből is kitűnik a Raiffeisen elemzői szerint, hogy bár az energiaszektor nem véletlenül áll a lista élén, a növekedési papírokkal teli technológiai és kommunikációs szektor várakozásai valószínűleg tévesnek bizonyulnak, hiszen a jelentősen megváltozott külső környezet a 2017–2022 közötti időszak után nem nekik kedvez, de nehéz a megszokásokat leküzdeni.

Az egyedi részvényajánlások összesítéséből kiszámolt, az elkövetkezendő 12 hónapra vonatkozó 4501 pontos S&P 500 index célszintet kapunk, ami több mint 18,4 százalékos emelkedés lenne a negyedik negyedévi zárószinthez képest.

A legnagyobb növekedést a fogyasztási termékek (+33,5 százalék), a technológiai (+26,6) és a kommunikációs (+25,3) szektortól várják. Itt a legnagyobb különbség az időszak végi záróár és a célárak között. A legkisebb mértékben a fogyasztási cikkek (+7,8 százalék) és ipari (+8,5) szektortól várnak javulást. A nagybankok stratégáinak év végi S&P 500 index célárra vonatkozó várakozásuk a 3400 és az 5000 pont között szóródik. Az átlag 4155 pont, ami csak 8,3 százalékkal magasabb, mint a tavaly év végi záróár.