Kötvényárfolyamok: pozitív hatással lesz a kamatcsökkentési ciklus

Mostanra minden befektető érzi a hatását annak, hogy a jegybankok az infláció megfékezése érdekében kamatemelési ciklusba kezdtek. Az elemzői várakozások szerint ráadásul az amerikai jegybank, a Fed a november elsejei kamatdöntő ülésen tartani fogja az irányadó kamatot, és a vártnál később, csak 2024 második negyedévében kezdi meg a kamatcsökkentési ciklust. Ezzel szemben az Európai Központi Bank a határidős árfolyamok alapján már jövő áprilisban megkezdheti a kamatcsökkentési ciklust. A jövőre vonatkozóan azt kell vizsgálni, hogy milyen hatással lesz a tőkepiacokra az egyre közeledő kamatcsökkentési ciklus.

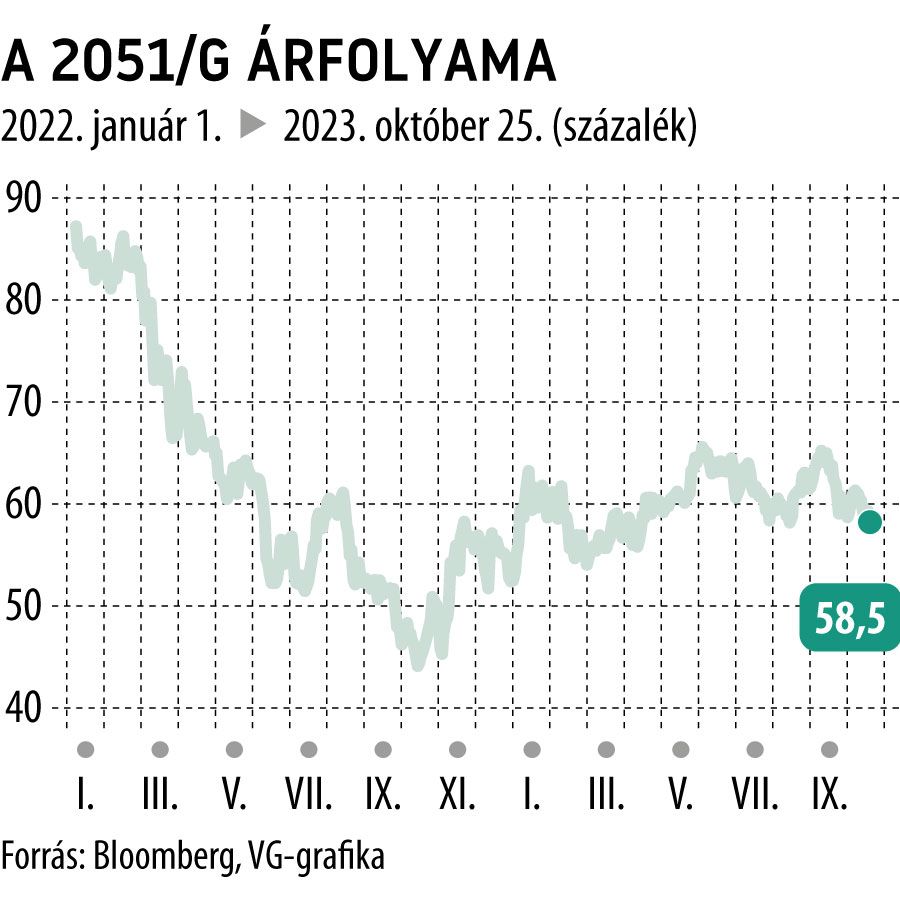

A kötvények árfolyama és hozama között inverz kapcsolat áll fent, ami azt jelenti, hogy ahogy emelkedik a kötvény hozama, úgy csökken az árfolyama és fordítva. Ha emelkedik a jegybanki irányadó kamat, az negatív hatással van a korábban kibocsátott kötvényekre, hiszen ugyanazon kockázat mellett a piaci szereplők magasabb hozammal tudnak befektetni az új kötvényekbe. A leghosszabb lejáratú magyar állampapír, az 51/G például 40 százalékos árfolyamesést szenvedett el 2022-ben.

A különböző lejáratú és kamatozású kötvények eltérő érzékenységgel reagálnak az alapkamatok megváltozására. Általánosságban elmondható, hogy minél hosszabb lejárattal és minél kisebb kamatfizetéssel rendelkezik egy kötvény, annál érzékenyebb lesz az alapkamatok változására. Példának okáért, ha összehasonlítjuk a 100 éves lejáratú osztrák állampapírt egy 5 év múlva lejáró osztrák állampapírral, akkor az előbbi 1 százalékpontos hozam elmozdulásra 43 százalékos, míg az utóbbi csupán 4 százalékos árfolyammozgással fog reagálni.

Azonban a kapcsolat a hozamok változása és az árfolyam között nem lineáris, ami jól látszik például az említett 100 éves lejáratú osztrák állampapíron is. E kötvény árfolyama a hozamok 25 bázispontos emelkedése esetén 1,1 százalékot fog esni, míg a hozamok ugyanekkora csökkenése esetén az árfolyam 14 százalékot emelkedik. A kettő közötti arány tizenkétszeres, amely a historikus átlaghoz viszonyítva rendkívül magas. Az állampapírok kamatérzékenységi aránya öt évre visszamenőlegesen kettő az egyhez, tehát 25 bázispontos hozamemelkedés esetén átlagosan 1 százalékot esnek, míg csökkenés esetén 2 százalékot emelkednek.

Mindebből az következik, hogy a hosszú távon gondolkozó konzervatív befektetőknek érdemes a kötvények lejáratát növelni, hogy ki tudják használni a kamatcsökkentési ciklusból fakadó árfolyam-emelkedést.