A kamatemelés sem állítja meg a lakáshitelek népszerűségét

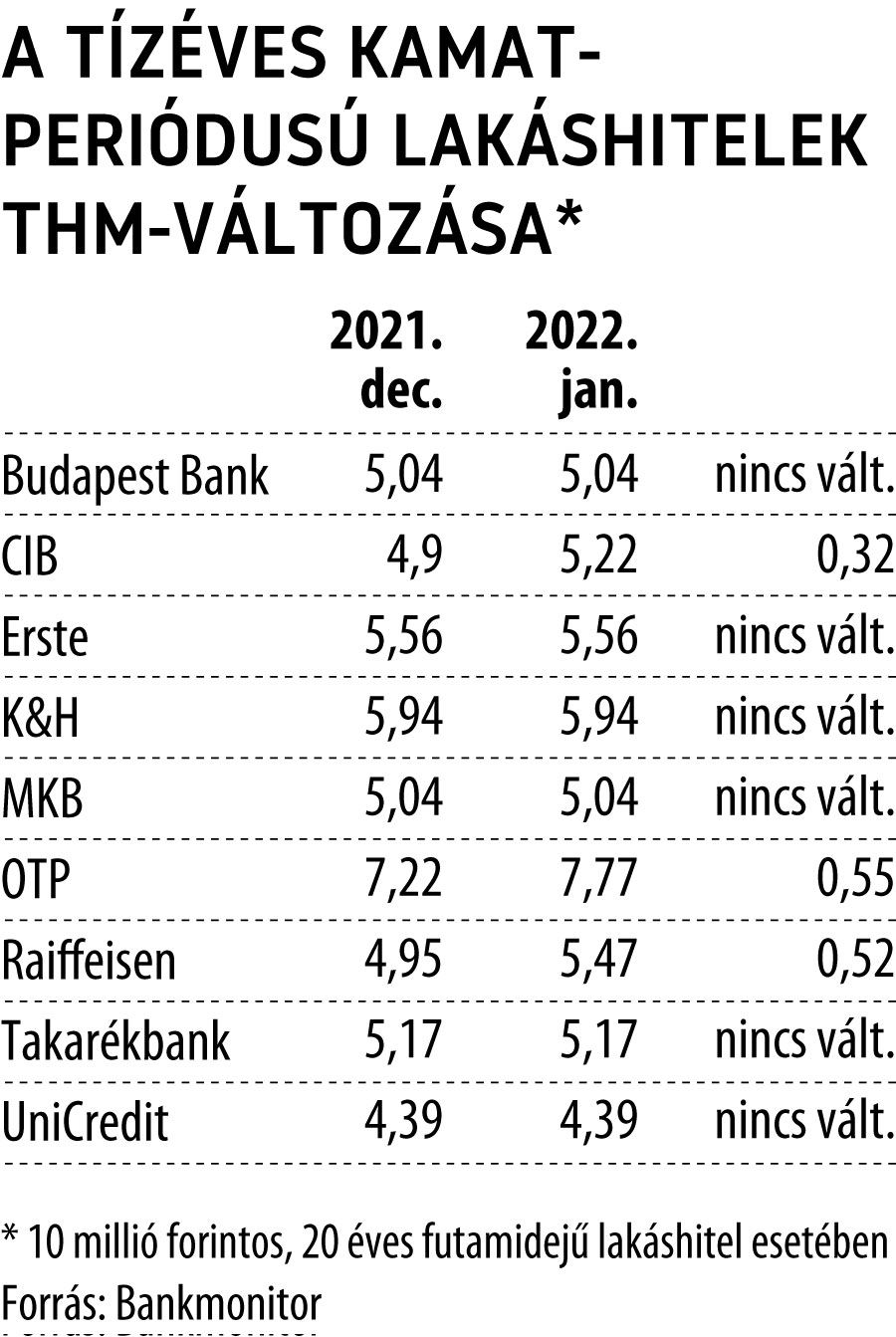

Az év elején a CIB, a Raiffeisen és az OTP is megemelte új lakáshitelének kamatát, ezzel tovább folytatódott a lakáskölcsönök drágulása. A VG a banki körkérdésben arra volt kíváncsi, várható-e az irányadó kamatok további emelése – akár az inflációval összefüggésben –, és a pénzintézetek milyen tendenciákat látnak a piacon.

Az OTP elemzői azt írták, a kereslet a lakások és ezzel együtt a hitelek iránt töretlen, véleményük szerint az ingatlanforgalom az otthonteremtési támogatások miatt ebben az évben is tovább nő. Hozzátették, a támogatások közül a falusi csok, az áfa-visszaigénylés és az otthonfelújítási program is megszűnik az idén, ami befolyásolhatja a piacot, az érdeklődők számának jelentős növekedését várják, azaz a lakáshitelezésben nem valószínűsítik a visszaesést.

Azoknak az ügyfeleknek, akik már kiválasztották álmaik otthonát, de nem akarnak olyan nagy törlesztőrészletet vállalni, a futamidő növelése jó opció lehet. Az utóbbi években egyre csökken azoknak az új szerződéseknek az aránya, amelyek változó kamatozásúak, illetve a korábban ilyen kamatozással szerződő ügyfelek is élnek a felajánlott fixre váltás lehetőségével, ami a kamatnövekedéssel szemben védelmet nyújt hosszabb távon is

– közölte a piacvezető bank.

A Budapest Bank szakértői jelezték, a hozamok emelkedése, a piaci szereplők intézkedései, valamint üzletpolitikai és jövedelmezőségi szempontok alapján a pénzintézet is folyamatosan elemzi és mérlegeli a lehetséges lépéseket, a jelenlegi trendek alapján továbbra is várható kamatemelkedés a jelzáloghitelek piacán.

A Takarékbanknál elmondták, a közeljövőben is hasonlóan élénk hitelfelvételi kedvre készülnek, mint az elmúlt időszakban, a Zöld otthon program és a támogatott hitelek (babaváró, csok, otthonfelújítási) népszerűsége eddig is jelentős volt. Válaszukban azt írták, a zöldhitel népszerűsége tovább nőhet, mivel a most épülő új lakások már olyan energetikai követelmények szerint készülnek, amelyek megfelelnek a kritériumoknak.

Ahogy a piacon mindenki, úgy a Takarékbank, illetve a Bankholding tagjai is kénytelenek növelni a kamatokat a bankközi referenciakamat, a Bubor emelkedését követve. Az előrejelzések szerint a Magyar Nemzeti Bank folytatja a kamatemeléseket, ezért a bankközi kamatlábak is tovább növekednek, viszont a hozamgörbe egyre laposabb lesz, sőt lehet, hogy az év közepétől már visszafordul, ennek megfelelően a hosszú hozamokban már csak kisebb emelkedést vár a Takarékbank.

Az irányadó kamatok alakulása természetesen befolyásolja a bankok árképzését az MKB Bank szerint is, hiszen hatással van a forrásköltségekre, de a bank reakciójában leszögezi, a kamatemelkedés összpiaci folyamat, nem köthető egyetlen bankhoz.

A hitelek árazását a Gránit Banknál szintén több tényező befolyásolja: az irányadó kamatok alakulása mellett a versenytársak árazása és a bank üzletpolitikája.

A pénzintézet reakciójában kiemeli, hitelei a bankok kondícióit összehasonlító portálok kalkulátoraiban a top 3 ajánlat között találhatók, és a bank több esetben a legjobb ajánlatot adja például a 4,35 százalékos kamattal kínált, tízéves kamatperiódusú piaci jelzáloghitele révén. Az NHP Zöld otthon programban szintén a Gránit Banknál lehet a legalacsonyabb kamattal, 1,99 százalékkal energiahatékony új lakáshoz jutni.

Az egyértelműen emelkedő hazai kamatkörnyezettől a piaci törvényszerűségek miatt természetesen a lakáscélú jelzáloghitelek sem tudnak elszakadni – írta az UniCredit, amely úgy alakítja ki a jelzáloghitelek kamatait, hogy azok versenyképesek maradjanak a piaci kínálatban. A lapunk által küldött kérdésekre a Raiffeisen, a CIB, az Erste és a K&H is hasonlóan reagált: figyelemmel kísérik az irányadó kamatok mozgását, és ennek megfelelően módosítanak a kondíciókon.