A value részvények reneszánszát hozza el a háború

Komoly turbulenciát okozott a tőkepiacokon az orosz–ukrán háború, felülírva a befektetők idei számításait

– hangzott el a KBC Equitas online előadásán.

A brókerház vezető elemzője úgy látja, a mostani helyzet nem a buy and hold típusú befektetéseknek kedvez, az emelkedő kamatkörnyezet és árnyomás miatt a kötvények pedig inkább kockázatot, semmint stabilitást adnak a portfólióknak. Cinkotai Norbert alapforgatókönyve szerint a piaci volatilitással és az erősödő inflációval is hosszú hónapokig számolniuk kell a tőzsdézőknek, miközben a geopolitikai kockázatok miatt felértékelődik a biztonság szerepe is.

Az új nyersanyagciklus az energiacégeknek, a folytatódó kamatemelések pedig a pénzügyi szektornak kedveznek, így a value részvények reneszánszáról szólhat 2022 hátra lévő része.

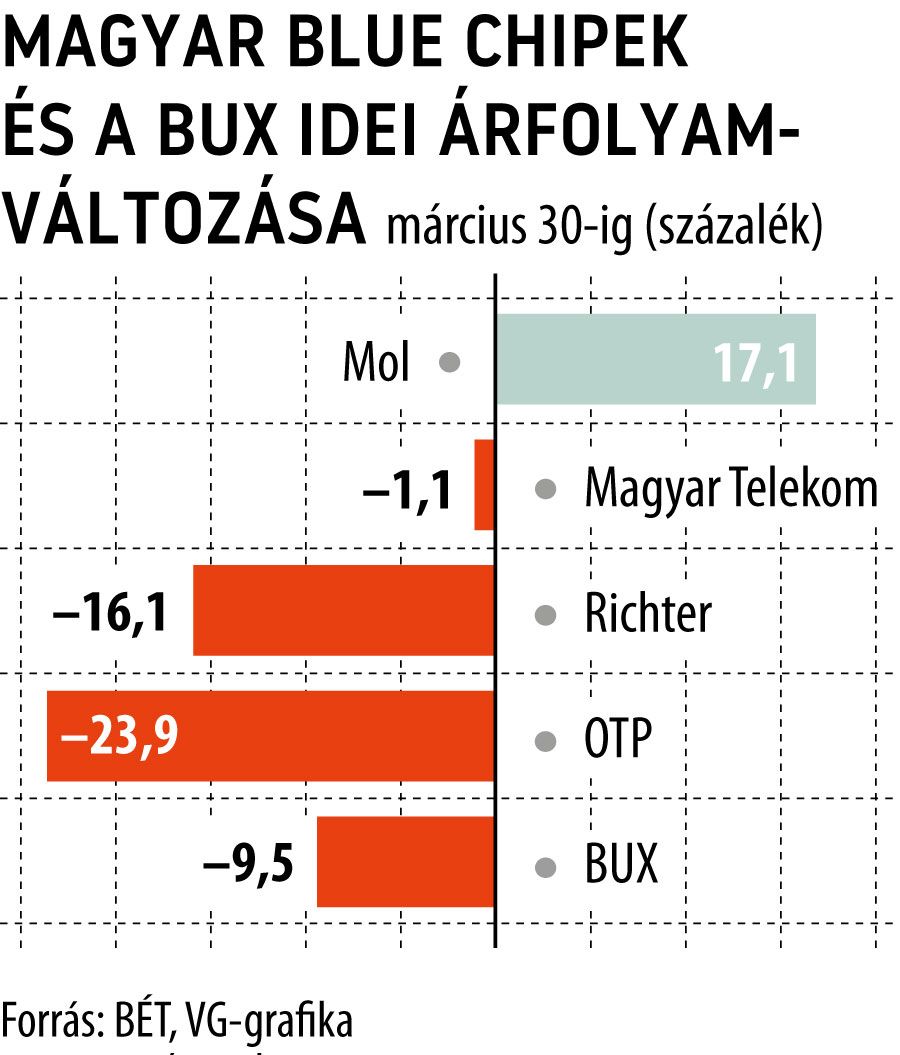

A hazai parketten a Mol tűnik jelenleg a legizgalmasabb papírnak. A magas energiaárakból egyértelműen profitál az olajtársaság, a downstreamnek pedig kapóra jön, hogy finomítói 65 százalékban Ural típusú orosz olajat dolgoznak fel, amit a háború kitörése óta jelentős diszkonton jegyeznek a Brenthez képest – emelte ki Nagy-György János elemző. A legnagyobb kockázatot is az orosz import kiesése jelentené a nyugati szankciók esetén, jelentősebb költségnövekedést okozva a Molnak. Az erős üzemanyag-kereslet hatását az ársapka rontja, viszont a háromszáz forintos rekordosztalék ezt is feledtetheti a befektetőkkel. Nagy-György a menedzsment idei, 2,8 milliárd dolláros EBITDA-célját óvatosnak ítéli, mivel az iparági külső környezet február óta tovább javult.

Ezt a Mol árfolyama is tükrözi, amely a nagypapírok közül egyedüliként szárnyal idén. A kurzus hamarosan célba veheti akár a 2019-es, 3500 forintos szintet is.

Az OTP-t az európai bankokhoz hasonlóan megtépázta a háború, a legnagyobb kérdőjel itt az orosz és ukrán érdekeltségek jövője – véli Grébel Szabolcs elemző. A nyugati szektortársakhoz képest kisebb a magyar pénzintézet érintettsége, és még az eszközök teljes leírása is mindössze 1,4 százalékponttal rontaná az egyébként is magas tőkemegfelelés mutatóját.

Amennyiben nem a legrosszabb forgatókönyv teljesül, úgy a tavalyihoz hasonló jövedelmezőségi számokat szállíthat az OTP, 10 százalék körüli hitelbővülés mellett.

A háborús pánik során túladták a befektetők a Richter részvényeit is, még akkor is, ha a gyógyszergyártó orosz és ukrán piaci kitettsége nagyjából a bevételek 15 százalékára rúg. A magyar cég fundamentumai stabilnak tűnnek, miközben a forint gyengülése is a malmára hajtja a vizet.

A brókerház a háború előtt 8400 forintra taksálta a Richter papírjainak fair értékét, amit hamarosan felülvizsgálnak.

A Magyar Telekom fair értékét egy hete 520 forintra mérsékelte a brókerház, ám ezt Cinkotai Norbert szerint nem a fundamentumok, hanem sokkal inkább az emelkedő hozamkörnyezet indokolta. A távközlési cégnél a KBC szerint a jelenleginél bőkezűbb részvényesi juttatásra is van tér, igaz, az ágazati versenyből fakadó kockázatok is erősödtek. A távközlési cég így továbbra is a jövő nagy ígérete, rövid távon azonban limitált lehet az emelkedés, a 430-440 forintos árfolyamszint fölé egyelőre nem érdemes tekintgetni.