A Bidenomics-korszak kihívásai befektetői szemmel

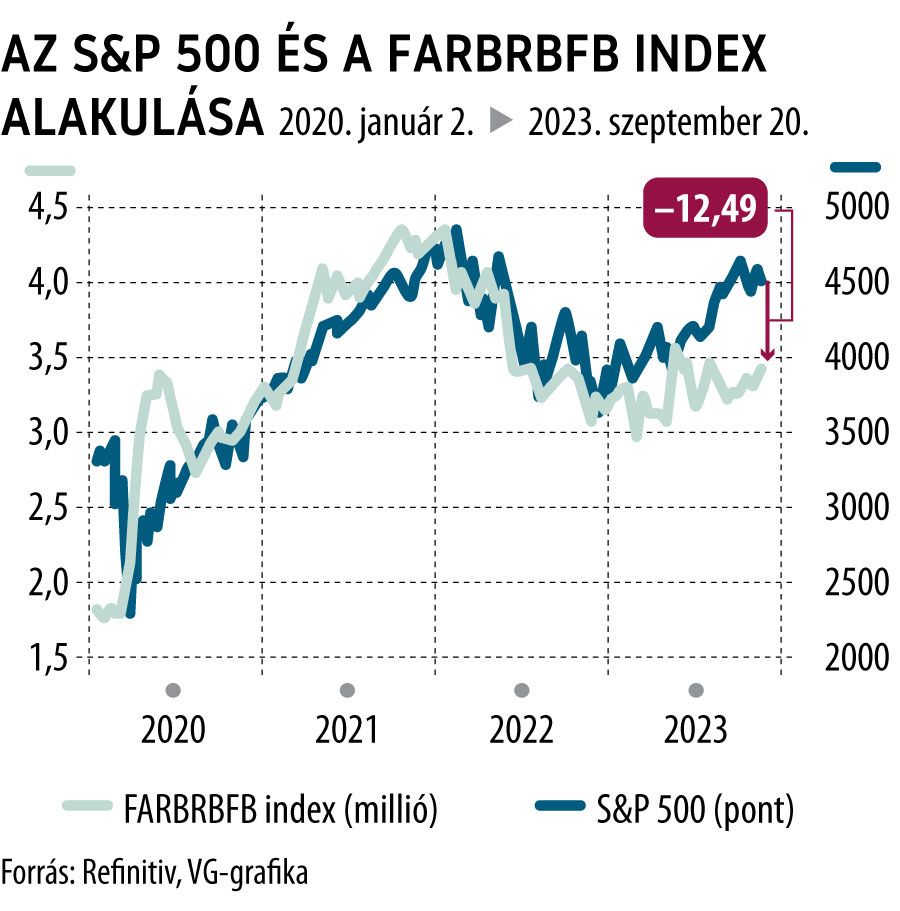

A nemzetközi pénzügyi piacokon az S&P 500 és a banki tartalékok állapotát és likviditását mérő, úgynevezett FARBRBFB index között kialakult jelentős eltérés fontos kérdéseket vethet fel a befektetők számára. Míg ugyanis az S&P 500 továbbra is a 4400-as szint környékén mozog, addig a FARBRBFB Index S&P 500-hoz igazított értéke 12 százalékos elmaradással a 3900-as szinten található. De mi ennek az oka, és milyen kihívásokkal néznek szembe a befektetők a Bidenomics-korszakban?

A FARBRBFB index az Egyesült Államok pénzügyi rendszerének egy specifikus mutatója, amely a banki tartalékok állapotát és likviditását méri. A mutató alapvetően azoknak a tartalékoknak a mennyiségét méri, amelyeket a kereskedelmi bankok az amerikai központi banknál, a Federal Reserve-nél tartanak. Ezek a tartalékok fontos szerepet játszanak a monetáris politikában, befolyásolva a kamatlábakat és a hitelezési képességet.

Az S&P 500, amely az amerikai tőzsde legjelentősebb vállalatainak teljesítményét tükrözi, fontos mutatója az amerikai – és ezen keresztül a globális – gazdasági helyzetnek. Ezzel szemben a banki tartalékok mennyiségét mérő FARBRBFB index döntő jelentőségű információval szolgál a monetáris politikai környezetről. E két mutató szoros korrelációt követően mutatkozó jelentős eltérése tehát aggodalomra ad okot.

Ezen túl a San Franciscó-i Fed egy friss kutatása is aggasztó tényekkel szolgált, e szerint az amerikai háztartások megnövekedett megtakarításai a harmadik negyedévre teljesen kimerülnek. Közben

az átlagos hitelkártyakamatok 22 százalék fölé emelkedtek, ami új rekord.

A magas adósságterheltségű fogyasztók – megtakarításaik folyamatos csökkenése mellett – a diákhitel-törlesztések újraindításával is kénytelenek szembesülni a következő hetekben. A diákhitel-visszafizetések újraindulása potenciálisan havonta 15,8 milliárd dolláros, vagyis évente 190 milliárd dolláros visszaesést okozhat a fogyasztói kiadásokban.

Szezonalitási szempontból a piac volatilitását mérő és a befektetők félelmeit tükröző VIX index emelkedésre számíthatunk a következő időszakban. Az úgynevezett

Fear and Greed Index, amely a piac iránti mohóságot és félelmet méri, jelenleg túl van az extreme greed, azaz az extrém kapzsiság fázisán, ami korábban a lokális csúcsok előjeleként szolgált.

Mindezen információk alapján a fogyasztók jelentős kihívásokkal nézhetnek szembe a közeljövőben, ám éppen ezekre lehet szüksége a Szövetségi Tartalékbanknak (Fed) ahhoz, hogy fékezze a gazdaság lendületét és visszavezethesse az inflációt a 2 százalékos célhoz.