Sokat lehetne keresni a kispapírokkal, csak kevesen értik őket – Első rész

Érdemtelenül alacsony figyelem hárul a Budapesti Értéktőzsdén jegyzett kis- és közepes papírokra, noha a blue chipek árnyékában is fel lehet fedezni több értékes, nagy növekedési potenciállal rendelkező, érdemi hozammal kecsegtető részvényt – mondta a Világgazdaság Arbitrázs című podcastsorozatának legújabb epizódjában Bukta Gábor és Vágó Attila, a Concorde Értékpapír Zrt. vezető elemzői.

A kispapírok piacán szinte kizárólag a kisbefektetők vannak jelen, eltekintve néhány olyan esettől, amikor a kibocsátás során például egy befektetési alap beszállt a cégbe. Külföldiek azonban egyáltalán nincsenek, noha ezen cégek többsége igen aktív a külső piacokon, sok esetben a bevételek fele már kintről érkezik. Ráadásul a befektetési bankok, szolgáltatók is csak abban az esetben foglalkoznak egy-egy kispapírral, ha abból jövedelmük származik. Ám miután a kis kapitalizációjú papírokra kevesebb figyelem hárul, arányaiban sokkal magasabb az egységnyi költségük, a megtérülésük pedig hosszabb időtávon valósul meg. Vágó Attila szerint a likviditás növelése érdekében a kis cégeknek több erőforrást kellene allokálniuk, például a népszerűsítés, az ismertség érdekében. A kispapírok 2016–2017-ben aranykorukat élték, de ennek most isszuk meg a levét, hiszen nagyon sokan magas árfolyamszinten ragadtak be egy-egy papírba, ami nyomás alatt tartja a piaci értékeltségeket. Sokszor a kibocsátás során közzétett menedzsmenti vállalások sem teljesülnek, ami adott esetben az egész részvénykategóriába vetett bizalmat teszi semmissé. Bukta Gábor szerint a lakossági állampapírpiacon kínált magas hozamok is elszívják a tőkét a kockázatosabb kispapíroktól.

Mindezek ellenére a szakértők szerint több olyan értékes, kisebb kapitalizációjú társaság is van a piacon, amelyek hatalmas növekedési potenciállal rendelkeznek, ráadásul látványosan alulértékeltek. Ilyen például a Waberer’s, az ANY Biztonsági Nyomda, az AutoWallis vagy a Cig Pannónia.

A beszélgetés első részében a Waberer’s és az AutoWallis került górcső alá, az október 18-án elérhető második részben a Cig Pannóniáról és az ANY Biztonsági Nyomdáról beszélgetünk, de ránézünk a Wizz Air papírjaira is.

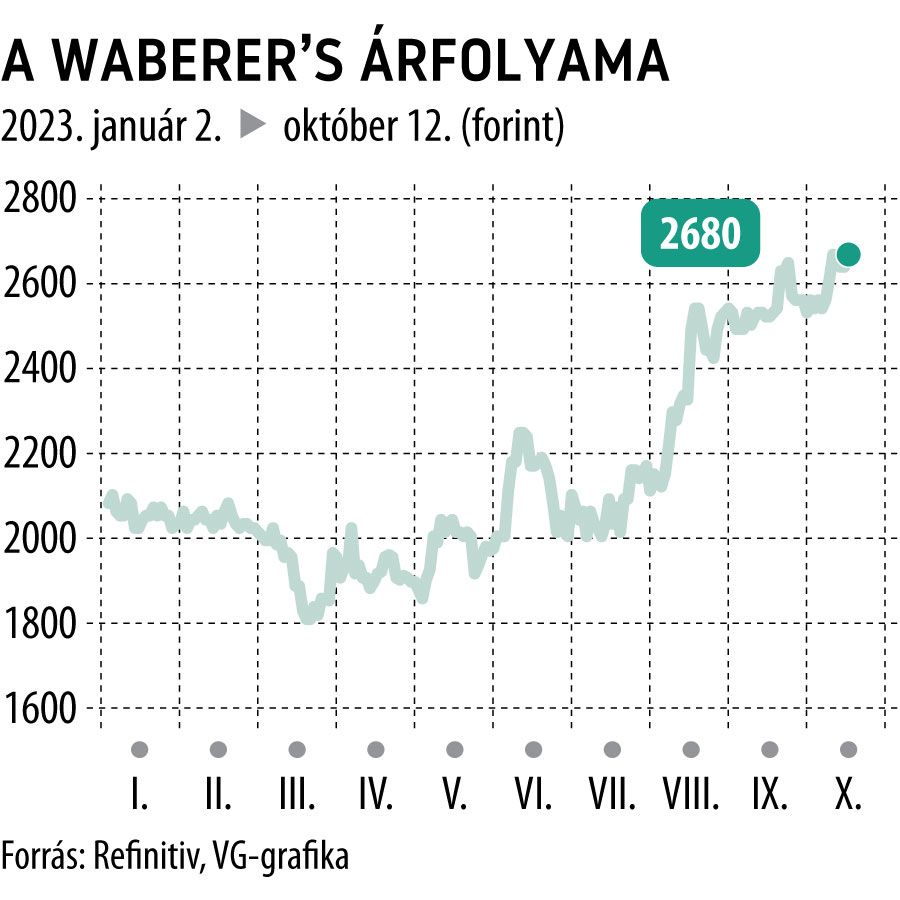

Gyorsítósávon a Waberer’s, de vannak még kockázatok

Bukta Gábor szerint a Waberer’snél gyökeres fordulatoknak lehettünk tanúi az elmúlt egy-két évben, a társaságot sikerült egy jól kidolgozott stratégia mentén a megfelelő irányba terelni, amit a javuló eredmények is alátámasztanak. A jövőre nézve is optimista a szakértő, a logisztikai szegmensben bőven van tér a növekedésre régiós szinten is, bár a feszült gazdasági és geopolitikai helyzet miatt érdemes mérlegelni a kockázatokat is.

A fuvarozás mellett a biztosítási üzletág is tartogathat még meglepetéseket, főleg, ha igaznak bizonyulnak azok a piaci pletykák, amelyek szerint a Waberer’s is szemet vetett a Posta Biztosítóra. Bukta Gábor szerint a Waberer’s magas megtérülés mellet üzemel, tőkeszerkezete erős, van forrása a potenciális akvizíciókra, ráadásul az sem kizárt, hogy a következő időszakban 25-30 százalékos profitarányos osztalékfizetésre is sor kerül. Ezek alapján Bukta Gábor 4800 forintos célár mellett vételre ajánlja a papírt.

Próbálkozik a kitöréssel a Waberer’s, de a piac még mindig nem hiszi el a 4800 forintos céláratA nemzetközi szállítmányozó növekedési részvénye az egyik leginkább alulértékelt a kelet-közép-európai régióban, de sokan ülnek még közel 50 százalékos mínuszban a papírban. |

Külföldön kellene bővítenie a részvényesi bázist az AutoWallisnak

Az AutoWallis is egyik gyöngyszeme a pesti parkettnek, az elmúlt két-három évben az árbevétele négyszereződött, az EBITDA-ja pedig hétszeresére nőtt ez idő alatt – mondta Vágó Attila. Ezt a gyors növekedési ütemet úgy tudta végrehajtani a menedzsment, hogy relatív olcsó forrásokhoz sikerült hozzájutnia, de a tőkepiacon is aktív volt, a tetemes tőkeforrásokat pedig hazai és külföldi akvizíciókra fordította. Ennek nyomán az AutoWallis erdményein az export már 50-60 százalékos súlyt képvisel, a társaság egy regionális céggé nőtte ki magát. A szakértő szerint éppen ezért érthetetlen, hogy a társaságnak miért nincsenek külföldi részvényesei. Ezt a kedvezőtlen tulajdonosi szerkezetet érdemes lenne megváltoztatni, ilyen eredménymérleggel ugyanis bátran ki lehet menni a nemzetközi tőkepiacokra. Az árfolyam ugyanis nem a társaság teljesítménye miatt van nyomás alatt, sokkál inkább azért, mert a befektetők jelentős része nem érti, nem látja a sztorit a cégben.

A piacon és a tőzsdén is gyorsíthat az AutoWallisJól halad stratégiai céljai megvalósításával az AutoWallis, négy rekordév után, 2024-ben magasabb értékesítési és eredményszámokat tűzhet ki maga elé az autós társaság. |

Vágó Attila szerint a befektetőknek meg kell érteniük azt is, hogy amíg egy társaság 1-es EV/EBIDTA-n akvirál, eközben pedig 5-ös mutatón forog, ráadásul a befektetett tőkére vetítve 20-25 százalékos megtérülést tud elérni, hagyni kell dolgozni a menedzsmentet, ki kell várni a társaság konszolidációját, és nem érdemes erőltetni az osztalékot.

Az AutoWallis árfolyamát az is fékezi, hogy a korábbi részvénykibocsátás, illetve a részvényekkel való fizetés miatt sokan magas árfolyamon jutottak hozzá a papírokhoz, és most ugrásra készen várják, hogy realizálják a profitjukat. Ezt a nyomást csak a befektetői bázis szélesítésével lehetne csökkenteni, mindezt nem feltétlenül részvénykibocsátással, hanem például hitelviszonyt megtestesítő értékpapírokkal, ami mágnesként viselkedne a külföldi befektetők körében – véli Vágó Attila.