Hogyan tovább, tőzsdék, a nagy emelkedés után?

Szerző: Füleki Ferenc, a Generali Alapkezelő portfóliómenedzsere

Az elmúlt év historikus értelemben is kiemelkedő volt a pénz- és tőkepiacokon. Az inflációs és kamatvárakozások átárazták a termékeket, és a korábbi nagyobb visszaeséseket vaskos hozamú időszak követte. Na de most hogyan tovább, tőzsdék? Van-e még tér az emelkedésre, vagy ismét jön egy pullback?

Ezek azok a kérdések, amelyekkel jelenleg is mindenki találkozik, akinek bármilyen köze van a befektetésekhez. Nem mintha a hosszú távú előrejelzések pontosabbak volnának, de talán érdemes ilyenkor az általános érvényű igazságokra ismét rátekinteni, hogy ne veszítsünk a fókuszból.

Warren Buffett híres mondása szerint nincs más teendőnk, mint részvényeket venni, majd megfeledkezni róluk.

Ez természetesen abban az esetben igaz, ha vagy nagyon jó minőségű cégeket veszünk, vagy pedig egy tőzsdeindexet. Valójában az utóbbit javasolja a földi halandók számára. E mögött valószínűleg az állhat, hogy a nagy tőzsdei cégek vezetői mindig arra törekszenek, hogy az általuk irányított cégek évről évre profitábilisan működjenek. Miközben hosszú távon a fejlődő és a fejlett gazdaságok is növekednek, ez teret ad a további bővülésnek, így valósítható meg a hosszú távú szemlélet.

Természetesen ez egy végletekig leegyszerűsített példa, a gyakorlatban ez úgy nyilvánul meg, hogy trendek jelennek meg a tőzsdéken. Ha pusztán technikailag nézzük, akkor idősorelemzés szempontjából ezt úgy is szokták nevezni, hogy van egy „drift” az idősorban. Érdemes ilyenkor arra is rátekinteni, hogy a piaci konszenzus hova teszi a história függvényében a saját becsléseit. Jellemzően bizony elég közel a historikus átlagokhoz.

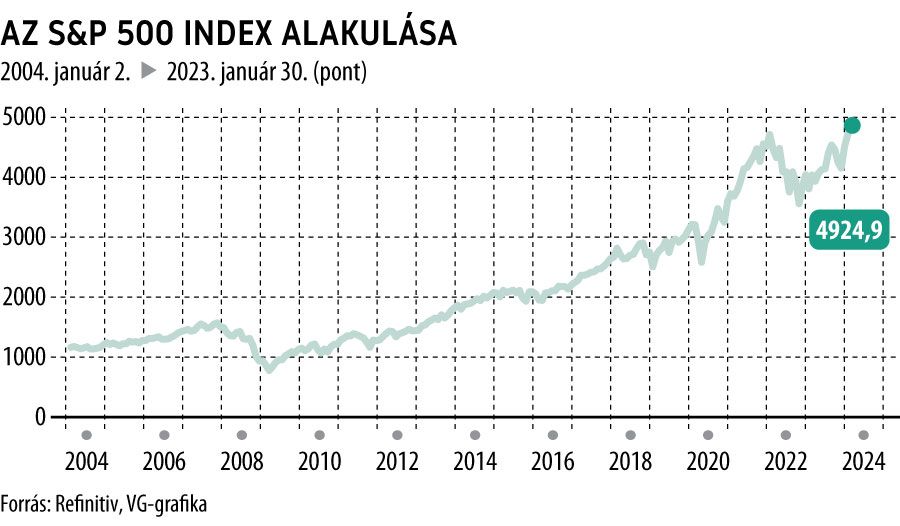

Nézzünk egy példát. A teljesség igénye nélkül, az elmúlt 23 év adatai alapján az USA piacának várható éves átlaghozama 10-12 százalék körülire tehető. Ehhez társul egy 21,5 százalékos éves ingadozás. Ez azt jelenti, hogy 95 százalékos biztonsággal állítható, hogy egy évben ezen a piacon a hozam mínusz 11,5 és plusz 31,5 százalék között lesz. Ehhez képest az elemzői konszenzus becslés idénre jelenleg pont 10 százalék. Másként mondva,

az elemzők jelenleg azt gondolják, hogy a hosszú távú hozamok alapján elérhető várható hozamra idén is képes lehet az USA.

Hogy nézett ez ki tavaly év elején? A historikus tulajdonságok körülbelül ugyanitt álltak, de az elemzői konszenzus olyan 8 százalékos várható hozamot mutatott. Ehhez képest lett 26 százalék körüli a realizált hozam. Ebből számomra egyetlen dolog rajzolódik ki: a rövid távú hozambecslések bizonytalansága túl nagy ahhoz, hogy érdemi sikereket érjen el az ember, de hosszú távon egy diverzifikált portfólióval az esélyeinket nagyban megnövelhetjük, csupán egyszerű elveket követve, miközben nem ülünk fel az egyre többször riadalmat okozó híreknek. Na persze, az már egy másik kérdés, hogy mennyire egyszerű éppen egy mínusz 20 százalékos visszahúzódásban csücsülni.

Ez az ára a magasabb várható hozamnak, sajnos nincs ingyenebéd.