A gyenge dollár az amerikai tőzsdéket is a mélybe ránthatja, így védekezhetünk

Az erős dollár általában együtt jár a részvényárak emelkedésével, még ha vannak is olyan kivételek, mint a 2022-es év, amikor az infláció letörése érdekében az amerikai jegybank szerepét betöltő Fed gyors kamatemelésekkel kívánta megfékezni a drágulást, ami erősítette a zöldhasút, ám nem tett jót a részvény- és kötvényárfolyamoknak.

Azonban a tartósan gyenge dollár könnyen stagflációhoz – amikor a magas infláció gyenge növekedéssel párosul – vezethet, és már vannak is erre utaló jelek a Morgan Stanley vagyonkezelési üzletágának egyik, ügyfeleknek szánt jelentése szerint.

A MarketWatch birtokába került dokumentum szerint a dollár gyengülése mellett szólhat a japán jegybank keddi kamatdöntése, amely mínusz 0,1 százalékról a 0–0,1 százalékos sávra emelte az irányadó kamatát. A japán szigorítás főként azért lehet fontos, mert szerte a világban lazításra készülnek a központi bankok, így a jen ismét erősödésnek indulhat a dollárral szemben, mellyel szemben tetemes veszteségeket halmozott fel az utóbbi két évben.

Kína szintén fenyegetést jelenthet a zöldhasúra, hiszen

a geopolitikai feszültségek felgyorsíthatják a dedollarizáció folyamatát, így gyengülhet a dollár szerepe a nemzetközi kereskedelemben és pénzügyekben.

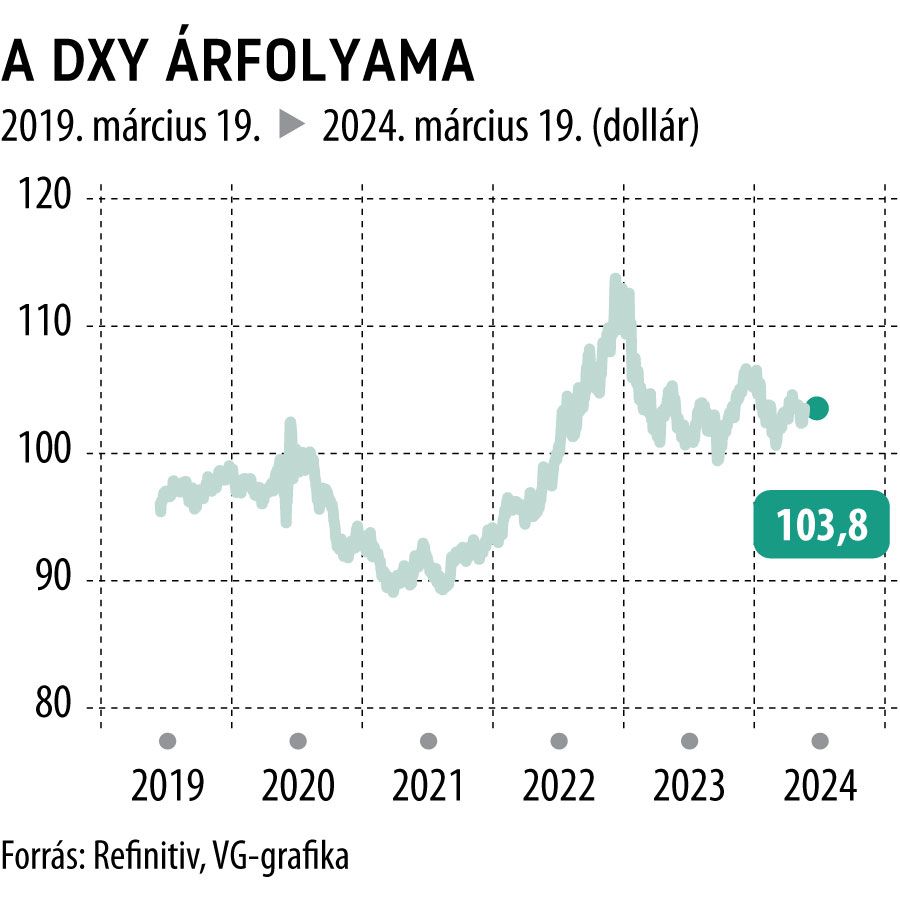

Az arany, a bitcoin és más árupiaci termékek drágulása szintén azt sugallhatja, hogy a dollár gyengülhet a következő hónapokban. A dollár erejét különböző devizákkal szemben jelző DXY index tavaly 3 százalékot gyengült, majd hiába kezdte erősödéssel az idei évet, annak ellenére fordult vissza márciusban, hogy egyre kevésbé bíznak a piacok a Fed gyors kamatcsökkentésében. A mutató 0,3 százalékot esett a hónap során eddig.

Bár ez nem tűnik soknak, a Morgan Stanley szerint ez arra utalhat, hogy a zöldhasú árfolyamát már a kedvező kamatkülönbözet sem képes fenntartani. Az arany elmúlt hetekben látott ralija pedig arra utalhat, hogy Kína egyre inkább diverzifikálja devizatartalékait, és a dollárt aranyra cseréli.

Mit érdemes venni az amerikai részvények helyett?

A jelentés azonban jó tanácsokat is ad azok számára, akik megvédenék ettől a kockázattól portfóliójukat, így például azt javasolják, hogy amerikai helyett vegyenek nemzetközi részvényeket.

A javaslatok között szerepel a japán, a mexikói, a brazil vagy az indiai tőzsde kínálata.

További lehetőséget nyújtanak a reáleszközök, köztük a ciklikus nyersanyagok, mint a kőolaj és a réz vagy az arany, melyek szintén profitálhatnak a gyenge dollárból. Az amerikai értékpapírpiacokon pedig az ingatlanalapok jelenthetnek jó lehetőséget, melyek az utóbbi időben gyengébben teljesítettek az amerikai tőzsdéknél.

A jelentés szerint a dollár erősödése rendkívül nagy szerepet játszott az amerikai infláció csökkenésében és a tőzsdék szárnyalásában, hiszen lenyomta az import és a nyersanyagok árát, míg globális jelentőségének köszönhetően az amerikai állampapírhozamok sem szálltak el az országot jellemző költségvetési hiány dacára. A dollár az elmúlt két évben közel 6 százalékot erősödött, tehát az amerikai infláció csökkenésének szinte a teljes egésze ennek a számlájára írható a Morgan Stanley szerint.

Ám érdemes emlékezni arra is, hogy küszöbön álló recessziót vagy épp tőzsdei összeomlást sokan és sokszor jósoltak már, ám ezeknek az előrejelzéseknek csak a töredéke vált valóra.