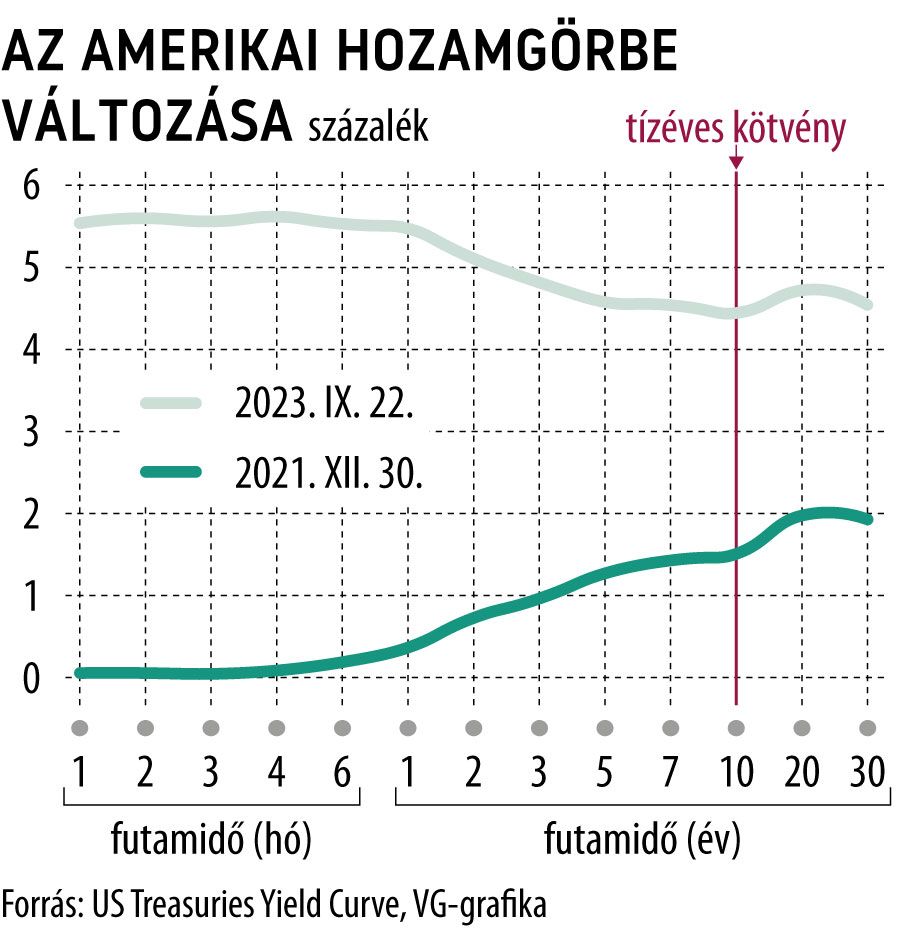

Akár öt százalékig is emelkedhet a tízéves amerikai kötvény hozama – ismét aggódhat a tech szektor

A várható inflációcsökkenés ellenére a piaci árazásokban meghatározó 10 éves amerikai államkötvények hozama egészen 5 százalékig emelkedhet – vélik az ING közgazdászai.

Ennek hátterében elsősorban a makrogazdasági környezet ellenállósága áll, a Fed kamatemelési hulláma ellenére a munkaerőpiac finoman szólva sem mutatja a recesszió jeleit. Ha nincs nagyobb emelkedés a munkanélküliek számában, akkor nem beszélhetünk egy klasszikus értelemben vett gazdasági visszaesésről sem – hiába látnak napvilágot a gazdasági hangulat romlására utaló felmérések. A piac így meglehetősen jóindulatúan veszi figyelembe a Fed várható kamatcsökkentéseit. Az arról szóló bizonyosságot, hogy az amerikai jegybank meddig hagyja magasan kamatát – egyáltalán: hol fog tetőzni –, majd csak az szolgáltatja, hogy mikor kezdődik a kamatvágási ciklus.

Ha a piaci várakozás arról szól, hogy a Fed-kamat 4 százalékra csökken a jövőben, akkor ez erősen befolyásolja a hosszú hozamok jelenlegi alakulását is. Ha eltekintünk a 30 éves papír sajátságos természetétől, akkor

a tízéves és az azon túli hozamoknak nagyon érzékenyen kell reagálniuk erre a piaci várakozásra – a tízéves papír hozamának nem lenne szabad ez alá menni.

Elképzelhető persze, hogy a piaci kereslet átmenetileg e szint alá nyomja a hozamot, de a valós érték szempontjából ennek nem lenne szabad megtörténnie.

Ha elfogadjuk a piaci várakozást, és abból indulunk ki, hogy az irányadó kamat nem megy 4 százalék alá, akkor ehhez időprémiumot kell adnunk. A korábbi kamatciklusok tapasztalatai szerint,

amikor a kamat elérte mélypontját, akkor a piac tízéves elvárása minimum 50-75 bázispont

(az inverz hozamgörbe elkezd kiegyenesedni). Kicsit egyszerűbben fogalmazva: nemhogy nem szabadna a 10 éves papírnak 4 százalék alá mennie, de a hozamának tartalmaznia kellene legalább 50 bázispont prémiumot – meglehetősen konzervatívan becsülve, hiszen számos példa volt rá, hogy ez a minimum a 75 bázispontot is elérte. A piac bízik a recesszió elkerülésében, a 10 éves hozam jelenleg 4,5 százalék – az ING értékelése szerint nem különösebben magas, egy 50 bázispontos futamidős prémiumot feltételezve könnyen lehet 4,7 százalék, 75 bázisponttal (amire számos példa volt a múltban) pedig már az 5 százalékos szint kapuján kopogtat a hozam.

Ez egy olyan szint, ahová nagyon könnyen eljuthatunk

– fogalmaz az elemzés.

Az ING júniusban még 6 százalékos Fed-kamat-tetőre számított – nem is annyira előrejelzésként adták ezt meg, inkább a piaci hangulat kontextusa által diktált várakozás volt ez. Azóta ez a plató 4,5-5 százalékra csökkent, főleg az infláció csökkenése miatt. Bár ez alacsonyabb, mint a jelenlegi alapkamatláb, még mindig a piaci kamatok felett van. Az elemzők szerint így vannak amellett szóló érvek, hogy a rövid hozamok rendben vannak már a jelenlegi szinteken, a hosszabbak azonban továbbra is nyomás alatt maradhatnak. Egy 5 százalékos, 10 éves irányadó hozam egyáltalán nem lógna ki a sorból.

A tízéves fontosságaA 10 éves amerikai államkötvény egyike a globális tőkepiacok legfontosabb instrumentumainak. Hozama fontos referenciaértékként szolgál, és számos más kamatot, rengeteg eszköz árazását befolyásolja. Ha a 10 éves hozam emelkedik, akkor a jelzáloghitelek és más hitelek kamatai is emelkednek. Amikor a 10 éves hozam csökken, és a jelzálogkamatok csökkennek, a lakáspiac erősödik, ami viszont pozitív hatással van a gazdasági növekedésre és a gazdaságra. A 10 éves kötvény azt is erősen befolyásolja, hogy a vállalatok milyen kamaton vehetnek fel hitelt. Ha magas, a vállalatoknak drágább hitelfelvételi költségekkel kell szembenézniük, vagyis kevesebb olyan projektet képesek finanszírozni, amelyek növekedést és innovációt eredményeznek. A 10 éves papír a részvénypiacokra is nagy hatással van, volatilitása a részvényárfolyamok volatilitását is fokozza. Ha emelkedik a hozam, az azt jelzi, hogy a részvénypiacokon is magasabbak a hozamelvárások, ezzel párhuzamosan megijesztheti azokat a befektetőket is, akik arra számítanak, hogy az emelkedő hozamszint (kockázatmentes hozam) tőkét von el a kockázatosabbnak számító részvénypiacoktól. A csökkenő hozamok viszont azt sugallják, hogy a vállalati hitelkamatok is csökkennek, ami megkönnyíti a vállalatok számára a hitelfelvételt és a terjeszkedést, így a részvények lendületet kapnak. A részvények árazása szempontjából is alapvető fontosságú ez a papír, különösen az úgynevezett növekedési papírok esetében. Ezek tipikusan a technológiai szektor vállalatainak részvényei, amelyek jelenlegi árazását a jövőbeni teljesítményük, jövőbeni árbevételük, profitjuk (növekedési potenciáljuk) határozza meg. Az árazás alapja a jövőbeni árbevétel diszkontálása, jelenértékre átszámítása. Ennek pedig legegyszerűbb eszköze, kiindulópontja a 10 éves amerikai állampapír hozama. Ha ez emelkedik, a növekedési papírok árfolyama csökken, lévén jövőbeni árbevételük jelenértéke is mérséklődik. |