A sok éve emelkedő piac csapdái

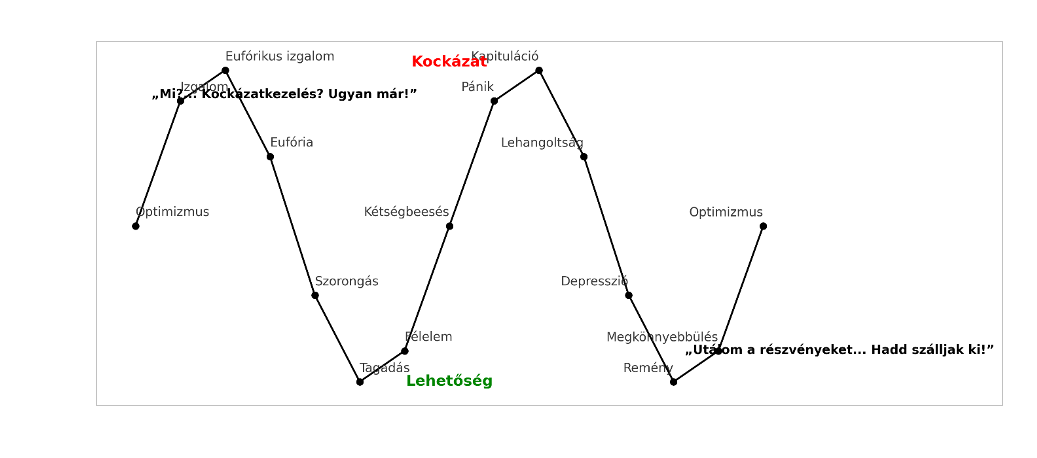

Az elmúlt években tapasztalt emelkedő piaci trendek megerősítették a befektetők azon hitét, hogy ezek a folyamatok a jövőben is fennmaradnak. Ennek eredményeként sokan hajlamosak figyelmen kívül hagyni a visszaesés vagy a korrekció lehetőségét, ami súlyos kockázatokat rejt magában.

Defenzívából offenzívába mehetnek át a befektetők emelkedő piacon

Gyakori eset, hogy a korábban defenzív stratégiával rendelkező befektető a közelmúlt trendje miatt a kockázatos eszközök felé fordul.

Korábban a részvénypiacot vagy akár a kriptoeszközöket még elméletben is kizáró befektetők egyre gyakrabban keresnek meg ilyen igénnyel.

Ilyenkor el kell hogy mondjam: az ilyen környezetben a piaci szereplők gyakran alulértékelik a piaci volatilitás jelentőségét, és túlzottan kockázatos stratégiákat választanak. Ezért különösen fontos a múltbéli adatok és trendek alapos értékelése, valamint annak megértése, hogy a piaci viselkedés nem lineáris. Nem húzhatunk vonalzóval egy felfelé tartó trendet a grafikonokra, még ha az elmúlt évtized erre hajlamosítana is.

Mi az oka ennek az észlelési hibának? Az emberi elmét komplex mechanizmusok irányítják, amelyek számtalan tényezőt értékelnek egyszerre. Amikor pénzügyi döntésekről van szó, ezek a bonyolult folyamatok mégis gyakran durva leegyszerűsítések áldozataivá válnak.

Ezt a jelenséget nevezzük kognitív torzításnak, amely az emberi gondolkodás rendszeres hibáit jelenti.

A pénzügyi világban ezek a torzítások számtalan rossz döntéshez vezethetnek, kihatva a befektetési stratégiákra, és mentális, valamint anyagi veszteségeket eredményezhetnek.

A kognitív torzítások elkerülhetetlen részei az emberi gondolkodásnak, azonban ezeknek a felismerése és kezelése jelentősen növelheti a befektetési döntések hatékonyságát.

A kognitív torzítások hatása a befektetésekre

A kognitív torzítások az agyunk rövidítéseinek, gyors megoldásainak eredményei. Ezek általában segítenek eligazodni a mindennapi életben, azonban a komplex és bizonytalan helyzetekben, mint amilyen a befektetési döntéshozatal, hátrányosak lehetnek.

Az egyik, nem a befektetések világában dolgozók számára is ismert ilyen viselkedés a csoportgondolkodás (herding bias) vagy más néven csordaszellem.

A befektetők hajlamosak másokat követni, különösen bizonytalan helyzetekben, ami piaci buborékok vagy pánik kialakulásához vezethet. A közösség ereje, a hozzájuk tartozás gyakran még az életösztönnél is erősebb. Az ősemberek kiközösítése egyenlő volt a halálos ítélettel.

A kognitív torzítások jól tesztelhetők pszichológiai kísérletekkel. A csordaszellem vizsgálatára szolgáló kísérletben különböző méretű pálcikákról kellett megmondani, hogy melyik a nagyobb. Elsőre a csoportban egyetértés volt, később azonban a beavatottak véleménye szándékosan eltért a konszenzustól. A kísérleti személy a saját érzékelését is hajlandó volt megkérdőjelezni a csapat véleménye miatt.

Sokszor viccelődünk is ezen:

„Kinek hiszel, nekem vagy a szemednek?”

Könnyű ezek után elképzelni, mi történik a befektetési eszközök árfolyamával, ha egy offline vagy akár online közösségben megfogalmazódik egy vélemény. A legtöbb mémrészvény sztorija mögött a nyájszellem áll.

A kognitív torzítások folyamatosan velünk vannak. Elkerülni nehéz őket, de a megfelelő információk megismerésével és kellő mentális felkészültséggel sokat tehetünk magunkért és a pénzügyi jólétünkért. Vizsgáljunk meg még néhány gyakori kognitív torzítást és azok hatásait a befektetési viselkedésre!

1. Megerősítési torzítás (Confirmation bias)

Az emberek hajlamosak olyan információkat keresni és elfogadni, amelyek megerősítik a meglévő nézeteiket, miközben figyelmen kívül hagyják az ellentmondásos adatokat. Ez a torzítás egyéni szinten gyakran vezet olyan hibákhoz, mint a rossz befektetési lehetőségek melletti kitartás. Például, ha egy befektető hisz egy adott iparág fellendülésében, nagyobb valószínűséggel hagyja figyelmen kívül a piaci visszaesésekre utaló jeleket.

2. Horgonyzási torzítás (Anchoring bias)

Ez a torzítás arra utal, hogy egy kiinduló információ (a „horgony”) nagyban befolyásolhatja a döntéseinket. Például, ha egy befektető egy részvény árát a történelmi csúcsához viszonyítja, akkor ez az ár irreálisan magas elvárásokat teremthet, még ha az aktuális piaci körülmények ezt nem is indokolják.

Nem csak a befektetésekben gyakori ez a torzítás. Az elsőként hallott információnak nagyobb jelentőséget tulajdonítunk. Ha egy ingatlanügynök elsőre 80 millió forintos árat közöl, ebből indulunk ki. Ha „sikerül alkudni”, és végül elérünk egy 75 milliós árat, az egészen kellemes elégedettséget okoz, hiszen sikerült engedményhez jutni. De ha ugyanazt az ingatlant meglátjuk egy másik hirdetési felületen 72 millióért, akkor az eredetileg megelégedésünkre szolgáló ár hirtelen rossz érzést fog kelteni bennünk. A rossz érzés megalapozott, saját elménk megtévesztett minket.

3. Túlzott önbizalom (Overconfidence bias)

A befektetők gyakran hisznek abban, hogy jobban értik a piacokat, mint a többi szereplő. Ez a túlzott önbizalom ahhoz vezethet, hogy túlzott kockázatokat vállalnak, vagy alábecsülik a diverzifikáció jelentőségét. Egy tanulmány szerint a kisbefektetők sokkal gyakrabban kereskednek aktívan, mint amennyit az optimális hozam indokolna – ez a viselkedés a túlzott önbizalom jó példája.

4. Az elérhetőségi heurisztika (Availability heuristic)

Az emberek általánosságban is gyakran azon információk alapján hoznak döntéseket, amelyek a legkönnyebben elérhetők vagy a legfrissebbek. Például egy befektető hajlamos lehet túlbecsülni egy iparági hír jelentőségét, mivel azt gyakran emlegetik a médiában.

Itt érdemes megemlíteni a „home bias” fogalmát is. A befektetők jelentős része szívesebben alakítja ki portfólióját olyan eszközökből, amelyek a közvetlen közelükben találhatók. Ilyen például a hazai részvények köre, sőt, a saját munkaadónk részvényei, ami kockázatkezelési szempontból kifejezetten hátrányos, hiszen a vállalat csődje egyszerre hozhatja a munkahely és a korábban megszerzett vagyon elvesztését. Nem érdemes azt gondolni, hogy ezekben az esetekben érdemi többletinformációval rendelkezünk. Ma már a kisbefektetők az intézményekhez képest egy-két perc eltéréssel, de valós időben hozzáférhetnek a világ híreihez. A piacok hatékonysága nagyon magas, az általunk hitt többletinformáció már minden fontos döntéshozóhoz eljutott.

5. Veszteségkerülő magatartás (Loss aversion)

A veszteségek elkerülése általában erősebb motiváció, mint a nyereség elérése. Ez arra készteti a befektetőket, hogy tovább tartsanak veszteséges pozíciókat abban a reményben, hogy azok visszanyerik az értéküket, miközben értékes nyereséges befektetéseket korai fázisban adnak el.

Ennek az aszimmetrikus kockázatkezelésnek a két legfontosabb motiváló faktora a félelem és a remény.

A veszteséges pozíciók indokolatlan tartásának az is oka, hogy ilyenkor a tudatalatti nem hajlandó elismerni, hogy rosszul döntöttünk. Valójában egy döntés a kezdeti ismert információk alapján születik meg, és ha ez megfelelő kockázatkezeléssel párosul, akkor mondhatjuk, hogy jól döntöttünk.

Ettől függetlenül a döntésünknek két kimenetele lehet: profit vagy veszteség. Igen, a jó döntés eredménye is lehet veszteség, hiszen a külső körülményekre nincs hatásunk.

A nyereséges pozíciók korai eladása is hamis illúzióra épül, arra, hogy ha realizáljuk a profitot, akkor az már a miénk, nincs további kockázat.

Csakhogy a pénzt újra befektetjük, gyakran ugyanabba az eszközosztályba, vagyis újra kockázatot vállalunk, elveszíthetjük a korábbi nyereséget, sőt a tőkét is.

A pénzre nincs ráírva, hogy mekkora verejtékkel szereztük meg

Érdemes még megemlíteni a témához szorosan kapcsolódó „mentális nyilvántartás”-ként ismert torzítást is.

A „könnyen jött” pénzt a legtöbben könnyelműen költik el. A tőzsdei pár perc vagy nap alatt elért nyereség, ahogy a váratlan bónusz vagy örökség mintha egy másik mentális pénztárcában lenne. Pedig a pénzre nincs ráírva, hogy mekkora verejték társult a megszerzéséhez.

A befektetések világában gyakran megfigyelhető, hogy a nyereségként szerzett pénz sorsa egy következő ügyletben a könnyelmű kockázatvállalás, ami alapesetben egyáltalán nem volt jellemző az egyénre. Ez a magatartás akár spirálszerű kockázatnövelést is elindíthat, amely nagy veszélyeket rejt magában.

A közelmúlt hatásának jelentősége a jelenlegi piaci környezetben

Az említett torzítások mellett a jelenlegi bull-market környezetben kiemelkedően fontos szerepet játszik a közelmúlt hatása (Recency bias). Ez a torzítás arra utal, hogy az elmúlt időszak eseményeit túlzottan nagy jelentőséggel ruházzuk fel. Az árfolyamok, politikai vagy gazdasági események – amennyiben nem régiek – nagyobb hatást gyakorolnak ránk, mint amennyire ez statisztikailag indokolt.

Egy közelmúltbeli válság nagy hatással van a jelenlegi fogyasztásra: az emberek inkább takarékoskodnak, pedig már esetleg javában tart a konjunktúra. Egy szakmai életpálya 30-40 év, mégis vannak a közelmúlt sikerei következtében választott slágerszakmák. Egy politikai választás előtt nagy súlyt nyom a latba az elmúlt négy év helyett az utolsó fél év elégedettsége. A tőzsdei árfolyamokban megjelenő egyik anomália az úgynevezett momentumhatás, vagyis a közelmúltban felülteljesítő részvények rövid távon várhatóan továbbra is felülteljesítenek.

Ennek tudatosítása lehet az egyik kulcs a jelenlegi piaci környezet kihívásaival szemben. Egy strukturált megközelítés segíthet minimalizálni a torzítások hatását.

Gyakran a saját magunk ellenségei vagyunk, ha pénzügyekről van szó

Az említetteken kívül a befektetési döntéseket további kognitív torzítások is befolyásolják. Ilyenek például:

- Visszamenőleges bölcsesség (Hindsight bias): az események bekövetkezte után az emberek hajlamosak azt hinni, hogy előre látták a bekövetkezésüket. Ez a torzítás megakadályozhatja a tanulást és az új stratégiák kialakítását.

- Narratíva illúzió (Narrative fallacy): az emberek gyakran nagyobb hitelt adnak jól összerakott történeteknek, mint az objektív adatoknak.

- Pontossági illúzió (Precision bias): a befektetők túlértékelik a pontos számadatokat, még ha azok valójában nem is adnak megbízható előrejelzést.

A most említett gondolkodási hibás minták csak a jéghegy csúcsát jelentik. A kognitív torzítások rendszere széles körű és komplex, így a felsorolás nem teljes körű.

Hogyan küzdhetünk a torzítások ellen?

A kognitív torzítások felismerése és kezelése kulcsfontosságú a hosszú távú, stabil befektetési stratégia kialakításához. Az alábbi módszerek segíthetnek a helyes út megválasztásában:

- Diverzifikálás: a portfólió széles körű kiterjesztése csökkenti a veszteség kockázatait.

- Objektív kritériumok meghatározása: az előre meghatározott szabályok csökkenthetik az érzelmi alapú döntéshozatalt.

- Tanulás és edukáció: az új ismeretek és pénzügyi műveltség fejlesztése segít az irracionális viselkedés felismerésében.

- Harmadik fél bevonása: egy független pénzügyi tanácsadó hozzájárulhat az objektivitás fenntartásához.

Pénzügyi döntéseink legnagyobb szabotőre: a saját elménk

A racionális pénzügyi döntések meghozatala tanult képesség. A leírt kognitív torzítások evolúciós okokra vezethetők vissza, ezért leküzdésük alapos mentális felkészültséget igényel. Aki ennek még nincs a birtokában, ösztönszerűen, érzelmi alapon választ befektetést, vásárol fogyasztási javakat. Ez hosszú távon sok esetben sajnos felér egy pénzügyi öngyilkossággal, nem egy szomorú példával találkoztam már munkámban. A kognitív torzítások aktív keresése saját befektetési stratégiánk alkalmazásakor az első lépés a biztonságosabb út felé.