Jóban-rosszban? Az alacsony hitelkiváltási aktivitás miatt elvesztegetett lehetőségek

A hazai piacon a hitelkiváltások ritkának számítanak, emiatt a banki verseny elsősorban a szerződéskötés ideje előttre korlátozódik, a kölcsön létrejötte után már limitált. A hitelkiváltások alacsony hazai aránya különösen az akár több évtizedre szóló jelzálogkölcsönök esetén okoz érdemi elvesztegetett lehetőséget (megtakarítást) az ügyfelek oldalán. A jelenlegi emelkedő kamatkörnyezetben kiemelten fontos, hogy egy esetleges későbbi kamatcsökkenés esetén a meglévő hiteleket kedvezőbb finanszírozással egyszerűen ki lehessen váltani. A kölcsönkiváltások terén való lemaradásunkhoz a magas költségeken túl az ügyfelek elégtelen pénzügyi tudatossága is hozzájárul, amin többek között a Pénzmúzeum is hivatott segíteni.

Magyarországon rendkívül kevés a hitelkiváltás

A hosszabb időre szóló szolgáltatási szerződések esetén megszokott, hogy egy jobb ajánlat ismeretében szolgáltatót váltunk. Ez lehet a kedvezőbb ár, az eltérő feltételek vagy a jobb minőség, kiszolgálás miatt. Szinte mindannyian váltottunk már internetszolgáltatót vagy kötöttünk eltérő helyen lakás-, illetve gépjármű-biztosítást. A hitelek esetén a váltással potenciálisan elérhető előnyök még jelentősebbek lehetnek. Kiemelendő a jelzáloghitel-szerződések keretében vállalt, akár több évtizedes fizetési kötelezettség. Ilyen hosszú idő alatt a piaci ajánlatok és a fennálló kockázatok jelentősen megváltozhatnak, a kezdetben kedvező ajánlatok előnytelenné válhatnak az újonnan elérhető kölcsönökhöz képest. A hitelpiaci ajánlatok rendszeres időközönként való összehasonlításával és a fennálló kölcsönök kedvezőbb feltételek melletti kiváltásával jelentős, akár évi több tízezer forintot kitevő törlesztőrészlet-csökkenés érhető el. Ez a konkrét hitelkonstrukciótól függően több év vagy akár évtized alatt százezres vagy akár milliós nagyságrendű megtakarítást jelenthet. A hitelkiváltás megfelelő megoldást nyújthat a kölcsöntörlesztés megváltozott fogyasztói életkörülményekhez igazított átütemezésére, valamint az időközben felmerülő kockázatok kezelésére, mint például a potenciálisan emelkedő kamatok hatásának ellensúlyozására.

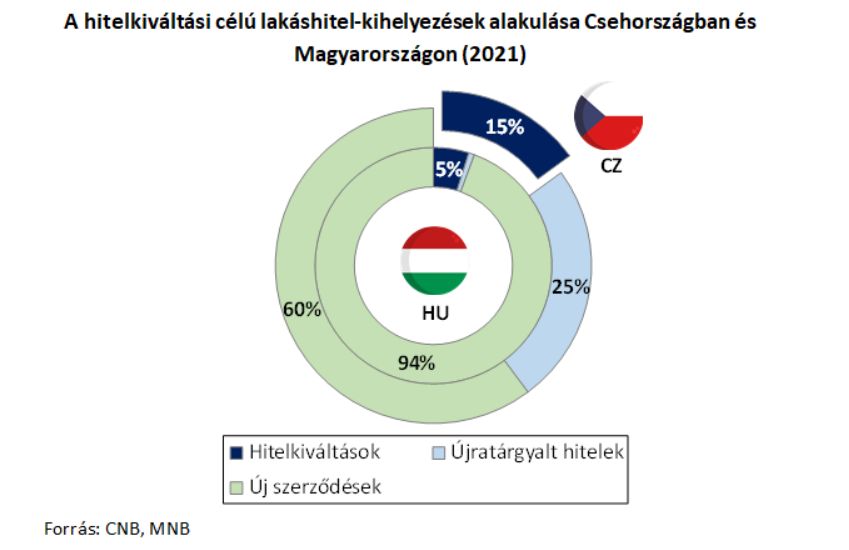

A hitelkiváltással tehát jelentős előnyök is elérhetők az adósok oldalán – mégis azt tapasztaljuk, hogy a hazai hitelpiacon nem látható az egyéb szolgáltatások esetén megszokott „szolgáltatóváltás”, vagy a meglévő szerződés kondícióinak kedvezőbb irányba való módosítása. Hazánkban az elmúlt években elhanyagolható volt a kölcsönkiváltások száma: az új lakáshitelek tizedét (12 ezer szerződés) és a kihelyezett állomány öt százalékát (~60 milliárd forint) adták. Ehhez képest Csehországban 2021-ben az új lakáshitel-volumen 15 százaléka a meglévő kölcsönök kiváltására irányult, további egynegyede pedig a szerződések újratárgyalásából eredt. A csehországi piacon tehát a magyarországihoz képest sokszorosan kihasználják az adósok a hitelkiváltásból eredő lehetőségeket.

Drága, lassú és körülményes folyamatok

Az eltérő hitelkiváltási aktivitás hátterében több tényező állhat. Több EU-s tagállamban a változó kamatozású jelzáloghitelek kiváltása sok esetben teljesen díjmentes (például Csehországban, Horvátországban, Lengyelországban, Szlovákiában, Szlovéniában, Lettországban, Litvániában, Észtországban). A már példaként említett Csehországban a változó kamatozású kölcsönök, valamint a kamatperiódusban rögzített hitelek kamatperiódus-váltáskori kiváltásakor előtörlesztési díj nem merül fel, a három éven belüli ingatlanérték-becslés ismételten felhasználható, amennyiben pedig a törlesztőrészlet nem növekszik, jövedelemvizsgálatra sincs szükség. A hitelkiváltás díja így többnyire 80 ezer forint alatt marad, ami az átlagos új cseh lakáskölcsönök összegének 1-3 ezrelékét teszi ki, és az időigénye is rövidnek tekinthető. A kedvező szabályozás miatt a bankok több, kifejezetten hitelkiváltási célú terméket kínálnak, az esetek jelentős részében hitelközvetítőkön keresztül, ezzel is orientálva a fogyasztókat és erősítve a verseny intenzitását.

Magyarországon jelentősen visszafogja a kölcsönkiváltásokat az azokat terhelő magas adminisztratív költség és időigény. A fennálló tartozás újabb hitel felvételével való végtörlesztéséért, valamint a szerződés módosításáért az adósok a közjegyzői díjakat és az értékbecslést is beleszámítva a hiteltartozás 2-5 százalékát is kitevő díjat fizethetnek ki. Emellett a szerződésmódosítás és különösen a hitelkiváltás jelentős – akár több hónapos – időbe telik.

Az MNB Minősített Fogyasztóbarát termékcsaládjának hitelpiaci tagjai – Minősített Fogyasztóbarát Lakáshitel, Minősített Fogyasztóbarát Személyi Hitel – támogatják az összehasonlítható, a fogyasztók számára átlátható termékpalettát. A minősítési keretrendszer egy lényeges eleme az elő-, illetve végtörlesztési díjak maximálása, ami a kölcsönkiváltások ösztönzését is szolgálja. Ezen hiteltermékek egyre szélesebb körű elterjedése mellett sem erősödött azonban az utóbbi években a kölcsönkiváltási aktivitás a hazai lakáshitelpiacon.

Támogató szabályozás mellett tudatos ügyfelekre is szükség van

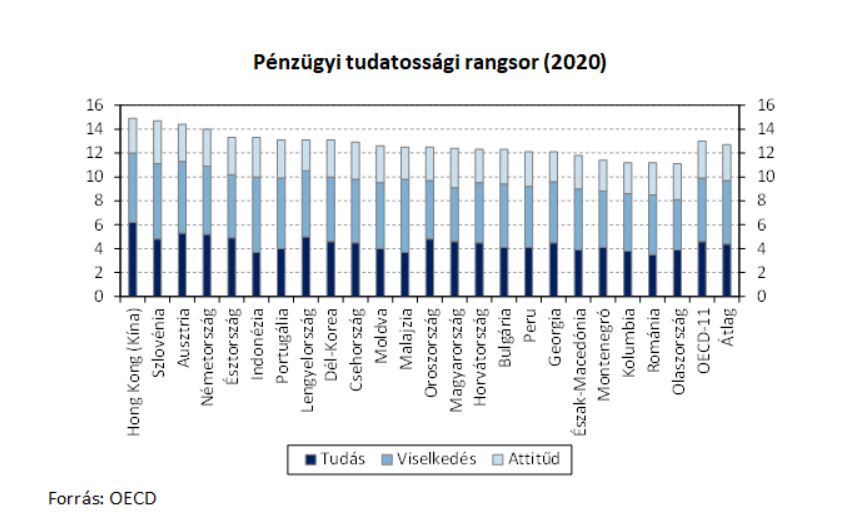

A hitelkiváltási hajlandóságot a rövidebb időigény és az alacsonyabb költségek esetén is jelentősen gátolhatja a hazai pénzügyi tudatosság továbbra is alacsony szintje. Az OECD pénzügyi tudatossági felmérése szerint Magyarország a középmezőnyben teljesít pénzügyi tudás, viselkedés és attitűd tekintetében. A fogyasztók gyakran nincsenek tisztában a pénz- és hitelpiaci viszonyok értelmezésének előfeltételét jelentő legalapvetőbb pénzügyi fogalmakkal, például az inflációval, a kamattal vagy a pénzügyi kockázatok típusaival. Ennek következtében az ügyfelek pénzügyi magatartása a legrosszabbul teljesítők között van az OECD-országok körében. Kevésbé jellemző például hazánkban a pénzügyileg tudatos viselkedés, vagyis a megtakarítás, a hosszú távú pénzügyi tervezés, a tudatos vásárlói döntések meghozatala vagy a havi kiadások és bevételek szoros nyomon követése (pénzügyi viselkedés).

Bár a hazai ügyfeleknél a kockázatkerülő pénzügyi attitűd kiemelkedő, megfelelő pénzügyi tudás hiányában ez a gyakorlatban nem érvényesül például a kevésbé kockázatos hiteltermékekkel való refinanszírozások útján. Ezt támasztja alá az MNB 2019-es kérdőíves felmérése is, amely rávilágít arra, hogy a hazai lakosság számára nem tisztázott, hogy a THM és a kamat milyen relációban áll egymással, hogy az elmúlt évek kamatkörnyezete historikusan alacsony volt, valamint hogy a kamatszint az előző évhez képest hogyan változik. A kamatok jelentőségének, szintjének és változásának ismerete nélkül pedig a hitelkiváltások lehetséges kedvező hatásának megértése és azok kezdeményezése sem feltételezhető, ami magyarázza a hazai kölcsönkiváltási aktivitás alacsony fokát. Összefoglalva: az elégtelen pénzügyi tudatosság irracionális fogyasztói döntésekhez vezethet, mérsékelheti a jövedelmüket, megtakarításukat, sokkellenálló képességüket és az egyes országok makrogazdasági teljesítményét is fékezheti.

A hitelkiváltások erősítése jelentős költségeket takarítana meg a háztartások és a nemzetgazdaság szempontjából

A jelenlegi emelkedő kamatkörnyezetben még fontosabbá válik, hogy az ügyfelek a jövőben minél egyszerűbben áttérhessenek a piacon esetlegesen elérhető, a kamatkörnyezet jövőbeli normalizálódásával megjelenő alacsonyabb költséggel járó termékekre. Például egy 20 millió forintos, 20 évre felvett lakáshitel és 8 százalékos kezdeti kamatszint mellett a kamatkörnyezet jövőbeli mérséklődése esetén egy 3-4 év múlva való kölcsönkiváltás során minden megspórolt százalékpont átlagosan 120 ezer forinttal csökkentheti az évente fizetendő törlesztőrészletek mértékét. A futamidő végéig visszafizetendő teljes összeget nézve, minden százalékpont akár kétmillió forintot takaríthat meg az adósnak. Az ezt támogató szabályozói környezet és piac kialakítása tehát egyéni szinten is jelentős megtakarítást eredményezhet, míg makrogazdasági szinten is kedvező hatással járhat és erősítheti a pénzügyi stabilitást.

A hitelkiváltási hajlandóságot hátráltató időigényes adminisztráció, valamint a folyamat magas költségvonzata jogalkotási lépésekkel jelentősen enyhíthető. A digitalizációs fejlesztések mellett fontos lenne a kölcsönfelvételi folyamat egyes elemeinek hatékonyságnövelése és a pénzügyi tudatosság szintjének érdemi emelése az alábbi főbb pontok mentén:

- A nemzetközi gyakorlathoz igazodva az előtörlesztési díjak mérséklése lenne indokolt, a változó kamatozású hitelek kamatforduló alkalmával való előtörlesztése esetén pedig az előtörlesztési díjak eltörlése javasolt.

- A hitelfedezet ismételt értékbecslésének idő- és költségvonzatát jelentősen mérsékelné a fizikai jelenlétet nem igénylő statisztikai értékbecslési gyakorlat általános elterjedése, ami az eljárás jelenlegi alkalmazási feltételeinek kiterjesztésével és a szükséges adatok bankok részére való elérhetővé tételével megvalósítható lenne.

- A hitelszerződés megkötéséhez szükséges közjegyzői közreműködés esetén a fizikai jelenlét digitalizációs fejlesztéssel kiváltható lehet – a szerződés feltöltésére szolgáló központi digitális platform bevezetése, a közjegyzői okirat elektronikus formában való elfogadása, valamint blankettaszerződések alkalmazása jelentősen támogatná a kölcsönkiváltás hatékonyságát.

- A jelzáloghitel-szerződések megkötésének teljesen online útra terelése jelenleg jogszabályi akadályokba ütközik. Az internetes szerződéskötés lehetőségének ezen hiteltermékekre való kiterjesztése ugyanakkor előmozdítaná a hitelezési folyamatok hatékonyságát.

Ezenfelül fontos a pénzügyi tudatosság erősítése is nemcsak a diákok, hanem a felnőttek körében is, amelyben kiemelt szerepet tölt be az MNB által létrehozott Pénzmúzeum, interaktív kiállítási anyagokkal támogatva a tudatos pénzügyi döntéshozatal alapját képező általános pénzügyi edukációt. A Pénzmúzeum küldetését remekül kiegészítené és támogatná az állami szervezésben vagy támogatással megvalósuló, alapvető pénzügyi ismeretek terjesztését szolgáló oktatási programok kialakítása és a társadalom széles körében való terjesztése.

Összességében a hitelkiváltások és kölcsönszerződés-módosítások térnyerését a felmerülő tranzakciós költségek csökkentése és az ügyfelek pénzügyi tudatosságnak növelése egyaránt támogathatja. Ez egyrészt erősítheti a banki versenyt, emellett hosszú távon jelentősen növelheti a fogyasztói többletet, másrészt pedig bővíti az ügyfelek mozgásterét a változó kockázatokra való reagálásra, ezáltal erősítve a pénzügyi stabilitást.

A szerzők az MNB munkatársai.