Lecsengőben van az opciós piac varázsa

Viszont az opciós piac térnyeréséről és ennek árfolyamfelhajtó szerepéről már sokkal kevesebbszer hallani. Pedig az, hogy egyszerre sokan, ráadásul szinte kivétel nélkül, vételi irányba jelentek meg ezen a piacon, jelentős hatást gyakorolt a részvénypiacokra is.

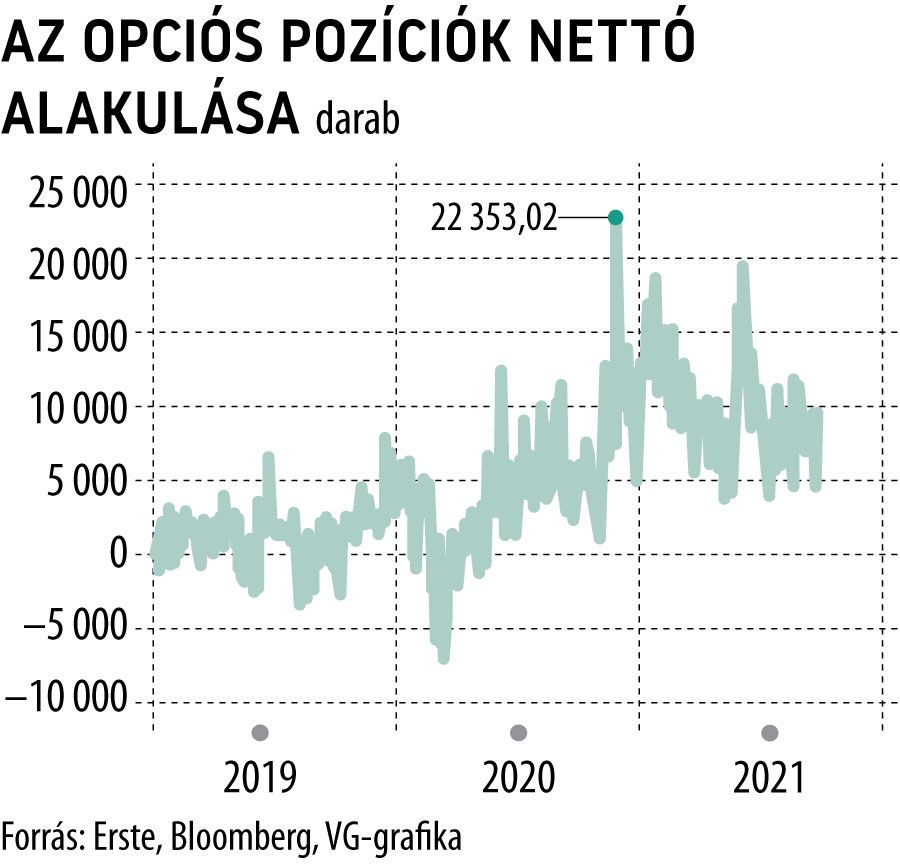

Az elmúlt két évben az amerikai kisbefektetők körében rendkívül népszerűvé vált a tőkeáttételes kereskedés, azon belül is főleg az opciós kereskedés. Míg normális időszakban a vételi (call) és az eladási (put) opciók száma többé-kevésbé kiegyenlíti egymást, az elmúlt két évben ez drasztikusan felborult, erős vételi túlsúlyt kialakítva, ahogy az a grafikonon is látható.

Ahogy semmilyen derivatív piac, így az opciós piac sem önmagában létezik, hanem közvetlenül visszahat az alaptermék piacára, jelen esetben a részvénypiacra.

Ennek hátterében az úgynevezett delta hedge áll, melynek lényege, hogy az opció értékesítője, jellemzően egy befektetési bank, igyekszik fedezni magát, mégpedig az alaptermék, vagyis részvény vagy részvényindex vételével. Ráadásul egy emelkedő piacon folyamatos vételekre van szüksége a fedezet biztosítása érdekében. Vagyis az elmúlt bő másfél évben a részvénypiacokon jelentkező folyamatos vételi erőt az opciós piac is hajtotta.

Az elmúlt hetekben, sőt inkább már hónapokban, az opciós lufi elkezdett leengedni. A vételi oldali aktivitás továbbra is élénk maradt, de egyre jobban felzárkózott mellé a put oldal is, vagyis a piac elkezdett egyensúlyba kerülni, bár a nettó call irányú kitettség még így is a 2012–20-as időszak átlagának négyszerese. Azzal, hogy a piac az egyensúlyi állapot felé mozdult el, a részvényekre gyakorolt vételi erő is csökkent, főként, hogy ezzel párhuzamosan az árfolyamok folyamatos emelkedő trendje is megállt. Az emelkedést kiváltó ördögi kör véget ért. Ezzel azonban még nem múlt el teljesen minden kockázat a piacról, hiszen a számottevő nyitott (bruttó) kitettség miatt továbbra is jelentős tőkeáttétel van a pénzügyi rendszerben.