Nehéz eldönteni, olcsó, vagy drága az OTP-részvény

Május 6-án érkezik az OTP csoport első negyedéves beszámolója, benne a kiemelt figyelemmel kísért orosz és ukrán leánybankok teljesítményével, illetve az eredményt nagyban befolyásoló, a háborús helyzet miatt nagy jelentőségű céltartalékolással. Az elemzők megosztottak, az első negyedéves eredménnyel kapcsolatban nagy a bizonytalanság, a konszenzust a jelentés előtt két nappal teszi közzé az OTP Bank.

Az európai jelentési szezon közben épp csúcsra jár, szerdán a piaci érték alapján az OTP csoporttal hasonló nagyságrendet képviselő Commerzbank (piaci kapitalizációja 7,58 milliárd euró) örvendeztette meg a befektetőit a május 12-re időzített beszámoló előzeteseként meglepően erős számokkal, köztük a várt 325 millió euró helyett 544 millió eurós háromhavi működési bevétellel.

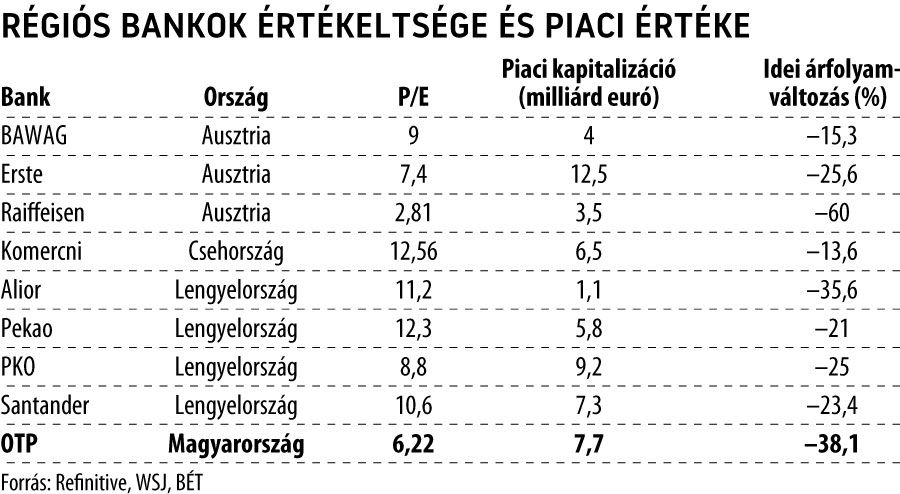

Pozitív meglepetés az OTP csoporttól a németországi riválishoz képest nagyobbat szólna és jót is tenne a részvény árfolyamának, utóbbit tekintve a régiós nagybankok közül csak a Raiffeisen szerepel rosszabbul: a térség legnagyobb oroszországi kitettségével rendelkező osztrák központú bankot 60 százalékkal értékeli kevesebbre most a piac, mint az év elején, míg az OTP-t tekintve 38 százalékos a mínusz. Mindez többek közt azt is eredményezte, hogy jelenleg a magyar irányítású pénzintézet több mint a dupláját éri a Raiffeisennek.

A Csányi Sándor vezette OTP bankcsoport kapitalizációja 7,7 milliárd euró jelenleg, ehhez a már említett Commerzbank mellett a lengyel Santander áll legközelebb, a pénzintézet értéke 7,3 milliárd euró, az aktuális tőzsdei árfolyam alapján.

A térség bankmezőnyéből kiemelkedik a 12,5 milliárd eurót érő Erste, aki mellett az OTP-t a 9,2 milliárd eurósra taksált lengyel PKO is megelőzi, más azonban nem.

Az árfolyam/egy részvényre jutó eredmény mutató (P/E) alapján azonban messze nem éllovas a magyar pénzintézeti csoport, sőt kifejezetten hátul kullog: a historikus átlag szerint a befektetők a magyar nagybank éves profitja 10-szeresét hajlandók kifizetni a részvényekért, ez a mutató jelenleg 6,22-re romlott, a 2022-re várt profitnak pedig mindössze 4,5-szeresét tükrözi az árfolyam. (A sokéves P/E ráta a tavalyi 1739 forintos EPS-sel számolva 17 390 forintos árfolyamot eredményezne.)

A háborús kockázatok mellett a bankok szemszögéből kiemelten fontos az infláció alakulása. Az OTP piacai közül csak Szlovénia „eurós”, a kamatemeléssel kiváró Európai Központi Bank miatt így ott továbbra is alacsonyak a kamatmarzsok, a régiónkban azonban erőteljes kamatemelési ciklus indult meg. Ennek hatásai az OTP Bank marzsaira tavaly még alig-alig jelentkeztek, idén viszont már lehetnek jelei.

Mint a KBC Securities banki elemzője, Grébel Szabolcs legutóbbi jegyzetében kiemelte, eddig a hazai pénzintézetek kisebb mértékben emelték meg a hitelek kamatait, mint amennyivel a jegybanki forrásköltségek megnőttek. Hozzátéve, hogy a kamatemelési ciklus mégis összességében nézve kedvező a magyar bankokat tekintve, mivel a betéti kamatokat még kevésbé mozdították fölfelé. Az elemző hozzátette, az elmúlt 10 év alacsony kamatkörnyezete aligha tér vissza, ezt egyébként az OTP Bank elnök vezérigazgatója is így látja, Csányi Sándor egy rendezvényen beszélt arról a hét elején, hogy az "olcsó pénz időszaka" lejárt, a kamatok akár 7 százalékig is emelkedhetnek.