4iG: éles lesz a verseny a Magyar Telekommal

Lesz verseny a Magyar Telekommal, ilyen formában az előfizetők is nyertesei annak, hogy a Vodafone Magyarország a 4iG és a Magyar Államot képviselő Corvinus Zrt. közös tulajdonába kerül. Erről Fekete Péter a 4iG vezérigazgatója beszélt a szerda esti féléves jelentést követően csütörtökön megtartott elemzői konferencián.

Mint ismert, a második negyedéves jelentésben a lezárt akvizícióknak köszönhetően jelentős növekedésről számolt be a 4iG mind bevétel-, mind profitsorokon. A jelentésben a vállalat kiemelte, hogy az első félévben megvalósították az expanziós stratégia első részét, amely a közelmúlt bejelentései alapján a Vodafone Magyarország felvásárlásával folytatódhat.

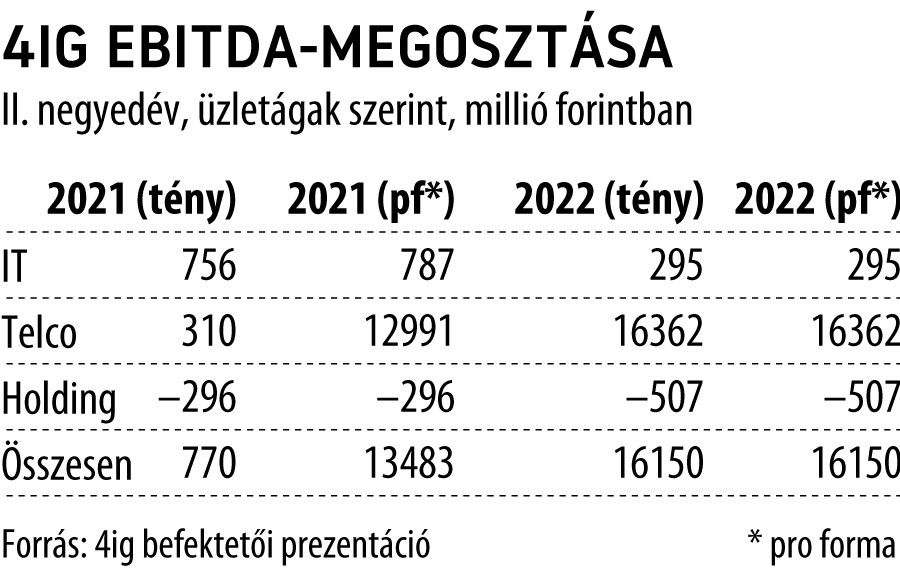

A második negyedév során a vállalat 75 milliárd forint feletti árbevételt, és 16,1 milliárd forintos EBITDA-t ért el.

Az éles versenyről szóló ígéret jó hír az ügyfeleknek, a befektetőknek talán kevésbé, ez lehetett az egyik oka, hogy a csütörtöki kereskedésben csökkent a 4iG-részvények árfolyama, nem is kevéssel, a kurzus járt 5 százalék feletti mínuszban is, később pozitívan korrigált, de az Mtel-papírok piaci ára is több mint 1 százalékkal csökkent.

Rengeteg a változó a képletben, jelenleg is zajlik több akvirált társaság integrálása a 4iG csoportba, így hiába volt a nagy horderejű bejelentés a Vodafone Magyarország többségi részesedésének megvásárlásáról,

új előrejelzést nem tesz közzé a menedzsment az idei évre várt bevételi, EBITDA és profitszámokról.

A befektetőknek azonban iránymutatásul szolgálhat a féléves jelentés, amely tartalmazza a pro forma számokat, vagyis azt az előzetes kalkulációt, mintha a meg nem konszolidált, de már megvett társaságok a csoport integráns részei lennének. E szerint a 4iG távközlési üzletága a második negyedévben 55, az első félévben 113 milliárd forintos bevételt ért el.

Az is elhangzott, hogy az idei éves EBITDA cél 70 milliárd forint, az EBITDA-marzs pedig 30 százalék, vagy a felett alakulhat.

Kérdésre válaszolva a vezérigazgató elmondta, hogy a Vodafone tranzakció fizetendő vételára egyelőre nem végleges, annak összege az átvilágítás függvényében változhat, várhatóan november közepére számszerűsíthető a pontos összeg. A tranzakció bejelentésekor csak vállalati értéket kommunikáltak a felek, 715 milliárd forint értékben, azonban a Vodafone Magyarország adósságállományával csökkentett összeget kell majd a vevőknek kifizetniük.

Nem végleges a finanszírozás sem, a tervekben teljes mértékű külső forrásbevonás szerepel, bár a 4iG mérlegében szerepel 102 milliárd forint saját készpénzállomány is. Ez ügyben egyeztetnek a fő részvényesekkel is, illetve támaszkodnak a JPMorgan tanácsaira is.

A 4iG nettó adóssága jelenleg sem kevés: 459 milliárd forint (561 milliárd a teljes adósság és 102 milliárd a pénzeszköz).

Ez alapján a nettó adósság a 4iG részvénypiaci kapitalizációjának 1,8-szorosa, a vállalati érték (enterprise value) pedig 709 milliárd forint, szinte annyi, amennyire a Vodafone Magyarországot értékelték (715 milliárd).

Fekete Péter egyébként a Vodafone üzletet fair értékű tranzakciónak értékelte, itt a tranzakciós érték a 7,7-szeres EV/EBITDA-n történik, ami átlagosnak mondható a 2019 óta a szektorban megvalósult akvizíciókat tekintve. Hogy miért ér ennyit a cég, arra csak egy példa, hogy

az 5G spektrum frekvenciákra 89 milliárd forintot invesztált a Vodafone Magyarországon és középtávon, 15 évig nem is lesz szükség hasonló beruházásra.

A várakozások szerint az állammal kötött partnerség előnyös, legalábbis az eddigi tapasztalatok szerint: az Antenna Hungáriában is közösen birtokolják a részvényeket a felek, 77-23 százalék arányban. A Vodafone üzlet összesen 150-300 milliárd forintos szinergiahatással jár, ennek eddig az alsó értékét kommunikálta a 4iG, amelyből évente 20-30 milliárd forintot lehet majd realizálni.

A Vodafone augusztusban indult átvilágítása november közepéig zárulhat le, akkor a jelenlegi term sheet helyett új szerződést kötnek a felek, majd 2022 vége előtt a teljes tranzakció lezárulhat.