Sokáig elhúzódhat még a First Republic bank kálváriája

Alig másfél hónappal a márciusi bankpánik kitörése után újból sokak hite kérdőjeleződhet meg az amerikai bankrendszerben: ismét a First Republic Bank (FRB) uralja a címlapokat, újra a bankmentés lehetséges forgatókönyveit pedzegeti a piac, és most sem lehet pontosan látni, hogyan is fog kifutni az egykor tündöklő középbank kálváriája.

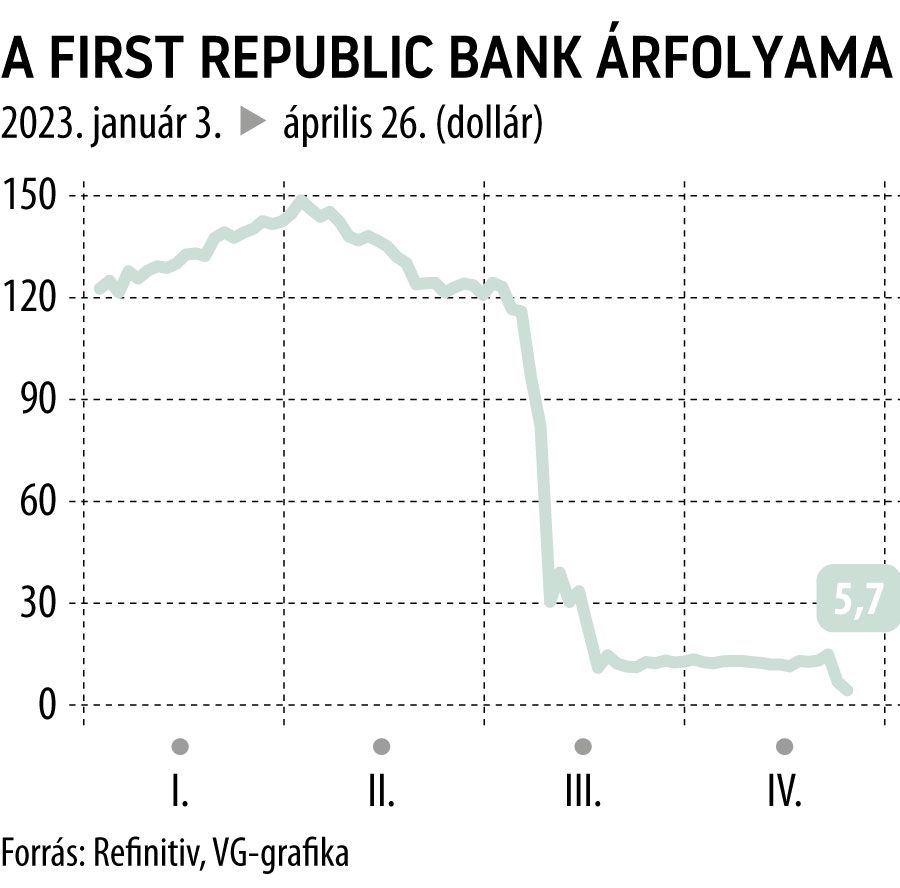

A First Republic elmúlt másfél hete maga volt a hullámvasút: tíz nappal ezelőtt jelentős raliba fogott a középbank részvényárfolyama, hat nap alatt 27 százalékos emelkedést okozva a kurzus számára. A teljes amerikai közép- és nagybanki szegmens örülhetett, mivel az első negyedéves jelentések, már amik akkorra már publikálásra kerültek, a bankok betétállományának stabilizálódásáról számoltak be.

Ennek megfelelően a hagyományos bankrendszerrel ellentétes irányú mozgását lassan bebetonozó bitcoin esésnek is indult, ugyanezen időszak alatt több mit tízszázalékos gödörbe kerülve.

A First Republic árfolyama a hetet pontban 16 dolláron indította, majd jött a feketeleves: a saját gyorsjelentésük.

A bank számadásából ugyanis kiderült: a betétesek az év első három hónapjában több mint százmilliárd dollárt vontak ki a bank kezelése alól. Azt, hogy egyáltalán fenn tudtak maradni, csak annak köszönhetik, hogy 11 amerikai nagybank harmincmilliárd dollárt helyezett náluk letétbe, illetve a Fed egy hetven milliárd dolláros hitelkeretet bocsátott a rendelkezésükre, hogy átmeneti likviditással vértezzék fel őket.

A bankrendszer stabilitásába vetett hit lassan tért vissza, de villámgyorsan párolgott el ismét: az FRB árfolyama a keddi zárásra 50, a szerdai kereskedés végére pedig már 64 százalékos mínuszba került, jelenleg 5,69 dolláron adják a papírokat.

A bank helyzete mondhatni korántsem rózsás, a szituáció pedig mind az amerikai bankrendszerre, mind a Fedre ismét hatalmas nyomást helyez. Több megoldási javaslat is felkerült a napokban az asztalra, ezek egyike sem mondhatni ugyanakkor egészségesnek, sem pedig fenntarthatónak.

Az első forgatókönyvvel maga a First Repulic állt elő, az őket márciusban már egyszer kimentő bankokhoz fordulva: vegyék meg az FRB hiteleit, kötvényeit vagy akár eszközeit is, cserébe pedig az érintett termékeken túl részvényjegyeket (warrant for equity) is kapnának a bajba jutott banktól. Az FRB ezzel gyakorlatilag a többi bank érdekévé tenné saját túlélést is, igaz, a 11 nagybank már most is nyakig van az FRB gondjaiban:

ugyanis ha a First Republic bedől, a többi banknak áttételesen mindenképpen bele kell majd fizetnie a betétesek kimentésébe, így már a jelenlegi helyzetben is azonosak az érdekek – az FRB túl kell éljen.

A gyakorlatilag határidős ügyletként is felfogható részvényjegyek ugyanakkor a jövőben felhígíthatnák a részvényállományt, ami ismételt leértékelődéshez vezetne, így ez a megoldás nem tűnik kifejezetten jónak.

A pénzpiacokon is jön a zombiapokalipszisZombivállalatoknak általában azokat a kvázi versenyképtelen vállalkozásokat nevezzük, amelyek felhalmozott adósságuknak csak a kamatát tudják törleszteni, ezzel a csődöt ugyan elkerülik, de a tőkét már nem képesek visszafizetni. A pénzügyi jelentésekben ez a kamatfedezeti arány (interest coverage ratio) egy alatti értékével mutatható ki, amelynek definíció szerint három évig fent is kell állnia, hogy zombinak lehessen ítélni az adott céget. |

Az FRB egy olyan ötlettel is előállt, miszerint a bankok a náluk letétbe helyezett 30 milliárd dollárjukat részvényekké alakíthatnák – ez azonban ismét nem oldaná meg a problémát, legfeljebb más címszó alá helyezné a veszteségeket a bank bedőlésekor. A 11 nagybank ezenfelül inkább a betétformát preferálja – a betéteseket ugyanis minden bizonnyal ismét kimenti majd a Fed, pontosabban az FDIC (Federal Deposit Insurance Corp), míg a részvényeseket nem, így a veszteségminimalizálás is a betétek mellett szól.

A nyertes megoldás így minden bizonnyal egy olyan lesz, amit mindenki elkerülne, ha csak lehet: a szövetségi gondnokság.

Ebben a forgatókönyvben az FDIC átveszi a bank irányítását, lenullázza a részvényeseket, lecseréli a bank menedzsmentjét és részben vagy teljes egészében kárpótolja a betéteseket – azon, hogy ez utóbbi milyen formában valósul meg, az FRB-t kimentő hitelintézetek számára rengeteg fog múlni.

Az FDIC ugyanis a márciusi bankmentések során egy olyan eszközhöz nyúlt, ami a 250 ezer dollár feletti betéteseket is kárpótolta: dönthet azonban úgy is, hogy csak az ezen érték alatti ügyfélpénzeket téríti vissza, hiszen hivatalosan csak eddig terjed a biztosítás köre. A kicsinyeskedésnek azonban hatalmas ára lehet: ha a kisbankok mellett eddig kitartó betétesek azt látják, hogy pénzük csak egy része van biztonságban, villámgyorsan elkezdhetnek a nagybankok felé özönleni számláikkal egy újabb likviditási válságot okozva ezzel, és gyakorlatilag felszámolva a teljes kisbanki szektort az Egyesült Államokban.