Nem mind francia, ami fénylik – jó befektetés a hazai GDP kétszeresét érő luxusmárka

A Louis Vuitton, a divatvilág egyik vezető szereplője több mint egy egyszerű luxuscég. Az 1854-ben alapított vállalat kifinomult stílusa és kivételes minősége miatt vált ismertté, és az elmúlt 170 év során folyamatosan megerősítette pozícióját a luxusmárkák elitjében. Ráadásul a vállalat a gazdasági élet egyik meghatározó szereplőjévé nőtte ki magát közel két évszázados történelme során: napjainkban az egyik legnagyobb kapitalizációval rendelkező európai részvénytársaság, amely mintegy 350 milliárd amerikai dollárnyi értéket képvisel (összehasonlításképpen: ez nagyjából a bruttó hazai össztermék közel kétszerese).

Előkelő második helyével olyan vállalatokat hagy maga mögött, mint például az üzleti szoftverfejlesztéssel foglalkozó SAP vagy éppen a telekommunikációs szektor egyik vezetőjének számító Deutsche Telekom. Ezenfelül a francia tőzsde, az Euronext Paris vezető vállalata.

A Louis Vuittont birtokló holding, az LVMH Moet Hennessy Louis Vuitton SE számos rangos luxusmárka – például a Christian Dior, a Fendi, a Tiffany & co., a TAG Heuer, a Bulgari vagy az Hublot – tulajdonosa is egyben. Alapítása után több mint száz év telt el, amíg 1989-ben tőzsdén jegyzett céggé vált. Historikus alapon összehasonlítva az LVMH-t és az S&P 500 indexet megállapíthatjuk, hogy a Covid–19 berobbanásával a részvény és az index értéke közel azonos, 35 százalék körüli értékcsökkenésen ment keresztül. Az esést követően a vizsgált elemek hasonlóan stabil növekedést mutattak az orosz–ukrán háború tavaly februári kitöréséig.

A háború és az egyéb geopolitikai faktorok következményeképpen beindult az infláció növekedése, amire a jegybankok kamatemelési ciklussal feleltek, amit mind az S&P, mind pedig az LVMH árfolyamgörbéje hasonlóképpen reagált le 2022 októberéig. A lényegi különbség ezután volt tapasztalható. Míg az S&P rendkívül szenzitív volt a piaci körülményekre, addig az LVMH abszolút rezilienciával kezelte ezt az időszakot. Árfolyamváltozás terén a korábbi 758-as értékről a következő hét hónapban új csúcsra tudott törni, míg az S&P azóta is próbál visszakúszni.

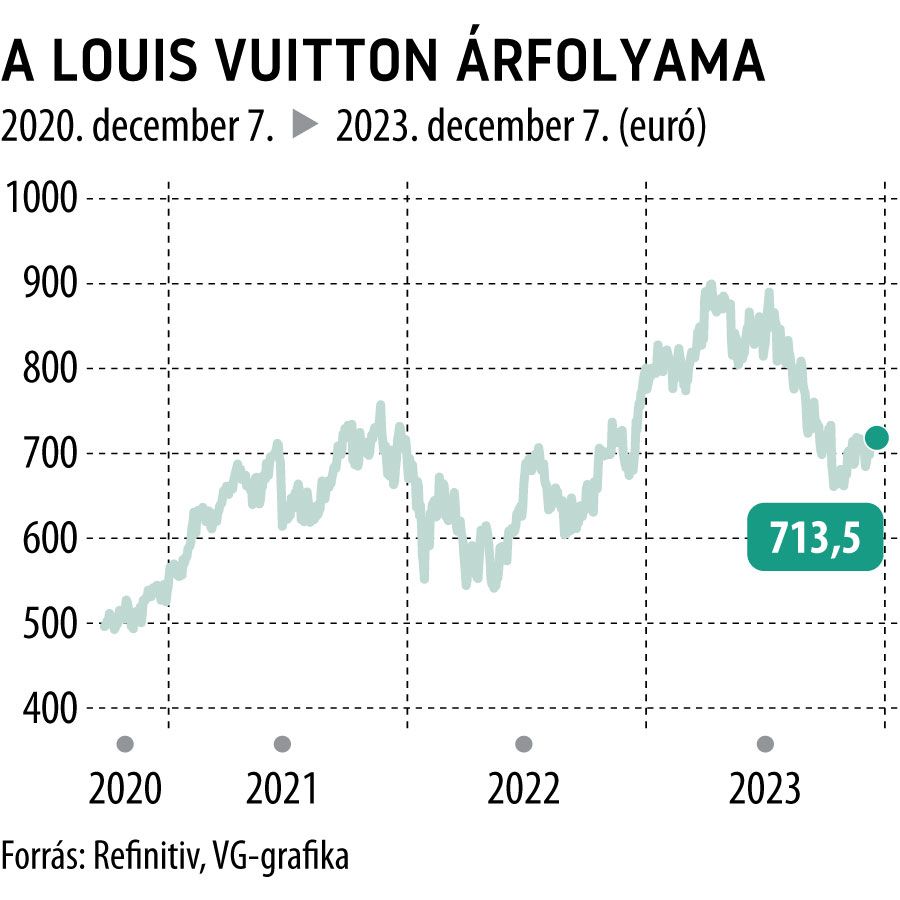

Ezt az időszakot a luxusszektor reneszánszaként is említhetjük. Azonban az októberi, harmadik negyedéves gyorsjelentésében a társaság a növekedés lassulásáról számolt be, alulteljesítve az elemzői várakozásokat. Az LVMH cégcsoporton belül a szeszes italokkal foglalkozó üzletágban tapasztalhattuk a legnagyobb csökkenést, ahol az előző negyedévhez képest 14 százalékkal esett vissza a bevétel. Mindent összevetve, a piaci körülmények és a gyengülő fundamentum befektetői bizalmatlanságot eredményeztek, ami egy 2023 novemberéig tartó eladási hullámban mutatkozott meg. Az ebben az időszakban tapasztalható 26 százalékos esést követően a részvényárfolyam novemberben stabilizálódni tudott a 680-700-as szinteken.

A Bloomberg által megkérdezett 36 elemzőből 28 vételre, 8 tartásra ajánlja a papírt. A piaci szakértők optimisták, mivel a jelenlegi árfolyamszintről közel 20 százalékos felértékelődést prognosztizálnak, az elemzői célárak összessége pedig eléri a 847-es szintet.

Meglátásom szerint az LVMH a jelenlegi árfolyamszintjén kifejezetten attraktív értékpapír lehet a befektetők számára. A potenciális árfolyamnyereség mellett a részvényesek 1,78 százalékos osztalékot is felvehetnek, illetve a javuló piaci környezet és a gazdaság élénkülése révén a cég a következő időszak egyik nyertese lehet.