Lakossági hitelek, pénzügyi tudatosság, reziliencia

2021 végén a kamatstop bevezetése egyértelművé tette, hogy a kormány szándéka a háztartások, a lakosság megvédése a magasabb kamatszint okozta nagyobb törlesztőrészletektől, mivel azokra így nem az aktuális, döntően Bubor (bankközi) kamatok vonatkoznak, hanem a 2021. október 27-i állapotnak megfelelő referenciakamatok.

A jelenlegi helyzetet érdemes lehet összevetni a 2014-ben elénk táruló képpel. A lakossági, elsősorban jelzáloghiteleknél az árfolyamkockázat fedezetlensége miatt a gyengébb forintárfolyam magasabb törlesztőrészleteket és hiteltartozást indukált. A 2014-ben eldöntött forintosítás révén az alapvetően hosszú kamatperiódusú devizahitelek forinthitelekké átváltása után rövidebb, jellemzően három hónapos kamatperiódusú hitelekké alakultak.

Ez pedig a későbbiekben sűrűbben változó kamatozású hitelt jelentett a hiteladósok számára. A kamatkockázat tehát megmaradt, és a csökkenő kamatkörnyezetben a lakosság még profitált is belőle, hiszen sokáig egyre alacsonyabb törlesztőrészletekkel szembesült. A jegybank az alacsony kamatkörnyezetben többször felhívta az adósok figyelmét, hogy az alacsony kamatkörnyezet a futamidő egészében nyilván nem marad fenn, ezért a fix kamatozású hitelek felé terelte őket. Ez meg is mutatkozik abban, hogy a lakosság 99 százalékban hosszabb, minimum 5 éves kamatperiódusú új hitelt vett fel. Ez dicséretes, és a lakosság pénzügyi tudatosságát is mutatja a jegybanki figyelemfelhívásra adott válaszként. Értelemszerűen megmaradt azonban a korábban említett régi hitelállomány rövid kamatperiódusa, azaz a kamatkockázat a régi hitelállományon jelentős. A bankok csak részben fordították figyelmüket erre, inkább az új hitel nyújtásában voltak érdekeltek. A lakosságnak pedig elenyésző része alakította át a változó kamatozású hitelét rögzítetté, vagy hosszabbította annak kamatperiódusát.

A lakosság sokkal szembeni ellenálló képességét vizsgálva megállapítható, hogy az emelkedő kamatkörnyezet egy jóval kedvezőbb helyzetben találta őket. Számos jobb makrogazdasági adat mellett például a lakosság megtakarításai jelentősen magasabbak, mint voltak 2014-ben. A háztartások 2021 végén átlagosan 2,04 millió forint bankbetéttel és készpénzzel rendelkeznek, ami majdnem 1 millió forinttal több, mint 7 évvel ezelőtt. A nettó pénzügyi vagyonuk pedig átlagosan 2,9 millió forintról 6,3 millió forintra emelkedett.

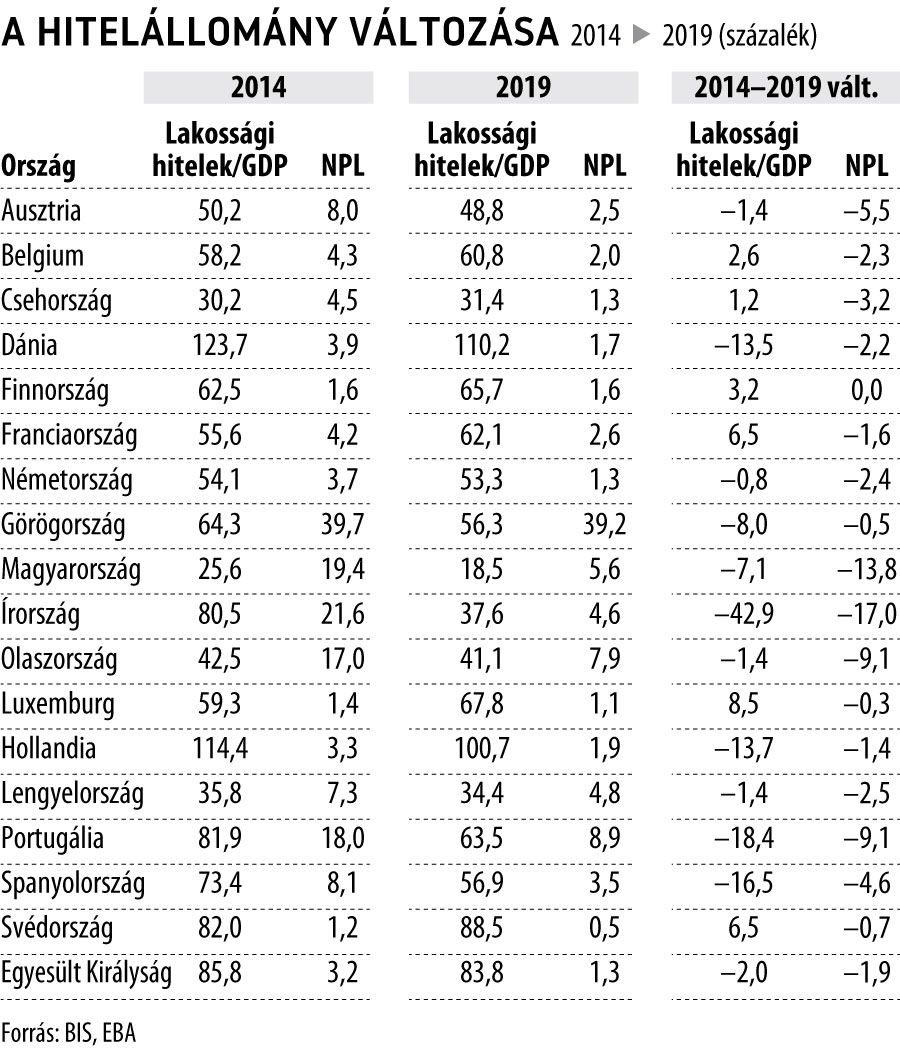

Ha a BIS (Bank for International Settlements) és az EBA (European Banking Authority) által közzétett, lakosságnak nyújtott hitelek/GDP és a nem teljesítő hitelek (NPL) országonkénti adatait elemezzük, akkor megállapítható, hogy Magyarországon csökkent második legnagyobb mértékben (19,4-ről 5,6 százalékra) 2014 és 2019 között a nem teljesítő hitelek aránya (NPL). Továbbá az is látszik, hogy a lakossági hitelek-GDP arány Magyarországon a 7. legnagyobb mértékben csökkent ebben az időszakban (a GDP 25,6 százalékáról 18,5 százalékra).

A lakosság sokkal szembeni ellenálló képessége a vizsgált időszakban tehát nőtt, amely folyamat a háztartások nettó pénzügyi vagyonának jelentős emelkedésével és a nem teljesítő lakossági hitelek arányának csökkenésével mutatható ki. Fontos kiemelni azonban két további vizsgálati megközelítést: az egyik az infláció, amelynek mértéke 2022 áprilisában már 9,5 százalékos volt. A magas inflációs környezetben a lakossági megtakarítások értéke erodálódik. A sokkal szembeni ellenálló képesség tehát nemcsak abban mutatkozik meg, hogy a lakosság mennyire képes a kamatstop után a hiteleinek kifizetésére, hanem abban is, hogy miképpen alakul a megtakarításainak reálértéke. A másik aspektusa az, hogy a fenti elemzési értékek átlagok, így fontos a jövedelemegyenlőtlenségek vizsgálata az egyes háztartások (típusok) szintjén is.