A jegybank költségeivel szemben a nemzetgazdaság haszna áll

Egyrészt a magánszektornak juttatott jegybanki források, valamint az állampapírpiaci program révén 11 ezer milliárd forint került a gazdaság vérkeringésébe a válság idején, ami 2020–2024 között 10 százalékponttal növeli a hazai GDP-t. Másrészt a jegybanki válságkezelés az állami költségvetést is nagyban tehermentesítette. Harmadrészt a gazdaságba pumpált likviditás továbbra is ott forog a gazdaság vérkeringésében, olcsó és stabil forrásaival biztos finanszírozási hátteret nyújtva. Végül azt is ki kell emelni, hogy a megbomlott egyensúlyok közepette a jegybank monetáris szigorítása nemcsak az infláció elleni küzdelemben játszott fontos szerepet, de egyben a piaci egyensúly helyreállításában és fenntartásában is nélkülözhetetlen volt: a magas kamatszint ugyanis védőpajzsot is jelentett a gazdaságnak arra az időre, amíg az energiaárak korrekciója és a gazdaság alkalmazkodása nyomán a külső és belső egyensúly tartósan kedvezőbbé vált.

A negatív jegybanki eredmény általános jelenség, emellett a nemzetközi tapasztalatok vizsgálatából az is jól látszik, hogy a negatív jegybanki saját tőke önmagában nem jelent korlátot a monetáris politika vitelében. A Magyar Nemzeti Bank is úgy látja, hogy hatékony működéséhez a következő években nincs szüksége tőkefeltöltésre, negatív saját tőkéjét a későbbi években várható pozitív eredményével képes lesz ellentételezni. Ezzel összhangban átadtuk a kormányzat részére a tőkefeltöltési szabályok változtatására vonatkozó javaslatainkat, amelyek tartalmilag megegyeznek a tavalyi évben átadott javaslatokkal.

Sikeres hitelalapú válságkezelés, jelentős növekedési és kínálatnövelő hatás

A világ jegybankjaihoz hasonlóan a koronavírus-járvány negatív hatásainak leküzdése a Magyar Nemzeti Banknál is rendkívüli lépéseket igényelt – amelyek sikerét jól mutatja, hogy a jegybanki célzott programok összesen 10 százalékponttal növelik a GDP szintjét 2020–2024 között. A koronavírus-járvány negatív gazdasági hatásainak tompítása érdekében – más országok nemzeti bankjaihoz hasonlóan – az MNB is segítette a válságkezelést: több mint 11 ezermilliárd forint finanszírozást nyújtva a kritikus időszakban, nagyban támogatva a gazdaság gyors kilábalását. Közvetlenül került a gazdaságba a magánszektor hitelezését támogató 4800 milliárd forint, ami nagy részben beruházások finanszírozásán keresztül emelte a gazdasági növekedést, amit kiegészített, hogy közvetve, az állampapírpiacon és a költségvetésen keresztül került a gazdaság vérkeringésébe további 6800 milliárd forint, szintén hozzájárulva a gazdasági növekedéshez.

Az intézkedések ára a jegybanknál, az előnyei a gazdaság minden szereplőjénél jelentkeztek.

A jegybank mérlegének alakulásában tetten érhető a teljes gazdaság folyamatainak alakulása is – vagyis a kialakult veszteséget sem úgy érdemes értelmezni, mint egy vállalat veszteségét, hanem mint egy évszázadonként sem jelentkező válságegyüttes (Covid-energia-háború) és az arra adott válaszok leképeződését. Eszerint a jegybanki veszteség végső soron az az ár, amelyet a jegybank fizet a gazdaság stabilitásáért, miközben ennek hasznai a gazdaságban jelentkeznek. A jegybanki források eredményeként a magánszektor hitelállománya az egész EU-ban a legnagyobb mértékben növekedett. Továbbá a jegybank intézkedései a költségvetési politika számára könnyebben finanszírozhatóvá tették a kormányzati válságkezelést, ami hozzájárult a beruházások növekedéséhez, támogatta a munkahelyek megmaradását, valamint segítette a fogyasztás enyhébb szűkülését. A fentieknek köszönhetően sikerült a gazdaság működéséhez szükséges mértékű bankrendszeri likviditást biztosítani, amely hozzájárult az állampapírpiac stabilitásához, illetve elősegítette a monetáris transzmisszió erősödését.

A jegybanki válságkezelés az állami költségvetést is nagyban tehermentesítette

Az MNB intézkedései nagymértékben hozzájárultak ahhoz, hogy a magyar gazdaság az átmeneti sokk után gyorsan talpra állt. A jegybanki programok (pl. NHP, NHP Hajrá!, NKP, Zöld Otthon Program) nagy szerepet játszottak abban, hogy a vállalatok működőképesek maradtak, és termelékeny növekedést megalapozó beruházásokat hajtottak végre, valamint új munkahelyeket teremtettek vagy tartottak meg. Ezek révén a költségvetési politika képes volt élénkíteni a gazdaságot, valamint család- és munkaerőpiaci támogatásokkal enyhíteni a válság hatását. A jegybanki programok sikeresen stabilizálták a pénzügyi piaci hozamokat, enélkül a fiskális politika mozgástere nagymértékben beszűkült volna.

Az MNB programjai több csatornán keresztül is kedvezően hatottak az állami költségvetésre – két év alatt az ESA szerinti hiányt több mint 1500 milliárd forinttal csökkentette, míg az állam finanszírozását mintegy 6800 milliárd forinttal javította.

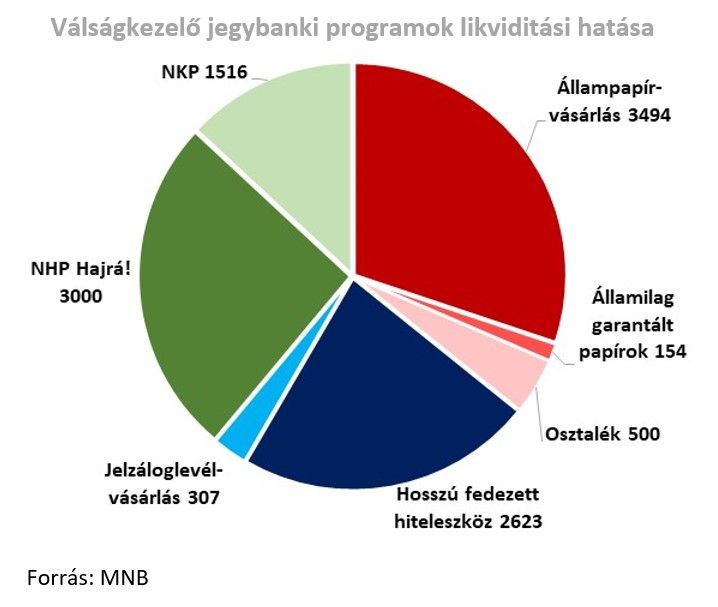

Az MNB gazdaságélénkítő programjai révén az állam adóbevétele összesen mintegy 1500 milliárd forinttal emelkedett a két év során, ami a beruházások adótartalmából, a munkahelyek adó- és járulékbevételeiből és a vállalatok adóbefizetéséből származott. A hiányra gyakorolt hatást emellett az is fokozta, hogy az MNB által keltett stabil kereslet alacsonyan tartotta az állampapírpiaci hozamokat, ami nélkül az állam csak sokkal magasabb költségek mellett lett volna képes finanszírozni magát – ráadásul az alacsony kamatszint hosszú távra is rögzült, még a jövőben is visszafogva az állam kamatkiadását. A monetáris transzmisszió hatékonyságának javítása, valamint a piaci stabilitás fenntartása érdekében az MNB az állampapír-vásárlási programon, az államilag garantált papírok vásárlásán és a fedezett hiteleszközén keresztül közel 6300 milliárd forintnyi forrást biztosított. Az MNB a legnehezebb finanszírozási időszakban ezenkívül nyereségéből 500 milliárd forint osztalékot fizetett az államnak, ami nemcsak az állampapír-kibocsátási igényt mérsékelte, hanem részben a költségvetési hiányt is.

Szigorú monetáris politikával időt nyertünk a gazdaság megbomlott egyensúlyának helyreállításához

A szokatlanul gyorsan és hirtelen megemelkedő infláció egész Európában válaszlépésekre késztette a jegybankokat. A korábbi időszakra jellemző mérsékelt infláció korszaka után világszerte hirtelen, és az előtte tapasztalt recesszióhoz képest váratlanul megugrottak az inflációs mutatók, ami markáns változást okozott a világgazdasági és pénzpiaci környezetben. Az infláció globális emelkedése mögött nagy részben az energia- és nyersanyagár-emelkedés állt, ami ráadásul a bizonytalanság erősödését hozta magával a hazai pénzpiacokon. Magyarország külső egyensúlya a régióban jellemzőnél nagyobb energiapiaci kitettség miatt a gázárak robbanásával párhuzamosan romlott. Az MNB a gazdaság sérülékenységének felerősödésére, illetve az infláció emelkedésére reagálva gyors és erőteljes monetáris politikai lépéseket tett. A kamatszint jelentős mértékű emelése ugyanakkor az MNB eredményére is erős hatást gyakorolt: a koronavírusválság-kezelő jegybanki programok miatt felduzzadt jegybankmérleg és a korábbinál magasabb kamatkiadás miatt az MNB eredménye veszteségbe fordult. Mint azt a fentiekben láthattuk, míg a hasznok nemzetgazdasági szinten jelentkeztek a gazdaság többi szektoránál, addig a válságkezelés és az infláció elleni küzdelem költsége a jegybanknál koncentrálódott, ahogy azt a cikksorozat első részében részletesen bemutattuk.

Az MNB lépései nélkül a nemzetgazdaságban jelentkező költségek megsokszorozódtak volna.

Egy alacsonyabb kamatszint azt jelentette volna, hogy az infláció csak magasabb szintről és csak jóval később kezdhetett volna csökkenni, aminek következményeként a reáljövedelem csökkenése még hatványozottabban jelentkezett volna a magánszektorban – azaz a lakosság és a vállalatok rendelkezésre álló jövedelmét még jobban erodálta volna az infláció. Alacsonyabb kereslet és vásárlóerő, illetve még jobban visszaeső beruházások mellett pedig a recesszió is mélyült volna hazánkban. Emellett alacsonyabb kamatszint és magasabb infláció megvalósulásával a lakosság a nem kamatozó és a kamatozó megtakarításain egyaránt jóval nagyobb veszteséget könyvelhetett volna el, számottevően csökkentve a háztartások pénzügyi vagyonát. A magasabb kamatszint a fentiek elkerülése mellett a forint árfolyamát is stabilizálta, ami nemcsak a dezinflációs folyamatok erősödéséhez járult hozzá, de a tavalyi jókora leértékelődés után indult euroizációs folyamatot is sikeresen megfékezte.

A jegybanknál jelentkező kamatkiadás a gazdaság széles körének növeli a bevételeit.

Fontos kiemelni, hogy a jegybank által a hitelintézeteknek fizetett kamat (ami 2022-ben mintegy 950 milliárd forinttal haladta meg a 2021-es szintet) a bankrendszer közvetítésével átgyűrűzik a gazdaságba. Egyrészt ebből a többletbevételből tudta kifizetni a bankrendszer a kormányzati intézkedések (extraprofitadó, megemelt tranzakciós illeték, kiterjesztett kamatstop) tetemes, mintegy 400-500 milliárd forintos többletköltségét, ami a költségvetés alacsonyabb hiányában és a magánszektor kisebb kamatkiadásában egyaránt lecsapódott. És ugyan a bankok a lakossági látraszóló betétekre jellemzően nem emelték meg kamataikat, de a lekötött, illetve vállalati betétekre a korábbinál magasabb kamatot fizetnek: 2022-ben a nem pénzügyi vállalatoknak fizetett kamatszintben nagyjából teljesen megjelent a jegybanki effektív kamat emelkedése, aminek hatására a vállalatok pénzügyi szektortól származó kamatbevétele közel 140 milliárd forinttal emelkedett az előző évhez képest, míg a háztartásoké közel 50 milliárd forinttal. A bankok révén a magasabb kamatszint tehát az állam és a magánszektor nagyobb jövedelmében is jelentkezik.

Nem csak magyar sajátosság a jegybanki eredmény csökkenése

A válságkezelés mérlegbővítő hatása és az infláció elleni harc jegybanki eredményt erősen csökkentő hatása az összes európai országot érinti. A fenntartható növekedés újbóli megalapozásának azonban ára van, amely a jegybankoknál jelentkezik. Az infláció emelkedése Európában mindenütt monetáris szigorítási ciklust indított el, amely a felduzzadt jegybanki mérlegek mellett a jegybanki eredmény számottevő csökkenésével jár. Ahogy a cikksorozatunk második részében bemutattuk, ennek eredményeként voltak országok, ahol a jegybank GDP-arányos vesztesége a hazai 0,6 százalékos érték többszörösét tette ki 2022-ben: Svédországban például a GDP 1,3 százaléka volt, Csehországban a GDP több mint 6 százaléka, míg Svájcban a GDP 17 százalékát is meghaladta.

Az MNB a későbbi években várható pozitív eredményével képes lesz ellentételezni negatív saját tőkéjét

A nemzetközi tapasztalatok vizsgálatából ugyanakkor az is jól látszik, hogy jegybankok tőkehelyzete nincs összefüggésben azzal, hogy mennyire képesek hatékonyan végrehajtani monetáris politikájukat. A negatív jegybanki saját tőke önmagában nem jelent korlátot a monetáris politika vitelében. Ez alapján a Magyar Nemzeti Bank úgy látja, hogy hatékony működéséhez a következő években nincs szüksége tőkefeltöltésre, negatív saját tőkéjét a későbbi években várható pozitív eredményével képes lesz ellentételezni. Ezzel összhangban a tőkefeltöltési szabályok változtatására vonatkozó javaslatainkat átadtuk a kormányzat részére, amelyek tartalmilag megegyeznek a tavalyi évben átadott javaslatokkal. (A szerzők a Magyar Nemzeti Bank munkatársai)