Adósságspirálhoz is vezethet a halasztott fizetés

A hiteltanácsadók és egyéb szakmai szervezetek azt követelik a brit kormány tagjaitól, hogy szabályozói eszközökkel avatkozzon be a „Vásárolj most, fizess később” (Buy now, pay later, BNPL) szolgáltatások piacán, miután ez a modell az online költések piacán már havi 1,7 milliárd angol fontos – a mostani árfolyamon nagyjából 780 milliárd forintnak megfelelő – forgalmat eredményezett – számolt be róla a The Guardian. A cikk emlékeztetett arra, hogy a BNPL piac volumene 2020 óta a négyszeresére nőtt, és idén újabb – várhatóan 30 milliárd fontos – rekordot érhet el.

A lap által megszólaltatott szakértők szerint különösen aggasztó, hogy egyre több brit háztartás nyúl rutinszerűen a halasztott fizetés eszközéhez, nem számolva azzal, hogy ha esetlegesen késedelembe esik, jelentős többletköltséggel – illetve követeléskezelők bevonásával – kell számolnia. Morgan Wild, a Citizens Advice nevű cég tanácsadója például arról számolt be, hogy az elmúlt időszakban háromszorosára nőtt azoknak az adósságcsapdába került ügyfeleknek a száma, akik szorult helyzetükben hozzájuk fordultak sürgős segítségért. Éppen ezért aggasztó a szakértő szerint, hogy a brit kormány még mindig nem foglalkozott érdemben ezzel a problémával, miközben már bő egy éve ígéretet tettek rá, hogy sürgős jelleggel napirendre veszik a piac szabályozásának a témáját.

A szolgáltatók szerint kevesen késnek a fizetéssel

A nagyobb BNPL szolgáltatók szerint a halasztott fizetések népszerűek a fogyasztók körében. A brit piacon is aktív Klarna szóvivője például felhívta a figyelmet arra, hogy számos biztosítékkal védik a fogyasztókat, és biztosítják, hogy képesek legyenek törleszteni, ideértve minden egyes tranzakció alapos jogosultsági ellenőrzését, valamint a szolgáltatások korlátozását fizetéskimaradás esetén az adósság emelkedésének megállítása érdekében. A Klarna képviselője azt is elmondta, hogy az ügyletek mindössze 0,6 százalékánál volt szükség követeléskezelők bevonására, akiknek ráadásul nem is volt szabad kamatot felszámítaniuk. A cég azt is hozzátette, hogy támogatja az ágazat szabályozását.

Dr. Jane Brown, a Newcastle University Business School marketingoktatója – aki a BNPL termékek használatát kutatja –, azt mondta, hogy sok fogyasztó elégedett a termékekkel, amelyek rugalmas megoldásokat kínálnak pénzügyeik kezelésében. Arra azonban figyelmeztetett, hogy a fogyasztók könnyen alábecsülhetik, mennyit költenek. Ez különösen akkor lehet veszélyes, ha az adott háztartásnak egyéb, banki tartozása – például hitelkártyája, folyószámlahitele vagy jelzálogkölcsöne – is van.

Mi a „Vásárolj most, fizess később” szolgáltatás lényege?

A ma már több mint 30 országban elérhető BNPL szolgáltatás lényege, hogy a fogyasztók a vásárlásaikat három-négy kamatmentes részletre oszthatják, így még azelőtt megkapják a terméket, hogy a teljes összeget kifizetnék. A részletfizetés általában havonta, vagy kéthetente történik, és a vásárló számára nem jár extra költséggel. Ez, az utóbbi években gyorsan terjedő modell nyilvánvaló előnyöket biztosít a vásárlóknak: amellett, hogy anélkül tudnak nagyobb értékű árucikkeket is vásárolni, hogy többletköltségekbe vernék magukat, az online vásárlásoknál anélkül is ki tudják próbálni a terméket, hogy a teljes vételárát előre kifizetnék. A tranzakciót pedig nem előzi meg átfogó hitelbírálat.

A BNPL szolgáltatás már korábban is létezett, az utóbbi években a digitalizáció segítségével kínál innovatív megközelítést a termékek és szolgáltatások kifizetésére. Az újítás lényege, hogy a vásárlás folyamatában – új szolgáltatók beépülésével – azonnal elérhetővé válik a kamatmentes halasztott, vagy részletfizetési lehetőség. A szolgáltatás elsősorban olyanok számára lehet érdekes, akik nem rendelkeznek hitelkártyával, vagy más fedezetlen hiteltermékkel – állapították meg a témában készült elemzésükben a Deloitte szakértői.

Maga a BNPL fogadtatása ellentmondásos: pénzügyi elemzők és a szabályozó hatóságok egyetértenek abban, hogy a szolgáltatás a felelőtlen költekezést támogatja, ezáltal pedig képes elősegíteni a túlfogyasztás, az eladósodás veszélyeit. A BNPL, mint jelenség egyre nagyobb hullámokat vet a pénzügyi világban, amely főként azért aggasztó a késedelmes hitelek tekintetében, mert ez az ügyfeleket akár arra is ösztönözheti, hogy a meglévő hitelkártyájukat a szolgáltatáshoz kapcsolják, ezzel túlköltekezést eredményezve. Ez pedig akár egy olyan adósságspirált is eredményezhet, amely egy gazdasági válság és tartós infláció idején semmi jóval nem kecsegtet

– mondta Csonka Barbara, a Deloitte Magyarország technológiai tanácsadás üzletágának tanácsadója.

A fiataloknak kifejezetten csábító a BNPL-vásárlás

A Deloitte elemzése szerint működését tekintve három alapvető és egymással szorosan összefüggő trend vezetett a BNPL megjelenéséhez és rohamos növekedéséhez: az e-kereskedelem növekedése, a hitelkártyák visszaszorulása és a magas ügyfélszerzési költségek. A globális kiskereskedelmi forgalomnak ma csupán 14 százaléka zajlik online, míg a fennmaradó 86 százalék még mindig offline keretek között valósul meg, ugyanakkor az e-kereskedelem a jövő helyszíne, ahol a fogyasztók egyre több vásárlást bonyolítanak.

Fontos még, hogy a pénzköltési szokások is eltérnek egymástól generációként: az Y és Z generáció együttesen számítanak az e-kereskedelem haladó felhasználóinak, több mint 70 százalékuk az online vásárlás kényelmét, rugalmasságát és választékát részesíti előnyben.

Ezt még inkább erősítette a pandémia okozta bezártság.

A BNPL szolgáltatással szemben – írja az elemzés – a hitelkártya már kevésbé csábító opció. Igényléséhez egy sor hosszú és szigorú listának kell megfelelni, szemben a BNPL-lel, ahol a hitelbírálat pillanatok alatt megtörténik, ráadásul rejtett költségektől is mentes a szolgáltatás. Ezek alapján nem meglepő, hogy a BNPL főként az X és Y generáció körében elterjedt fizetési eszköz, ezek a generációk – általánosságban megtakarítások, stabil munkahely híján – nagy valószínűséggel nem is lehetnének jogosultak a hagyományos értelemben vett hiteltermékek igénylésére, használatára.

Mi a helyzet Magyarországon?

Magyarországon jelenleg négy BNPL-szolgáltató működik: az InstaCash, az IzzyPay, a PastPay és a Klarna. Utóbbi 2023 őszén lépett be a hazai piacra, miután a két évvel korábban intenzív terjeszkedésbe kezdett a kelet-európai régióban. Október óta tehát – ahogy arról a Fintechzone is beszámolt – a magyar fogyasztók is igénybe vehetik a Klarna „Fizetés 3 részletben” szolgáltatását a cég kiskereskedelmi partnereinél online, valamint a Klarna alkalmazáson keresztül. A vásárlók három kamatmentes részletben egyenlíthetik ki a vételárat. Az első részletet közvetlenül a vásárlás pillanatában fizetik meg, a fennmaradó összeget pedig 30 napos intervallumokban.

A Klarna tavaly nyáron készített kutatása szerint a magyar fogyasztók számára vonzó lehet ez a fizetési megoldás: a kutatásban résztvevők 79 százaléka azt nyilatkozta, hogy előnyben részesítené azokat az online kereskedőket, akik lehetővé teszik számukra, hogy a terméket még fizetés előtt megtekinthessék, kipróbálhassák. Továbbá, a válaszadók 59 százaléka úgy érezte, hogy nagyobb biztonságban van, ha az online áruház lehetőséget biztosít fizetésre a termék átvételét követően. Figyelemre méltó, hogy bár Magyarországon a BNPL típusú szolgáltatások viszonylag újnak számítanak, a válaszadók 48 százaléka azt állította, hogy drágább termékek vásárlása esetén előnyben részesítenék a költségek megosztását a BNPL lehetőségének köszönhetően.

Nincs drámai növekedés a folyószámlahiteleknél

Bár a hazai BNPL-piacról egyelőre nincsenek pontos forgalmi adatok, a szolgáltatásnak leginkább alternatívát jelentő folyószámlahiteleknél – amelyekbe a hitelkártya-követelések is beletartoznak – egyáltalán nem látható drámai növekedés. A Magyar Nemzeti Bank (MNB) adatai szerint a folyószámlahitelek állománya nem egészen 255 milliárd forintot tett ki 2023 decemberében, ami igen visszafogott, nagyjából 2 százalékos növekedést tükrözött az egy évvel korábbihoz képest.

A hitelkártya-követelések állománya valamivel gyorsabb ütemben, 5 százalékkal emelkedett tavaly, de még így sem érte el a 150 milliárd forintot.

Az MNB adataiból emellett az is látszik, hogy a hitelkártya-birtokosok egyre okosabban menedzselik a tartozásukat, miután a fennálló követelések nagyjából felét nem kamatozóként tartották nyilván, tehát még belül voltak a rendszerint 45 napos kamatmentes időszakon.

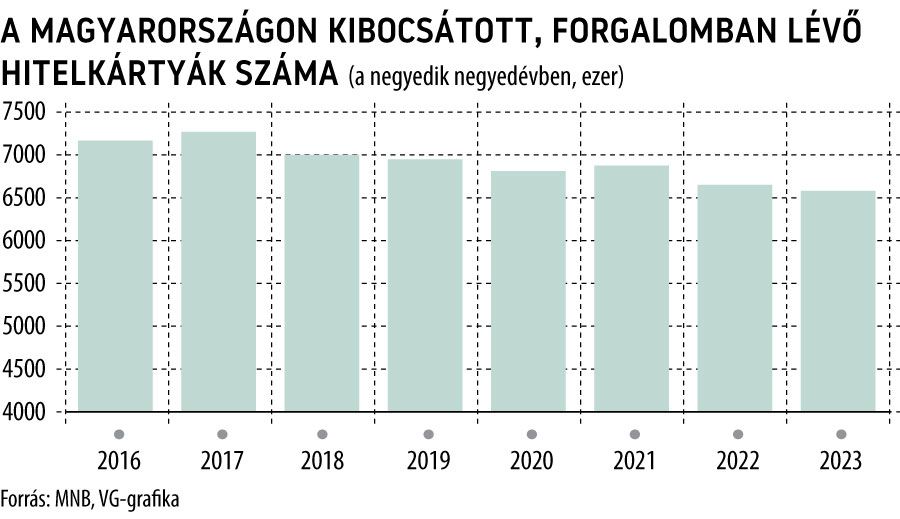

A hitelkártyák iránt egyébként az utóbbi években nem túlságosan erős a kereslet Magyarországon: a múlt év utolsó negyedében már csak valamivel több mint 1,1 millió volt belőlük forgalomban, miközben 2017 végén még több mint 1,4 millió.