Csillapodni látszik a hurráoptimizmus a részvénypiacokon

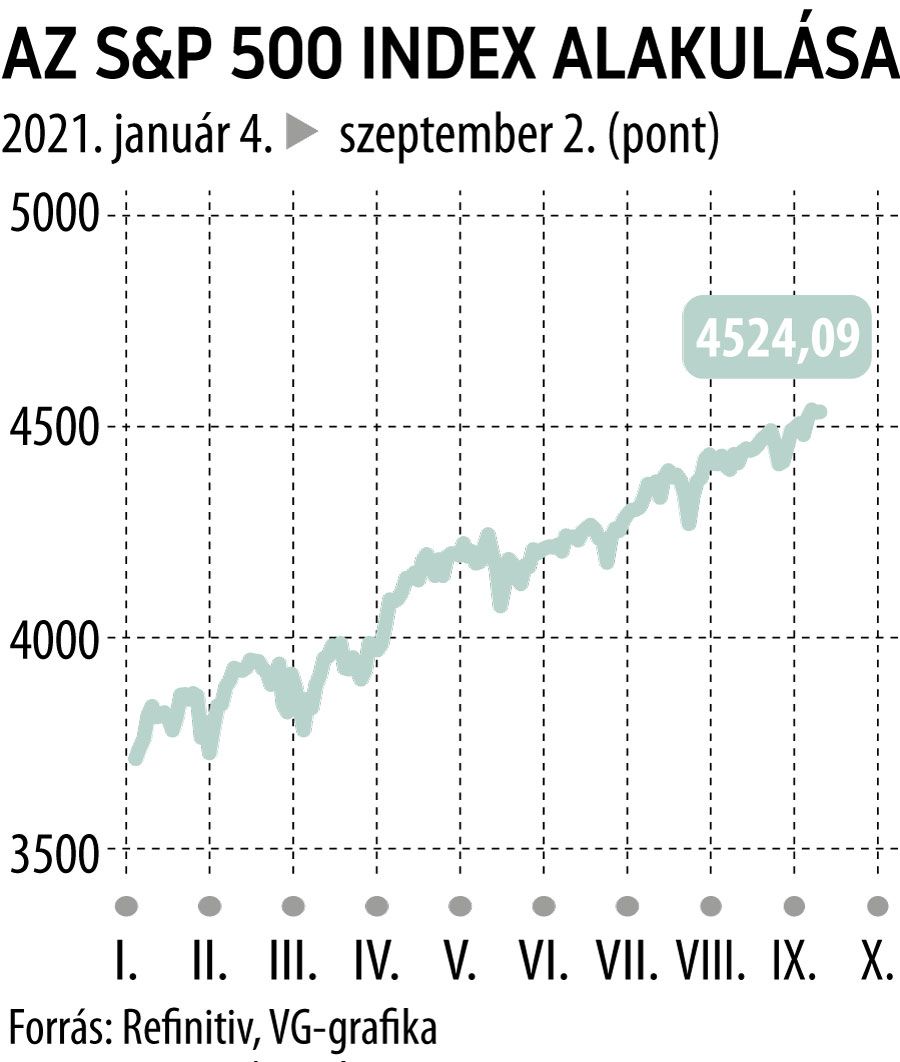

Továbbra is úgy tűnik a befektetők „minél rosszabb, annál jobb” gondolkodása emeli az amerikai részvénypiaci árfolyamokat. A vezető tőzsdemutató több mint kétszeresére emelkedett a járvány 2020. márciusi kitörése óta, bár a közelmúltban az emelkedést korlátozták azok a félelmek, amelyek szerint a Fed a vártnál hamarabb elkezdheti szűkíteni hatalmas ösztönző programját. Az index idén eddig mintegy 19 százalékot emelkedett.

Jerome Powell legutóbbi Jackson Hole-i beszédében részletesen beszámolt arról, hogy miért tartja ideiglenesnek az infláció megugrását, de nem adott jelzést, hogy a jegybank mikor kívánja csökkenteni eszközvásárlásait azon túl, hogy szerinte ez bekövetkezhet még idén. Ennek mentén a befektetők félelmeiket hátrahagyva bocsátkoznak újabb vásárlásokba, újabb csúcsokra tolva a vezető amerikai részvényindex jegyzését.

A legutóbbi csillogó negyedéves eredmények is tovább fűtik a tőzsdei emelkedést.

A Wells Fargo várakozásai szerint például a tőzsdemutató 2021 végére 28 százalékot emelkedik majd éves bázison, ami 4825 pontos értéket ad.

A bank szerint az elmúlt 31 esztendőben 9 alkalommal lehetett azt megfigyelni, hogy az év első nyolc hónapja alatt átlagosan 10 százalékot emelkedő index még átlagosan 8 százalékot volt képes rátenni az év utolsó négy hónapjában. Az utolsó 10 évben pedig a statisztikák szerint az augusztus és a szeptember volt a leggyengébb hónap. Az indoklásban az is szerepel, hogy a vállalatok részvényenkénti eredményének növekedési üteme, amely eddig 21 százalékot ért el, csillapodni látszik. A Wells Fargo szerint, ha és amikor a Fed kiejti a T betűs szót – T mint tapering –, akkor a piac megkezdheti a lépéseket hátrafelé.

A közelmúltban a UBS is megemelte az S&P 500 év végi értékére vonatkozó előrejelzését 4500-ról 4600 pontra, első 2022-es előrejelzéseként pedig 5000 pontot jelölt meg.

Ők szintén arra hivatkoztak, hogy a szűkítéssel szembeni momentum, illetve a gazdasági helyreállás iránti bizalom továbbra is fennmarad. A jelentős eredményemelkedés mellett azt is megjegyezték, hogy az árbevétel-növekedéssel szemben az infláció eltörpül, illetve a bank véleménye szerint a kínálati láncok helyreállásával a vállalatokra nehezedő költségnyomás is enyhül majd. Ezenkívül a fogyasztók mérlege évtizedek óta a legerősebb a lakossági megtakarítások elmúlt évben történt jelentős növekedése miatt, a kiskereskedők pedig továbbra is feltöltik készleteiket, hogy lépést tartsanak a kereslettel. A bank azt várja, hogy a gazdasági helyreállás kiszélesedésével a gazdasági ciklusokkal együtt mozgó szektorok vállalatai, mint a bank- és az energiaszektor, átveszik a vezetést a parketten.

A szinte már lezárult jelentési szezonban a Factset adatai szerint az EPS-növekedés éves bázison 89,3 százalékos szintet mutat. Az elemzői várakozásokat a jelentések 87 százaléka verte még jobb számokkal, mind az eredmény, mind az árbevétel esetében.

Rövidebb távon természetesen az S&P 500-at mozgató folyamatok közül a ma megjelenő munkaerőpiaci adatok is meghatározók. Attól függően, hogy alul- vagy felülteljesítik a várakozásokat, gyengíthetik vagy erősíthetik aszerint, mennyire van közel a monetáris szűkítés beindítása, vagy inkább az arról szóló egyértelmű döntés bejelentése.

A szűkítés azonban nem az egyetlen tényező, amely izgalomra adhat okot a részvénypiacok befektetőinek körében. Közeledik az extra 300 dolláros járványidőszaki munkanélküli támogatás vége is, ami nyilvánvalóan serkentette a lakossági fogyasztást, ugyanakkor a vállalati eredmények emelkedésének végét is közelebb hozhatja. Emellett pedig az újabb 3,5 ezermilliárdos költségvetés-módosítási csomag a családok támogatása és a klímaváltozással szembeni küzdelem érdekében, adóemeléseket hozhat. Szintén ott van még a napirenden a megoldatlan költségvetési adósságplafon kérdése is.

A csillagok eddigi kedvező állása után – mint a járványidőszak támogatásai, az újraindulás, az oltási kampányok – mindaz, ami a piac számára támogató volt, úgy tűnik, kezd megfogyatkozni.

Ezek eredőjeként az S&P 500 piacán a spekulatív – vagyis nem fedezeti célokat szolgáló – határidős nettó pozíciók alakulása nem mutat különösebb elköteleződést egyik irányba sem. Az Investing.com adatai szerint augusztus 27-én az egyenleg long irányba mutatott 149 ezer kontraktussal. Ez igencsak elmarad a 2018-as 286,2 ezer darabos csúcstól, de még a legutóbbi maximum 75,6 ezer darabos értékétől is. A negatív csúcs 2015 júniusa óta 303 ezer darab volt 2020 június közepén. Az irányváltás nyomai itt tehát még nem kivehetők.