Érdemes figyelni a tőzsde közepes szereplőire!

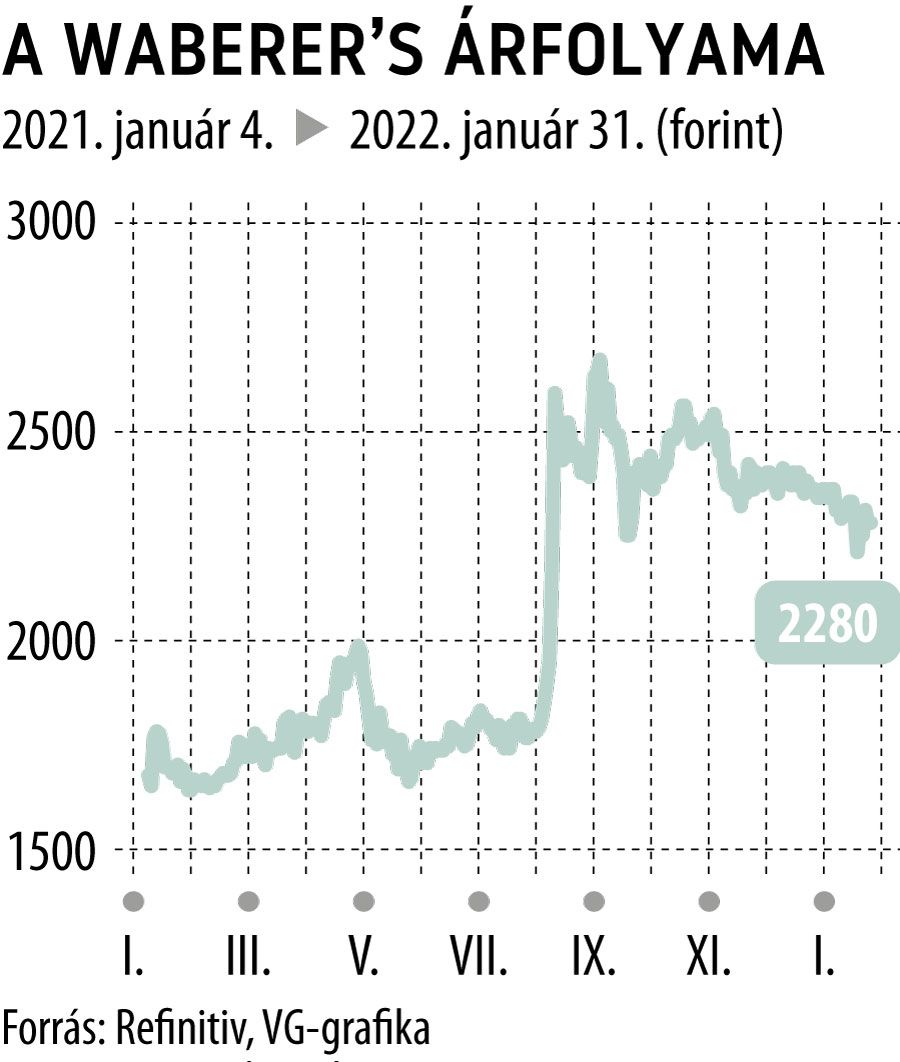

Jelentősen, 37 százalékkal emelkedett az egyik legnagyobb közepes cég, a Waberer’s részvényeinek ára, de kimagasló volt a kisebb papírok közé tartozó, és az Xtend kategóriában forgó Gloster csaknem 200 százalékos ralija is. Ugyanakkor az Unicum gyártójának részvényét a stabilitás jellemzi, a Zwack 0,59 százalékos visszaesése szinte egyedülálló ebben a méretosztályban.

A midcapek mögött álló cégek többsége ambiciózus növekedési stratégia szerint működik, a nemzetközi piacra lépés küszöbén állnak, vagy már jelen is vannak külföldi piacokon ( Gloster – már a német autóipar beszállítója), az AutoWallis – amellett, hogy megtriplázta eladásait 2021ben –, számtalan környező országban van jelen, és további akvizíciók, illetve autómárkák forgalmazásának megkezdése várható – erre utalt Ormosy Gábor, a társaság vezérigazgatója a VG Podcastnak adott korábbi interjújában. De a sor itt nem áll meg, ugyanis a Duna House decemberben jelentette be eddigi legnagyobb akvizícióját, az olasz Hgroup megvásárlását, és folyamatosan nézik a cseh piaci növekedési lehetőségeket is. A Waberer’s már most is regionális vezető cég, és balkáni megjelenéséről akár heteken belül is érkezhetnek hírek.

A befektetők számára elvben kedvező növekedési stratégiák ellenére sem kapkodnak a magyar magánbefektetők a közepes kapitalizációjú cégek részvényeiért. Ennek döntően a papírokban lévő alacsony likviditás az oka

– hangsúlyozta a VG-nek az Erste Befektetési zrt. Stratégája. A midcapek közkézhányada sem túl nagy, a részvényekben alacsony forgalom realizálódik, így igazán nagy portfóliot ezekből a cégekből képtelenség építeni – részletezi a helyzetet Miró József. Hozzátette, a likviditási csapda miatt még az is előfordulhat, hogy – ellentétben akár a magyar blue chipekkel – egy vaskosabb pakettet több részleteben sikerül értékesíteni, ami nemcsak több munkát okoz a brókereknek, hanem árfolyamkockázatot is hordoz. Összességében tehát Miró József szerint a BÉT közepes szereplőivel nehézkesebb kereskedni, így az alapkezelők sokszor kisebb pozíciókat vásárolnak, mert nem csak az árazásokat, hanem az aktuális aktuális vevők, eladók mennyiségét is figyelembe kell venni.

A cégek vezetése igyekszik növelni a likviditást, és vannak sikeres lépések is – hangsúlyozza a stratéga. A Gloster, és az AutoWallis jelentős részvénykibocsátásokon van túl, az Alteo akvizícióit sokszor kísérte új részvények piacra dobása, a társaság immár a prémium kategóriában forog.

Látni kell, hogy

a nagy tőzsdei forgalmat önmagában az is gátolja, hogy az egyik legnagyobb midcap, a Waberer’s közkézhányada 30 százalék körüli, 106 millió eurós piaci kapitalizáció kellett, míg például a Gloster esetén 18 százaléknyi tulajdonrész forog a parketten, és kapitalizációja a Waberer’s fele környékén keresendő.

Miró József szerint a Waberer’s részvényekben jelentős felértékelődési potenciál van, ugyanis a társaság üzleti modellje kiszámíthatóbb, a járvány végével a fuvarozói piac, a rendelésállomány növekedhet, és a logisztikai láncok problémái is megszűnnek. Emellett a nehéz helyzetnek piactisztító hatása is van, ami szintén a sárga-kék kamionos cég malmára hajtja a vizet. Több lábon áll a társaság, a biztosító jól teljesít, és a nemzetközi szállítmányozás is pozitívba fordulhat idén – véli az Erste szakembere.

Ugyanakkor lemaradó lehet a Zwack. A szeszipari cég kedvező gyorsjelentést publikált, eredménye csaknem megduplázódott, de új Unicum-variációk piacra dobásán kívül a menedzsment nem fogalmazott meg stratégiát.

Akár nemzetközi befektetők is megjelenhetnek a közepes cégek piacán, ugyanis Miró szerint a mostani magas globális árazások mellett érzékelni lehet, hogy a kisebb alapkezelők a feltörekvő piacok alulértékelt cégeiből kezdtek vásárolni, itt vadásszák a hozamot.