Ezekbe érdemes befektetni a kamatemelés után

Egyre inkább tisztul a kép a legtöbb jegybank esetében, hogy a mostani inflációs nyomást nem lehet csupán kivárással legyőzni, hanem szükség lesz valódi szigorító lépésekre. A kelet-közép-európai országoknál – így Magyarországnál is – ez a folyamat már több mint fél éve zajlik, de egyre nagyobb az esély, hogy hamarosan a fejlett országok döntéshozói is kamatemeléseket hajtanak végre.

Korábbi közgazdasági normák alapján a monetáris szigorítás nem feltétlenül kedvez a részvénypiacoknak. Kérdés, hogy a várhatóan emelkedő hozamkörnyezetben milyen befektetésekre érdemes fókuszálni, ha szeretnénk továbblépni annál, minthogy a bankban tartott pénzünkre nullánál nagyobb lesz a látra szóló kamat.

Több instrumentum tartásával közvetlenül a kamatok emelkedéséből érhetünk el pozitív hozamot. Első körben említhetjük a változó kamatozású kötvényeket, melyeknek az elmúlt időszakban nem sok sikere volt, hiszen tartósan alacsony hozamok mellett kevésbé vonzók. Ugyanakkor ha elindulnak a kamatemelések, és egyelőre nem láthatjuk, hogy ennek a vége mikor és milyen kamatszinten jöhet el, akkor a változó kamatozás jó döntésnek tűnik.

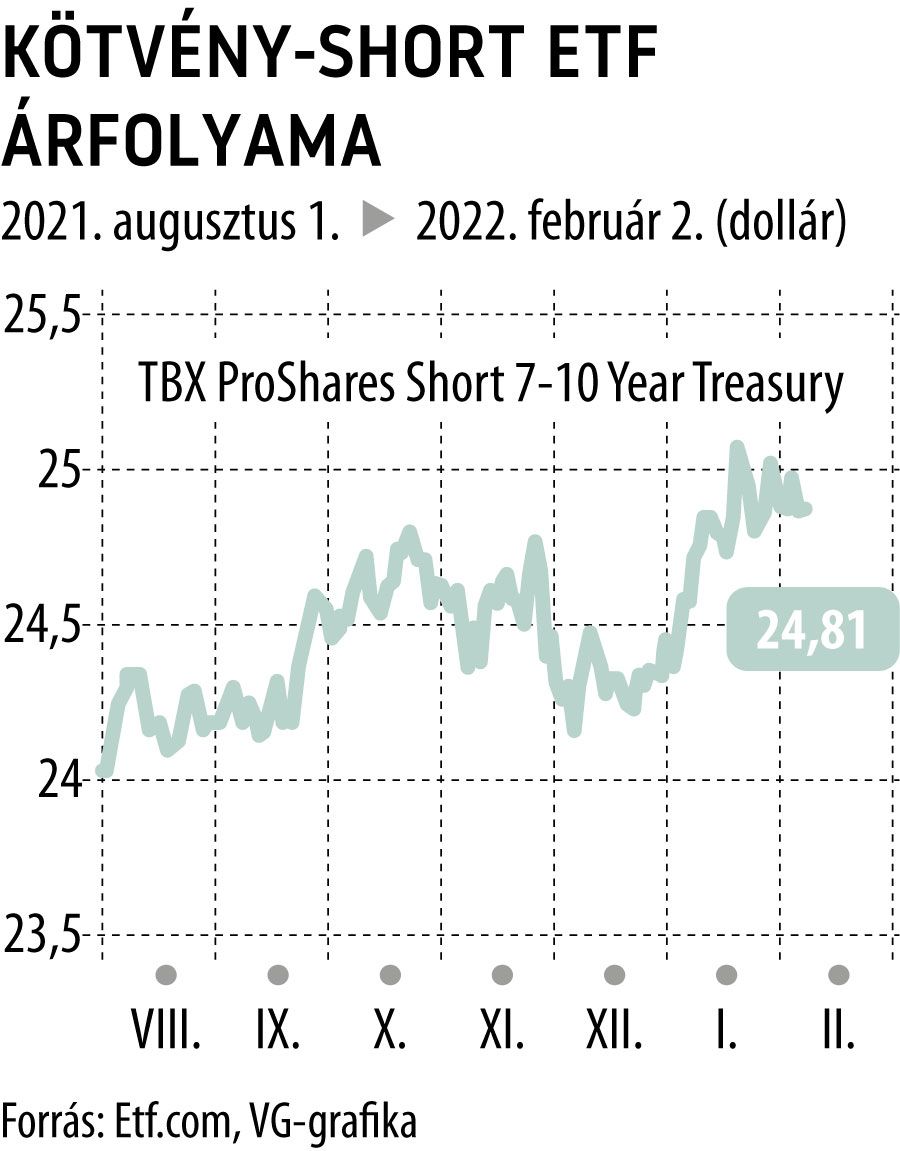

Valamivel magasabb a kockázata a hosszú lejáratú, fix kamatozású kötvények shortolásának. Itt a fordított korreláció hozhat eredményt a befektetőnek, hogy a hozamok emelkedésével a kötvények árfolyama csökken.

Erre lehet módot találni határidős tőzsdei pozíciók segítségével, ám ezek általában elég magas minimum-kötésegységgel, vagyis nagyobb tőkebefektetés mellett működhetnek csak.

Ugyanakkor számos ETF található, főleg az Egyesült Államok piacain, melyek ezen lehetőség kihasználását biztosítják. Ilyen például a „TBX ProShares Short 7-10 Year Treasury”, amely tőkeáttétel nélkül biztosítja a kötvényeladási pozíciókat, miközben a „PST UltraShort Barclays 7-10 Year Treasury” ugyanezt kétszeres tőkeáttéttel teszi, vagyis értelemszerűen magasabb kockázat mellett.

Másodsorban a hozamok növekedésénél olyan termékeket is górcső alá vehetünk, amelyek nem közvetlenül a kamatemelésekből tudnak nyereséget realizálni, hanem olyan vállalatokon keresztül, amelyeknek ez a piaci környezet kedvező. Az egyik legfontosabb ilyen a bankszektor, hiszen a kereskedelmi bankok legfontosabb eszköze a profit eléréséhez az a kamatmarzs, amit a hitelkihelyezés és a tőkelekötések után fizetett kamatok közé tehet. Ez pedig a kamatok emelkedésével akár jelentősen is növekedhet. A bankszektor mellett a biztosítási ágazat is extraprofitot érhet el a hozamkörnyezet emelkedésével, hiszen ezek a cégek általában jelentős tőkefelhalmozók, vagyis a kamatok növekedésével az alacsony kockázattal forgatható állományaik után látványos profit jelentkezhet a számláikon.

De léteznek ETF-ek, melyek a teljes szektor mozgását próbálják lekövetni úgy, hogy egy jól diverzifikált portfóliót raknak össze az adott szektor vállalataiból. Ilyen például az „SPDR S&P Insurance ETF”, a biztosítói szektorra, valamint a „Financial Select Sector SPDR ETF”, a bankszektor lefedésére.

Végül, de nem utolsósorban, az egyik legfontosabb befektetési eszköz lehet világszerte olyan környezetben, ahol a kamatok emelkedését a magas infláció váltja ki, az maga az inflációkövető állampapír. Ez a Magyarországon sokak által jól ismert PMÁP (Prémium Magyar Állampapír), de ilyen típusú állampapír az Egyesült Államokban is létezik, ahol a TIPS (Treasury Inflation-Protected Securities) névre keresztelt kötvények ugyanezt a funkciót látják el.

A kamatok emelkedése tehát számos lehetőséget biztosít a befektetők számára, hogy az esetleges általános részvénypiaci visszaesés mellett is megfelelő hozamot érhessenek el befektetéseiken. Azt azonban itt sem szabad elfelejteni, hogy a piac a várakozásokat már előre árazza, vagyis az a kamatemelés, amit már biztosra vesznek az elemzők, nem feltétlen hoz változást a hozamokban sem.