Beszáll az OXO a Glosterbe

300 millió forinttal megemeli az OXO Technologies Holding a Gloster Nyrt. tőkéjét

– áll az OXO közleményében. A Gloster a jegyzési árat a döntés időpontjában érvényes 180 napos forgalommal súlyozott átlagárban, azaz 952 forint részvényenkénti árban határozta meg. Oszkó Péter, az OXO vezetője a közleményben hangsúlyozza, a Gloster egy dinamikusan fejlődő hazai cég, ezt az is bizonyítja, hogy mind az árbevétele, mind pedig az EBITDA-ja meghaladta az elemzői várakozásokat a múlt évben. Előbbi 217 százalékos éves növekedés után 5 milliárd fölé nőtt, utóbbi pedig csaknem 220 százalékos ugrás után 790 millió forintot tett ki.

A lépés beleillik az OXO azon elképzelésébe, hogy nagy növekedési képességekkel rendelkező cégekből épít portfóliót, valamint minél inkább elősegíti a portfólió cégeinek nyilvános működését és piaci bevezetését.

A Gloster egyidejűleg nemcsak az OXO, hanem más magánbefektetők előzetes kötelezettséget vállaló nyilatkozatát fogadta el, új részvények kibocsátásával emeli meg a társaság alaptőkéjét – áll az infokommunikációs cég közleményében.

A tőkeemelés teljes összege csaknem 355 millió forint, melyből intézményi befektetőként az OXO Technologies Holding közel 300 millióval, hazai magánbefektetők pedig további közel 55 millióval emelik meg a cég tőkéjét.

Emlékeztetnek arra, hogy a mostanival együtt összesen 2 milliárd 45 millió forint tőkét vontak be kétéves tőzsdei jelenlétük alatt.

A Gloster igazgatóságának elnöke a VG-nek azt mondta,

kifejezett céljuk a közkézhányad növelése, ami ezzel a lépéssel az eddigi 18,6 százalékról, 20,3-re nő. Ugyanakkor Szekeres Viktor szerint itt nem állnak meg, a közkézhányadot fokozatosan 30 százalékra viszik fel, ettől várják ugyanis a tőzsdei forgalom növekedését.

Tény, hogy a 2021. júliusi tőkeemelés óta mostanra megduplázták a közkézhányadot. A jelenlegi tőkeemelés a nagy növekedési ütem fenntartását szolgálja, ugyanis több céltársasággal is tárgyalnak lehetséges akvizíciókról. Szekeres Viktor szerint a mostani lépés illeszkedik a Gloster elfogadott stratégiájába. Az akvizíciós célpontokról annyit mondott, hogy összességében több lehetőséget lát, mint egy évvel ezelőtt, és most nem új üzletágak nyitására, hanem a már meglévők további fejlesztésére kell gondolni. Úgy véli, egészséges szerkezetű a finanszírozás is, ugyanis minden akvizíciónál a szükséges önrészt fedezik a piacról, a többit pedig banki hitelek lehívásával teremtik elő.

Az Erste elemzése szerint a tőkeemelés elenyésző mértékű, így nem változtatnak az eddigi, 1223 forintos célárukon, és fenntartják felhalmozási ajánlásukat is. Ugyanakkor megjegyzik, hogy a friss forrás segíti a társaság stratégiájának megvalósítását, és a közkézhányad emelkedése is pozitív fejlemény.

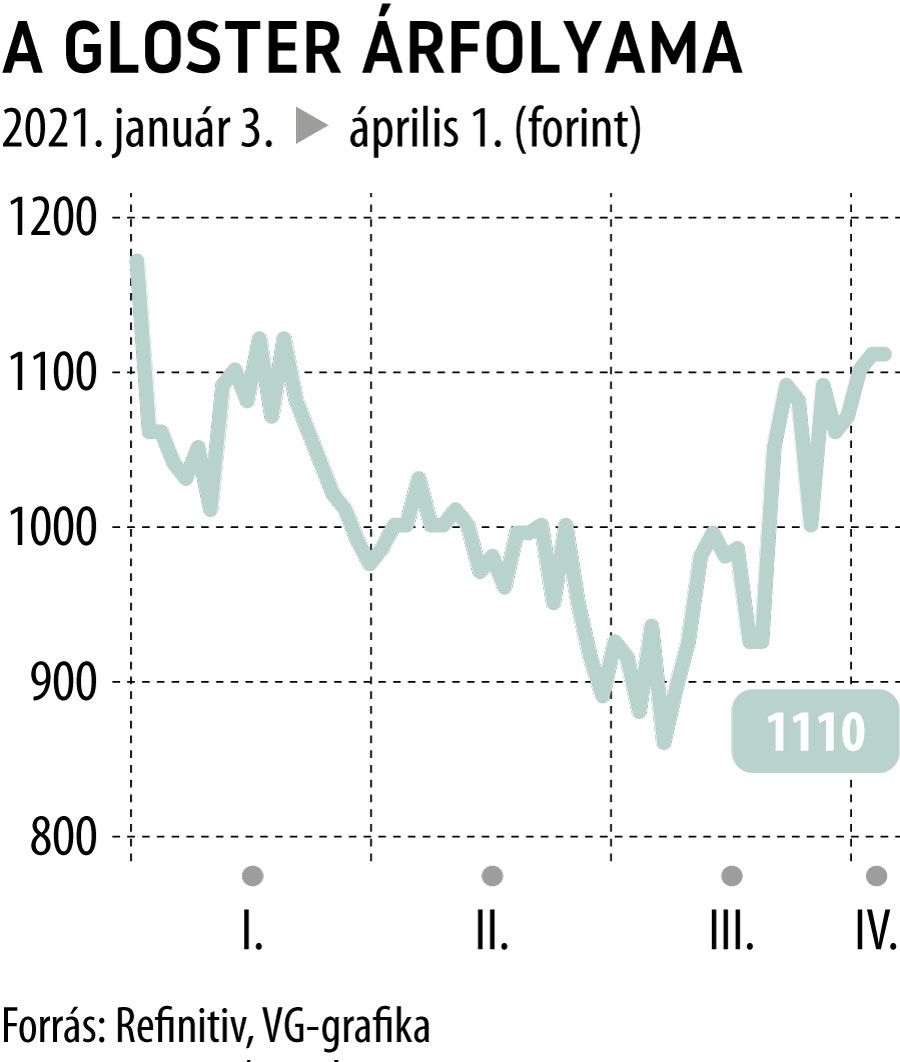

A Gloster-papírok árfolyama pénteken dél körül 1100 forinton állt a tőzsdén.