Megnyugodni a forint miatt nem érdemes, Frankfurtban valami rotyog

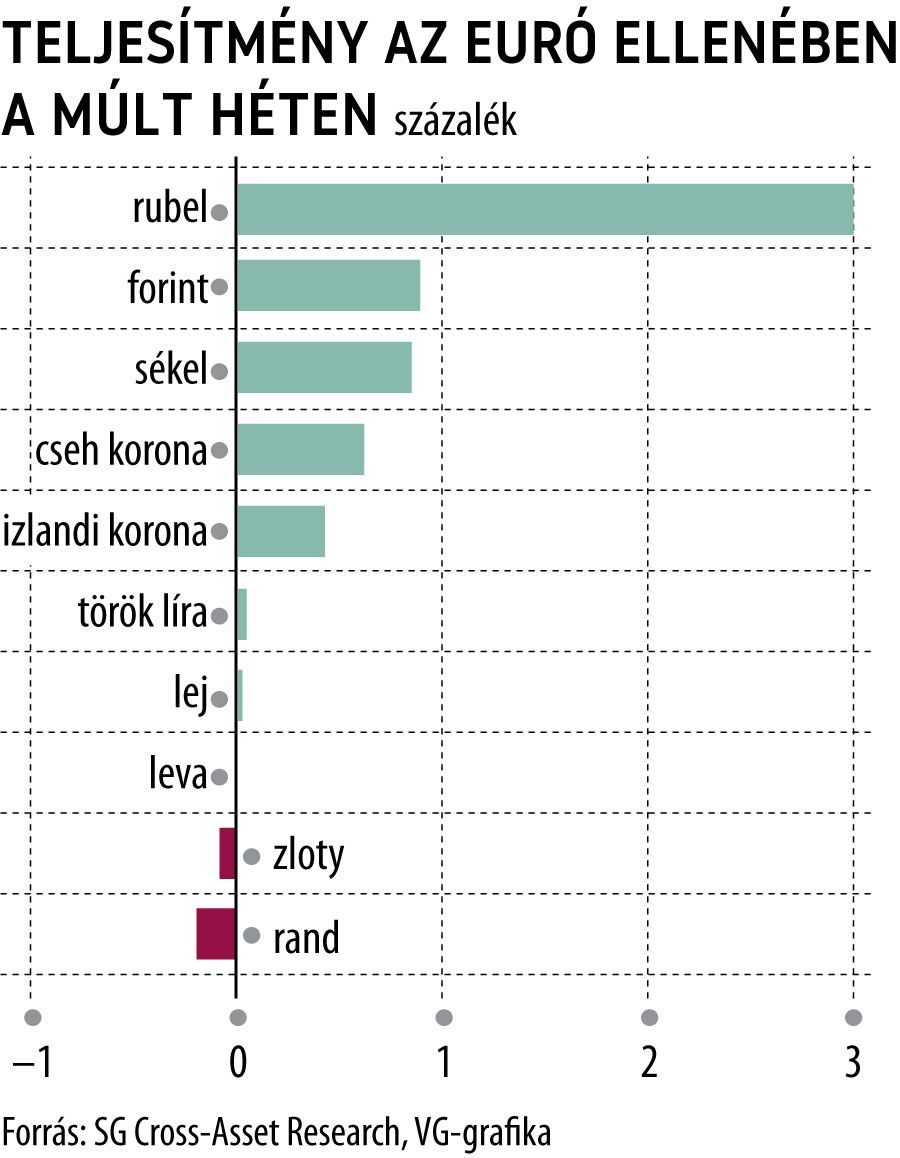

Hosszú vesszőfutást követően kiválóan teljesített a múlt héten a forint, hátradőlni azonban nem érdemes. Néhány nap múlva sorsdöntő ülést tart az Európai Központi Bank, a jövő héten pedig lehet még egy hatalmas kamatemelés Amerikában, és benne van a játszmában, hogy az euró újra a rövidebbet húzza a dollárral szemben. A forint és a zloty – a két mozgékony deviza, amely a háborús övezet szomszédjában elhelyezkedő, energiahiány sújtotta, inflációs vasfüggöny mögé szorult Közép-Európában – máris megérezte a friss ellenszelet, és hétfő délelőtt mindkettő gyengülni kezdett.

Pedig a forint számára a hazai hírfolyam alapján kedvezőbbé vált a háttér: a Magyar Nemzeti Bank hatalmas kamatemeléseket hajtott végre, a kormány pedig intézkedett a költségvetési egyensúly és az energiaellátás biztonságának megőrzése érdekében. A nemzetközi háttér azonban egyáltalán nem megnyugtató továbbra sem, folyamatosan érkeznek a hírek Európából az energiahiány negatív hatásairól, miközben a piacokon azt találgatják, mekkora az esélye egy akár mély európai recessziós hullámnak.

A forintot illetően a devizapiacokon azt is fontos tényezőként figyelik, történik-e előrelépés a késlekedő európai uniós források megszerzésében, és ebben a tekintetben az árfolyamot akár pletykák és találgatások is befolyásolhatják. Ezen a téren azonban kiszámíthatatlan, mikor érkezik valós vagy kevésbé valós piacbefolyásoló információ. Az Erste csoport hétfői régiós állampapírpiaci jegyzete szerint július második felében a Fitch negatívra ronthatja a magyar államdósság hitelminősítésének kilátását az EU-források késlekedése, valamint a növekvő költségvetési és fizetésimérleg-deficit miatt.

Megint az EKB

Ami a napokban biztosan forintmozgató lehet, az a jól ismert euró-dollár tényező, és a jelen helyzetben – hacsak az európai energiaellátás kilátásaiban nem történik lényeges fejlemény – a hazai fizetőeszköz árfolyamának a legfontosabb nemzetközi faktorát a recessziós félelmek jelentik.

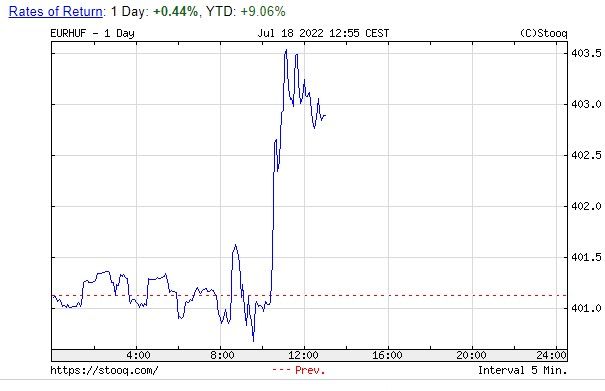

A visszaesési aggodalmak miatt ugyanis jelentős a spekuláció abban a tekintetben, mit tesz és jelez előre csütörtökön az Európai Központi Bank, és ha az euróövezeti jegybank csalódást kelt, az ismét a paritás – az 1:1 árfolyam – mögé verheti vissza az eurót a dollár ellenében, egy határozott eurógyengülés pedig szinte mindig a forint és a zloty eséséhez vezet. Hétfőn a délelőtt közepén mindkét deviza hirtelen egyszerre gyengülni kezdett az euró ellenében – a forint 401 környékéről 403,3-ig, a zloty 4,765-ről 4,783-re –, és kiderülhet, hogy ezt egy a piaci pletykákban szereplő hír okozta.

De történhetett azért is, mert a befektetők egy része elkezdte beárazni az EKB-ülés környékére várt mozgásokat.

Ezt mindenesetre az euró-dollár árfolyam hétfői alakulása még nem indokolta, hiszen a dollár épp visszavonult, mert a befektetők valamelyest visszafogták várakozásaikat az esedékes következő amerikai kamatemelés mértékére, és kedvező hírek érkeztek a problémás kínai jelzálogtörlesztésekről, ami javítja a világgazdasági kilátásokat.

Kettős a devizakockázat

Az EKB-ülésig azonban még három nap hátravan, és Frankfurtból két fronton is érheti csalódás a befektetőket: a kamatokén és az államkötvény-vásárlásokén (miközben az eladósodott Olaszország kormányválsággal küszködik).

Ez lesz az az ülés, amikor a Fedhez képest négy hónapos késéssel az eurózóna jegybankja is belekezdhet a kamatemelésekbe, miután elismerte, hogy az inflációs veszély nagyobb és tartósabb, mint ahogy akár pár hónappal ezelőtt sugallta. Az EKB fő kamatai nullán, illetve alatta vannak már sok éve, és a bank döntéshozói világosan értésre adták, hogy júliusban 25 bázispontos emelés várható, amelyet a következő két ülésen két fél százalékpontos szigorítás követhet. Utána pedig meglátjuk, milyen ütem indokolt.

Lesz-e bátorság?

A zavar a piacokon jelentős részben a felerősödött recessziós aggodalmak miatt támadt: sokan látják azt a kockázatot, hogy ezek miatt az EKB lassabb szigorítást sugall a korábban vártnál. Ez eurógyengítő lenne, és minden bizonnyal hatna a forintra is. További probléma, hogy a második hatalmas aggodalom Európában az infláció felszökése, amelyet az energiaválság még fel is gyorsított. Emiatt voltak a piacokon, akik fél százalékpontos indító kamatemelésre számítottak.

Ha ezeket a reményeket nem árazta ki a piac, az euró még abban az esetben is zuhanhat, ha az EKB a széles körben várt negyed százalékpontos emelést hajtja végre.Azt, amit Christine Lagarde EKB-elnök a továbbiakról mond, a piacokon mikroszkóp alatt fogják vizsgálgatni.

Mindezeknek a vigasztalan gazdasági kilátások következtében egyre inkább megkérdőjelezhető, hogy az EKB valóban hajlandó lesz döntő monetáris politikai lépéseket tenni a magas infláció ellen – vélte jegyzetében You-Na Park-Heger, a Commerzbank deviza- és feltörekvő piaci elemzője, aki szerint „a jegybank máris a hozamgörbe mögé esett”.

Ahogy a gazdasági aggodalmak dagadnak, úgy válik egyre óvatosabbá az EKB monetáris politikai visszafordulása (szigorítása), ami valószínűleg nyomást helyez az euróra

– vonta le a következtetést.

És akkor mi lesz az olaszokkal?

További rizikót hordoz az euróra – és a közép-európai devizákra – nézve, mit mond az EKB az úgynevezett fragmentációs eszközről. Ez egy olyan mechanizmus, amely megelőzné, hogy a kamatemelkedési trendek és várakozások feltolta állampapírhozamok nehogy kezelhetetlen hitelköltségekbe verjék az olyan eladósodott eurózónatagokat, mint például Olaszország.

Általános a várakozás, hogy az EKB-nak a csütörtöki ülésen most már el kell árulnia, miképpen képzeli el a program részleteit, és ha nem teszi, az a deviza- és az állampapírpiacokon is heves mozgásokhoz vezethet.

A pandémia közepette felvásárolt hatalmas mennyiségű államkötvény lejáratait az EKB úgy kezelheti, hogy a kevésbé problémás országoktól kapott pénzt visszaforgathatja a rizikósabbak – mint az olaszok – kötvényeibe, így igyekezve megelőzni az utóbbiak hozamának túlzott elszaladását.

Ez azonban pluszpénzt jelent a rendszerben, miközben kamatait emelve az EKB-nak éppen hogy a szigorításra kell törekednie. Ezt a pénzt a jegybanknak mintegy sterilizálnia kell, azaz kivonni a rendszerből, és az a várakozás – írták jegyzetükben a Nordea elemzői –, hogy el is fognak adni papírokat a portfóliójukból. Emiatt nem véletlenül emelkednek a német hozamok (vagyis például az olaszokat a németek költségén segítik ki). Az EKB korábbi viselkedése azt sugallja, hogy nem feltétlenül van meg bennük a hajlandóság kellőképpen nagy beavatkozásokkal lecsendesíteni az olasz kötvénypiacokat, legalábbis az elején – vélték az elemzők.

További piaci ingadozásokat várunk, amíg az EKB ki nem teríti a kártyáit, megmutatva, hogy komolyan gondolja

– tették hozzá.