Ezek lehetnek a legkedveltebb amerikai részvények jövőre

Az előretekintő befektetők fél szemmel már a jövő évi kilátásokat fürkészik az idei tőzsdei hullámvasutazás után. Bár a szaporodó kockázatok mellett egyelőre 2023 sem tűnik sétagaloppnak, az amerikai blue chip részvényekben látnak fantáziát az elemzők.

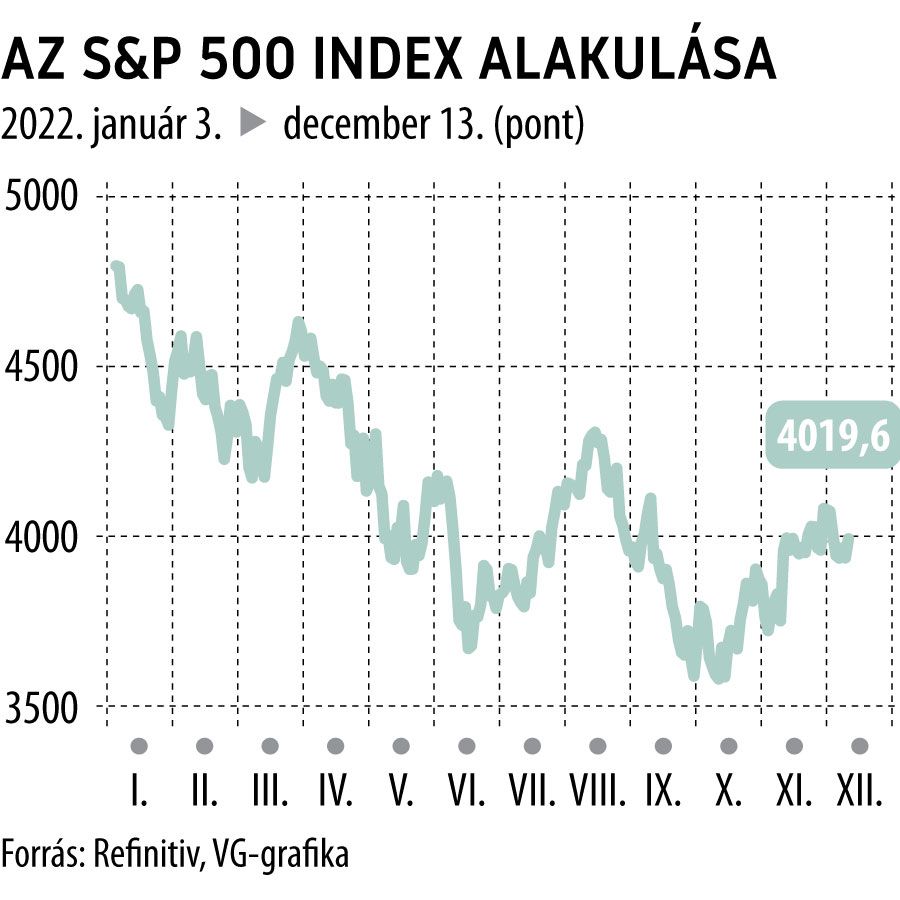

A félezer legnagyobb tengerentúli tőzsdei céget tömörítő S&P 500 indexet 4493 pontra várják a szakértők a jövő év végére, ami 12 százalékos hozammal kecsegtet a FactSet által készített elemzői konszenzus szerint, amit az indexet alkotó részvényekre vonatkozó célárak átlagolásával határozott meg az adatszolgáltató. Becsülendő kilátás, a zászlóshajónak számító amerikai részvénykosár ugyanis 2022-ben 16 százalékkal került lejjebb.

A legnagyobb hozamot a tartós fogyasztási cikkek gyártói és a kommunikációs vállalatok szállíthatják, az előbbitől 27, az utóbbitól 25 százalékos ralit várnak a szakértők. A legcsekélyebb, 3–5 százalék közötti felértékelődési potenciállal pedig az alapvető szükségleti cikkeket gyártók, a nyersanyagtermelők és a közműcégek kecsegtetnek.

Önbizalomból sosincs hiány

Még mielőtt bárki is az átlagos célárak alapján várható hozamok reményében rohanna a tőzsdére, érdemes megegyezni, hogy az elemzők historikusan hajlamosak a túlzott optimizmusra, az utóbbi húsz évben jócskán felülbecsülték a soron következő esztendő részvényhozamait.

Tavaly ilyenkor például 5264 pontos célárat lőttek be 2022 végére, ezzel pedig – ha nem indul példátlan tőzsderali a hátralévő két és fél hétben – több mint 30 százalékkal lőttek mellé. Mentségükre szóljon, hogy az orosz–ukrán háborút, a részben ennek következtében egekbe szökő energiaárakat és a rekordszintre ugró inflációt valószínűleg még nem láthatták előre. Ám az elemzői közösség „békeidőben” is túlzottan optimista, a 2002–2021 közötti időszakban ugyanis átlagosan 8,3 százalékkal becsülték túl a következő év hozamait, érdemes tehát némi körültekintéssel kezelni a konszenzust.

Mindenesetre még az idei tőzsdei zuhanást követően is akad bőven túlértékelt részvény a Wall Streeten az elemzők szerint, akik éppen a saját szektorukban látják erre a legkirívóbb eseteket.

Az S&P 500-indextagok közül, az aktuális célárak alapján a T. Rowe Price vagyonkezelő részvényei például már több mint 20 százalékkal szaladhattak előre a fair értékükhöz képest, de Franklin Templeton alapkezelő anyacége, a Franklin Resources, és az ETF-termékeiről is ismert Invesco is bő 15 százalékkal a szakértői árfolyam-várakozások felett forog. Hasonló cipőben járnak a félvezetőipari Lam Research és az online kereskedelmi platformot üzemeltető Etsy, valamint a háztartási tisztítószereket gyártó Clorox részvényesei is.

Tőlük várják a legnagyobb ralit a guruk

A piaci guruk szerint néhány amerikai óriáscégben viszont még jókora tartalék lehet, részben éppen azért, mert az idei tőzsdei felfordulás közepette ezek részvényeitől szabadultak leginkább a befektetők.

Az év során tőzsdei értékének 45 százalékát elveszítő Amazon másfélszer többet érhet a jelenlegi árfolyamnál, és hasonló felértékelődési potenciált kínál a felhőalapú szolgáltatásokban utazó Salesforce is.

Pusztán a konszenzusos célár alapján jó tippnek tűnik a Warner Bros. Discovery részvényeit választani, a média- és szórakoztatóipari vállalattól ugyanis 67 százalékos ralit várnak a jelenlegi szintekről. A félezer céget tartalmazó részvénykosárban csak két vállalat tartogat ennél nagyobb hozamlehetőséget, Elon Musk Teslájának 74 százalékos ralit jósol a Wall Street, a pillanatnyilag leginkább alulértékelt tengerentúli részvény, a Dish Network pedig akár lazán meg is duplázhatja árfolyamát 2023-ban.