Osztalékeső és részvény-visszavásárlási bejelentések az európai bankszektorban

Jelenleg a határidős árazások fél zázalékos kamatemelést mutatnak az Európai Központi Bank március 16-i ülésére felkészülve, majd szeptemberig további két, egyenként 25 bázispontos kamatemelés jöhet. Francois Villeroy de Galhau francia jegybankár szerint a rendkívül laza monetáris politikai környezet, az ultra laza kamatok korszaka már nem tér vissza, mások azért ennél óvatosabban igyekeznek fogalmazni.

A javuló környezetben sorra érkeznek a vártnál jobb gyorsjelentések, amelyeket szinte kivétel nélkül osztalékemeléssel és/vagy sajátrészvény-vásárlási programmal is kiegészítenek a pénzintézetek.

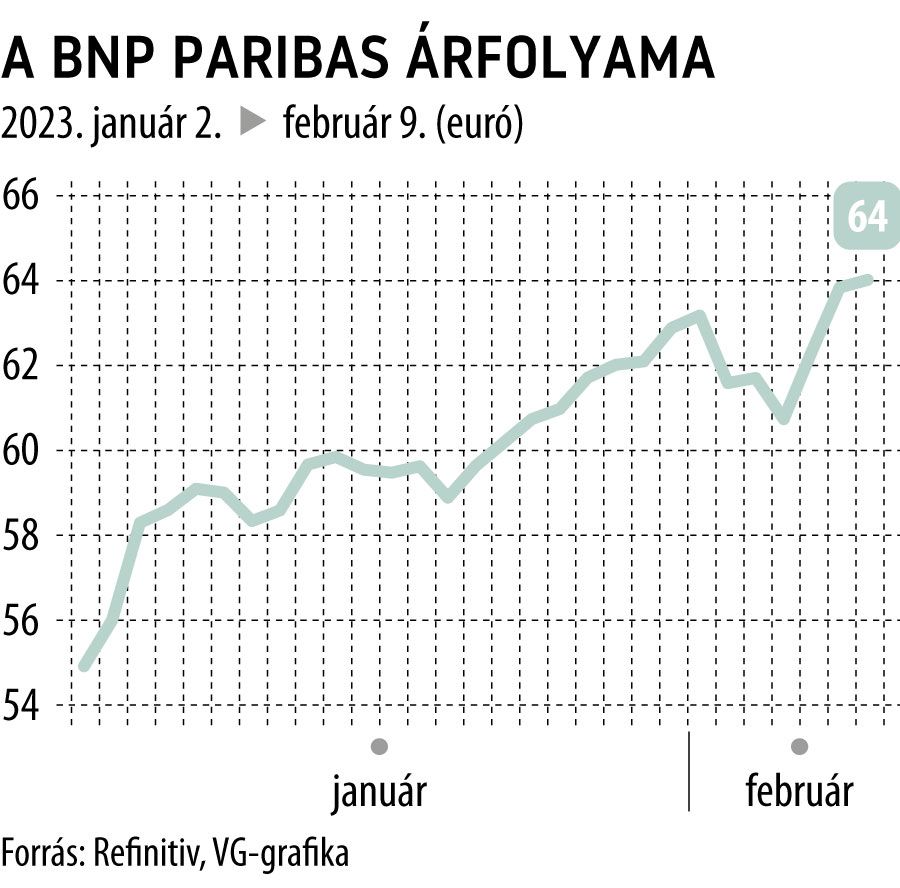

A BNP Paribas például 5 milliárd eurós sajátrészvény-vásárlási programot jelentett be, ami a piaci kapitalizáció majdnem 7 százalékát teszi ki. Ehhez egy üzletág (a Bank of the West) értékesítése és a normál tőkeprogram szolgálhat háttérül. A menedzsment 2025-ös célja már 12 százalékos ROTE elérése, a korrigált tőkearányos nyereségcél korábban 11 százalékon szerepelt a középtávú prognózisban. Mindehhez 3,9 eurós, azaz 6 százalék körüli osztalékfizetés is társul az idén.

Az UniCredit adózott eredménye majdnem kétszerese volt a vártnak, a várt 1,03 milliárd euró helyett 2,46 milliárdot ért el az olasz bankcsoport. Az okok nagyon hasonlók a versenytársak által felsoroltakhoz: magasabb nettó kamatjövedelem, kiváló kereskedési eredmény és a céltartalékképzés is relatíve alacsony volt. Az UniCreditnél is 6 százalékos osztalékhozamot nyújtó szelvényt és 3,34 milliárd eurós részvény-visszavásárlást terveznek idénre. A visszavásárlás meghaladja a piaci kapitalizáció 10 százalékát, és jövőre is hasonlók a tervek.

Az ABN Amro is beállt a sorba, bár a fentihez képest az 500 millió eurós részvény-visszavásárlás szolidnak tűnik. A Société Générale 1,7 eurós osztaléka is 6 százalék körüli bruttó hozamot jelent, itt a bejelentett visszavásárlás is csak mintegy 2 százalékot fed le a piaci kapitalizációból.

Elmorfondírozhatnánk a fenti tőkeszerkezetet érintő döntések mélyebb okain is, de egyelőre a piac ezt nem teszi. Az elmúlt héten kiválóan teljesítettek a magas osztalékhozamot fizető európai bankpapírok, amelyek az alapkezelői felmérések szerint 2022 közepe óta egyre több figyelmet kapnak a közép- és hosszú távú portfóliókban is.

A jelen írásban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak! A jelen írásban foglaltak célja kizárólag tájékoztató jellegű információk közlése a befektetőkkel, és azt a PFN Prestige Financial Zrt., az Erste Befektetési Zrt. közvetítőjeként készítette.