Sorra jelentenek a Wall Street nagybankjai

A közepes méretű Silicon Valley Bank (SVB) nehézségei miatt márciusban kirobbant bankpánik jelentős részvényeladási hullámot idézett elő a pénzügyi szektorban. A bankokba vetett bizalom nem állt teljesen helyre a bankpánik után, ami meglátszik a részvényárfolyamokon is: a szektor alacsony értékeltsége mögött egy újabb bankroham esélye áll.

Ugyanakkor az SVB összeomlását okozó betétkiáramlás a szigorúbb szabályozás alá eső nagybankoknál betétbeáramlást okozott – ami a magas rövid oldali kamatok mellett többlet nettó kamateredményhez vezethet a nagy lakossági, kereskedelmi banki tevékenységgel rendelkezőknél. Az elemzői konszenzus szerint a hat amerikai nagybank első negyedéves bevétele mindössze 6 százalékkal haladhatja meg az előző év azonos időszakának értékét, az egy részvényre jutó nyereség pedig csak 1 százalékkal emelkedhetett. A betétbeáramlások hozadéka miatt azonban a főként lakossági, kereskedelmi banki fókuszú Bank of America és Wells Fargo pozitív meglepetést okozhat a szektorban, míg a befektetési banki tevékenységre fókuszáló Goldman Sachs és Morgan Stanley csalódást kelthet a gazdasági aggodalmak mellett elmaradó nagy vállalati tranzakciók és a kereskedési forgalom visszaesése miatt. A korábban háttérben lévő betétmozgások ezúttal biztosan a befektetői figyelem előterében lesznek.

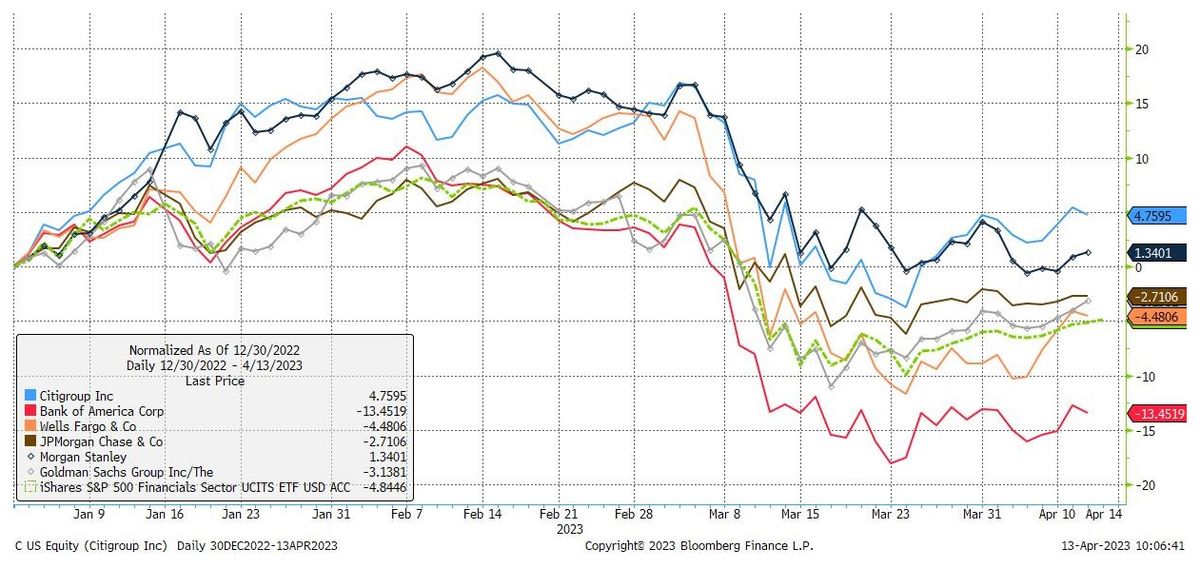

Az amerikai nagybankok részvényárfolyamának változása az év eleje óta (%)

A pénzügyi szektor a bizonytalan makrogazdasági kilátások változására rendkívül érzékeny, ráadásul a bankpánik nyomán szigorodó szabályozás vár rá – ezért a tágabb részvénypiacon alulteljesítő maradhat. Mindazonáltal a bankmodellek közti eltérésekre érdemes lehet pozicionálni a lakossági ügyfélkörrel rendelkező, sok lábon álló, de a nagybankok között alacsony piaci értékeltségű Wells Fargo- és Bank of America-részvények vételével, valamint a Goldman Sachs és a Morgan Stanley befektetési bankok shortolásával – nulla közeli nettó szektorkitettséget vállalva.

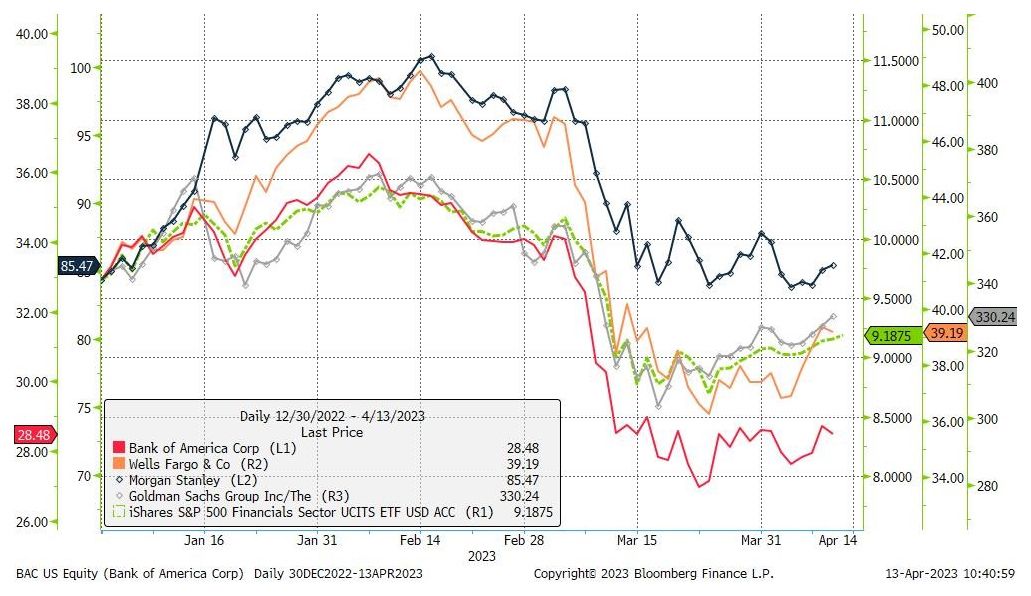

Amerikai nagybankok részvényárfolyamának alakulása az év eleje óta (dollár)

Az amerikai nagybank long-short stratégia a következőképp nézhet ki: az év eleje óta a Morgan Stanley részvénye jelentősen a szektor benchmark fölött, a Bank of America a szektor benchmark alatt, a Goldman Sachs és a Wells Fargo a szektor benchmarkhoz közel teljesített, miközben a négy részvény hosszú távú bétája hasonló. A részvények szektor benchmarkhoz közelítése mellett rövid távon a banki modellek eltérő teljesítményét is várom. Az óvatosságot szem előtt tartva el lehet indulni a stratégiával a Bank of America megvételével a jelenlegi 28,5 dollár áron és tartásával 31 dollárig (+8,8 százalék, technikai stop szint: 27), és a Morgan Stanley eladásával a jelenlegi 85,5 dollár áron és visszavételével 80 dolláron (6,4 százalék, technikai stop: 88). Ha a stratégia alapján vártnak megfelelően alakulnak a részvényárfolyamok, a bátrabb befektetők a célárak elérése után is megalapozottan tarthatják tovább az értékpapírokat annak függvényében, mennyire látják erőteljesnek a sikeres nagybanki működési modellek közti átrendeződést.