Aki nem csak a PMÁP-ra figyelt, 30-40 százalékot kereshetett magyar állampapírokkal

Óriásit kaszálhattak az elmúlt 8-9 hónapban, akik megtakarítási portfóliójukban hagytak némi helyet a rendkívül népszerű Prémium Magyar Állampapírok (PMÁP) mellett kissé háttérbe szoruló, bárki által elérhető magyar államkötvényeknek. A PMÁP-termékeknél az éves hazai átlagos inflációt lekövető kamat az érdekes, a hagyományos, főként hosszú futamidejű államkötvényeknél az utóbbi időben sokkal inkább az árfolyam. Ugyanis ez az, amelynek az

alakulásának köszönhetően kevesebb mint egy év alatt 30-40 százalékos nyereséget lehetett zsebre tenni.

Kiváló példa a három és fél éve kibocsátott, 18 év múlva lejáró, 2041/A nevű államkötvény tavaly októbertől máig tartó árfolyammozgása arra, hogy a piaci hozamkörnyezet csökkenése mekkora árfolyamnyereséget eredményezhet a befektetőknek. Emlékezetes, ez volt az az időszak, amikor a magyar deviza árfolyama szinte összeomlott, 434 forintba került egy euró, a kötvénypiaci hozamok pedig az egekben voltak.

Ezekben a hetekben a fenti kötvény a névérték mindössze 41-42 százalékán forgott, az elmúlt napokban viszont 60 százalék felett is járt. Ezzel kétféleképp lehetett extra hozamot elérni:

– Aki nyomott áron bevásárolt, és a napokban kiszállt, több mint 40 százalékos árfolyamnyereséget realizálhatott 8-9 hónap alatt.

– Októberben olyan alacsony volt az árfolyam, hogy a lejárati hozam évi 10 százalék fölé kúszott, tehát kínálkozott egy olyan befektetés, amely a lejáratig, közel húsz éven át, évi fix 10 százalékos hozamot eredményez.

Utólag persze könnyű okosnak lenni, de szakértők már korábban felhívták rá a figyelmet, hogy 2022 októberében tényleg szinte ajándékáron forogtak a magyar kötvények.

Húszévente egyszer-kétszer fordul elő, hogy ilyen gáláns legyen a befektetőkhöz a kötvénypiacLoncsák András, az Aegon Alapkezelő befektetési igazgatója a VG-nek elmondta, még mindig vannak jó beszállók a magyar kötvénypiacon, a részvénypiacokkal kapcsolatban – bár nagyon alacsonyak az értékeltségi mutatók – azonban kevésbé optimista, ott aligha tér vissza a 2000-es és a 2010-es évek aranykora. |

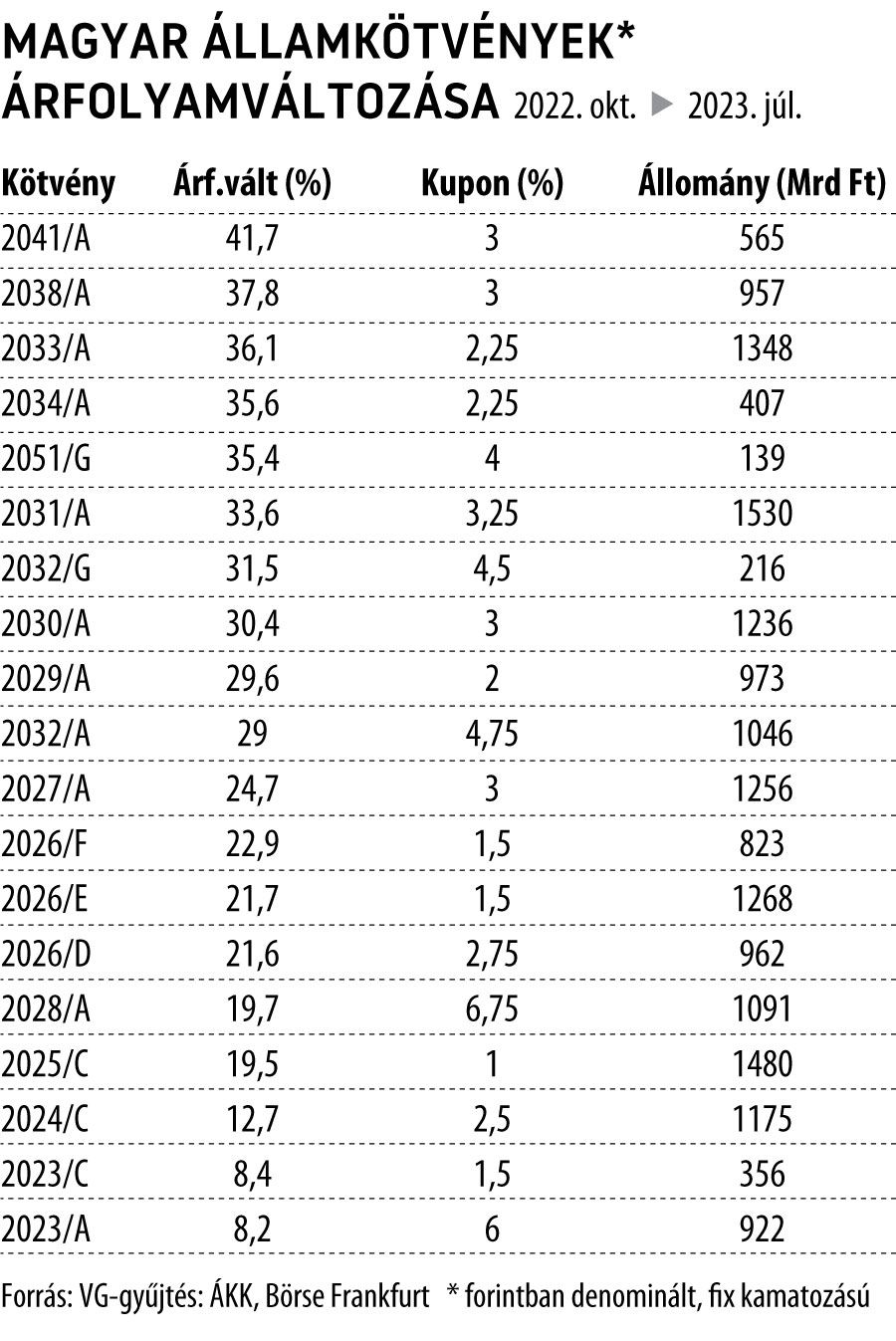

A 2041/A kötvény nem kiugró példa, mint az alábbi táblázatban is látható, minél hosszabb futamidejű magyar államkötvényt vásárolt egy befektető, annál nagyobb árfolyamnyeresége keletkezett, a papír hátralévő futamidejétől függően 20-40 százalék, az árfolyamplusz mellett a névértékre számított kamat pedig tovább növelte a hozamot.

Azt azonban nem szabad elfelejteni, hogy ezek piaci kötvények, tehát fordulhat a széljárás, ellentétben a lakossági állampapírokkal, itt árfolyamkockázatot is visel a befektető. Ha romlik a magyar eszközök megítélése, és ismét emelkedni kezdenek a hozamok az állampapír-aukciókon és ezzel együtt a másodpiacon, akkor ezek a piaci kötvények is veszíthetnek az értékükből.

Ha például a 10 éves referenciakötvény hozama a jelenlegi 7 százalékról visszamenne az októberi 11 százalékra, az rögtön nem 4, hanem 40 százalékkal értékelné le ezt a kötvényt – a piaci hozam változására annál hatványozottabban reagál egy kötvény piaci ára, minél hosszabb a lejáratig hátralévő futamideje.

Ezen túlmenően van még egy tényező, amely nehezíti a befektetők dolgát, ez pedig a vételi és eladási ár közti különbözet.

A magyar kötvényekkel (a másodpiacon) az intézményi befektetők Frankfurtban kereskedhetnek, de a vételi és eladási árfolyam közt jóval nagyobb a különbözet, mint például egy magyar részvénynél: minél illikvidebb a kötvény piaca, annál nagyobb a különbség, lehet akár 2 és 5 százalék is.

Valamivel jobb a helyzet a Magyar Államkincstárnál, de itt is előfordul, hogy a befektetőktől a kincstár 5-6 százalékponttal alacsonyabb árfolyamon vásárol, mint amennyiért elad nekik. Ez egy 20 éves állampapír esetén azt jelenti, hogy az éves hozamunk nem 7,3 százalék lesz, hanem csak 6,6.

A nagyon hosszú izgalmas? – elárulja a kötvényszakértőÉrdemes áttekinteni, hogy milyen hozamot kínálnak a húszéves és az annál is hosszabb lejárati idővel rendelkező állampapírok. |

Mi következik most? Lehet esély egy újabb 20-40 százalékos árfolyamralira a magyar kötvényekben? Elméletileg nem lehet kizárni, a valóságban az kellene hozzá , hogy az infláció visszatérjen a jegybanki célsávba, javuljon a magyar befektetések nemzetközi megítélése, és például a 10 éves referenciakötvény hozama tovább essen az aktuális 7 százalékról, például a két éve látott 3 százalék alá.

Drasztikus hozamemelkedés péntekenNémileg váratlanul jókora mértékű hozamemelkedés történt pénteken a hosszú magyar államkötvények másodlagos piacán. Az ötéves kötvény hozama az előző napihoz képest 34 bázisponttal, 8 százalékra nőtt, a 10 évesé 46 bázisponttal, 7,42 százalékra emelkedett, s hasonló mértékben változott a 15 és 20 éves futamidejű kötvények hozama. A hozamok emelkedése rossz hír, a befektetők bizonytalanságát jelzi, és a kötvényárfolyamok esése váltja ki. |