A hazai kötvénypiacok felől érdemes-e a tengerentúlra evezniük a befektetőknek?

Szerző: Zakár Tivadar, a BÉT kijelölt tanácsadójaként működő Univerz Invest Zrt. cégvezetője

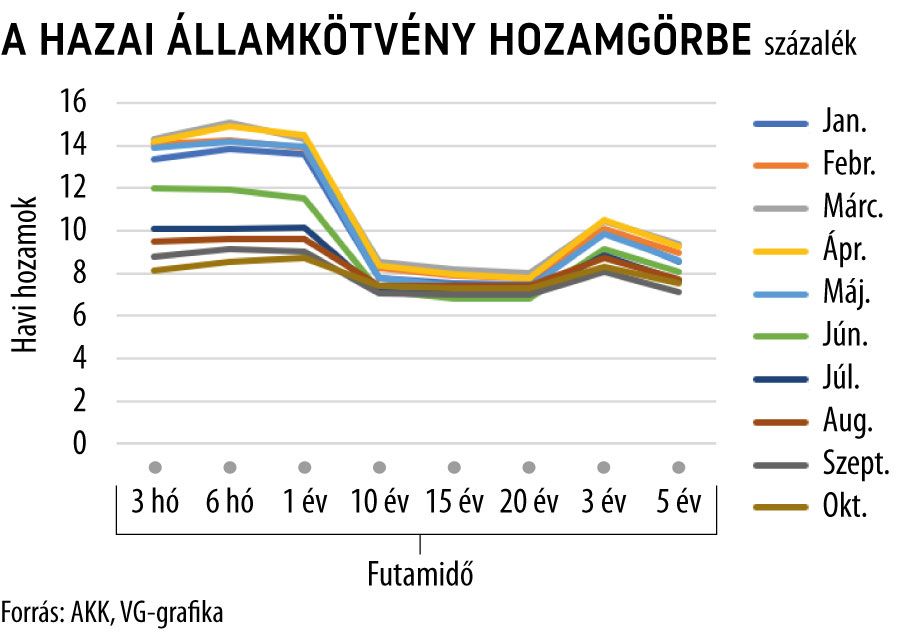

Az idei első kilenc hónapban idehaza a magyar államkötvények voltak az év sztárpapírjai, és úgy tűnik, hogy eddig – leginkább március és április hónapokban – valóban érdemes volt felhalmozni ezeket, kialakítva egy ideális államkötvény-portfóliót. Így ugyanis régóta nem látott, kockázatmentes hozamot érhettünk el, amit ráadásul a csökkenő hazai hozamkörnyezet további árfolyamnyereséggel is jutalmazott. Kérdés azonban, hogy a továbbiakban mely állampapírpiacok kínálhatnak lehetőséget a hazai befektetőknek.

Az infláció az unióban lényegesen csökken, de az amerikai kamatkilátások a dollár erejét fokozzák, ezzel a magyar fizetőeszközben denominált papírok értéke is változik. Ráadásul a piacoknak van egy szezonalitása szeptemberben, és az Egyesült Államok politikai alkui is megköttetni látszanak a fiskális finanszírozásról, ami korábban kockázatot jelentett a piacoknak.

Bár az amerikai munkaerőpiaci helyzet alakulása és a tengerentúli infláció ragadóssága okozhat még további meglepetéseket – akár újabb kamatemelésekkel is –, azonban a jelenlegi csúcshozamok mellett az amerikai államkötvények jelentős reálhozammal kezdenek forogni. A dollár erősödése és az amerikai kötvények árfolyamának további esése ezért lehetőséget teremthet a magyar befektetőknek.

Milyen további lépéseket érdemes megfontolni? A magyar államkötvények rövid oldala lényeges hozamesésen van túl, ezeket a rövid oldali eszközöket már nem tudjuk megújítani a korábbi vonzó, 14-16 százalékos szinteken. A mostani egy számjegyű hozamok mellett érdemes megfontolni a portfóliók korrekcióját, esetlegesen nagyobb kockázatot vállalva az év utolsó negyedévében.

Az amerikai államkötvények hozamemelkedése rekordokat döntöget, és olyan tőzsdén kereskedett alapokkal (ETF-ekkel), amelyek amerikai államkötvényekre épülnek, a rövid oldalról felszabadult tőkénkből jól kiegészíthetjük a meglévő kötvényportfóliónkat.

Ezzel egyrészt reagálhatunk a dollár további erősödésére, másrészt az amerikai állampapírok kötvényhozamának további emelkedéséből is profitot realizálhatunk.

Ilyen kötvényhozam ETF például a ProShares család 7-10 éves (TBX) vagy a 20 éves (TBT) kötvényhozamindexeket követő termékei.

Távolabbra tekintve, ha kialakul egy viszonylagos nyugalom a kötvényhozamokat befolyásoló makrogazdasági körülményekben, az előbb említett eszközcsalád ellentétes irányú ETF-jeinek irányába, például a 7-10 éves Treasury (UST) vagy a plusz 20 éves Treasury (UBT) ETF-ek felé érdemes fordulni.

Természetesen fontos, hogy az arányokat a portfólióban körültekintően és a kockázatvállalási képességükhöz mérten válasszák meg a befektetők.