Szárnyaltak idén az USA megatech részvények, de két évre visszatekintően a készpénz volt a király

Az amerikai jegybank a szeptemberi nyilatkozatával, amely szerint a magas kamatszintet hosszabb ideig fent kell tartani, ismét kiélezte a befektetők és piacok kamatérzékenységét, visszahozta a recessziós félelmeket. Tény, hogy az amerikai munkaerőpiac és a gazdaság olyan mértékű gyengülése, amit az agresszív kamatemelési ciklus a korábbi modellek alapján indokolt volna, nem következett be, a fogyasztói kereslet a Covid-járvány előtti trend körül bővül.

Az egy évvel ezelőtti, októberi kötvény- és részvénypiaci mélypontok óta kialakult egy a tőkepiacok számára igen kedvező környezet. Igazi Goldilocks-időszakot élhetnek meg a befektetők. Az infláció meredeken csökkent és a gazdasági növekedés relatív erős maradt az USA-ban. Ez a gazdasági környezet mind a kötvény-, mind a részvénypiacoknak kedvezett, de a trendet erősítette a piac várakozása is, amely szerint, ha a szigorú jegybanki politika késleltetett negatív hatásainak megmutatkozásával gyengül a konjunktúra, akkor kamatvágásba kezdhetnek a nagy jegybankok.

A kamatemelési ciklus időszaka alatt, ahogy egyre magasabbra, végül 5 százalék fölé volt kénytelen emelni a Fed az alapkamatot, neves amerikai szakértők sokasága kiáltott recessziót, de mindig kiderült, hogy ezek téves riasztások voltak. A pesszimistábbak historikus mintákra épülő érvei – mint az inverz amerikai hozamgörbe, a kötvénypiaci hozamokhoz képest beszűkülő részvénykockázati hozamfelár, és még folytathatnánk a sort – ezidáig téves jelzést adtak, a recesszió és a nagyobb részvénypiaci esés elmaradt. Sőt, a májusi MI-sztori begyorsította az emelkedő trendet, így a nyári hónapokban a 2022-es év eleji történelmi csúcsok közelébe raliztak a tőzsdeindexek.

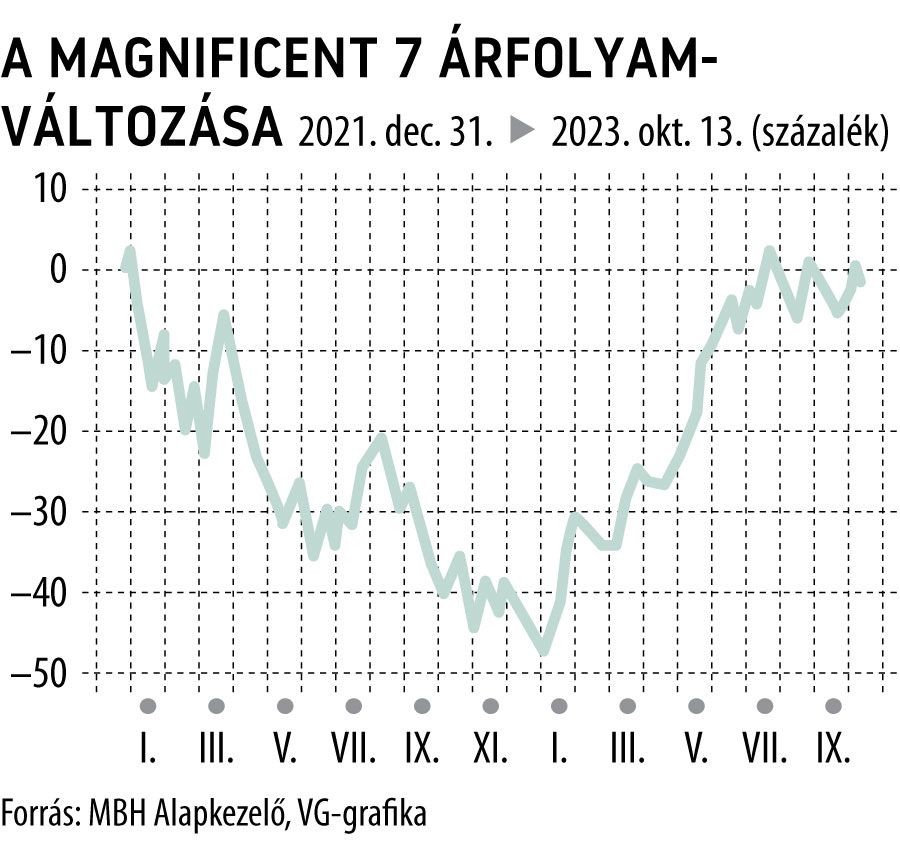

A pénzügyi cégekkel indult amerikai gyorsjelentési időszak is jó startot vett, a szeptemberi korrekciót követően az idei év nyertesei, a megatech vállalatok is kedvezőbb értékeltségi szinteken tartózkodnak. Egy a népszerű Magnificent 7- (Apple, Microsoft, Amazon, Nvidia, Meta, Google, Tesla) részvények egyenlő súlyozásával képzett portfólióval tavaly év végétől duplázhattak az amerikai kisbefektetők. Az elmúlt közel két év tálatában viszont a kamatozó eszközök verhetetlenek voltak (cash is king).

Az S&P 500 tőzsdeindex egy részvényre jutó nyereségének dinamikájától fordulatot vár a piaci elemzők optimistább tábora, miközben a kételkedők továbbra is kongatják a vészharangokat a részvények túlzott értékeltségével vagy a felduzzasztott amerikai adósságállomány fenntarthatóságával kapcsolatban. Bár a több mint egy évtizedes nullakamat-politika rezsimje lezárulhat, ha felerősödnek a kockázatok, akkor tudjuk, „vág a Fed”.