Újra vonzza a tőkét a másfél évtizedes árrekordot döntő uránpiac

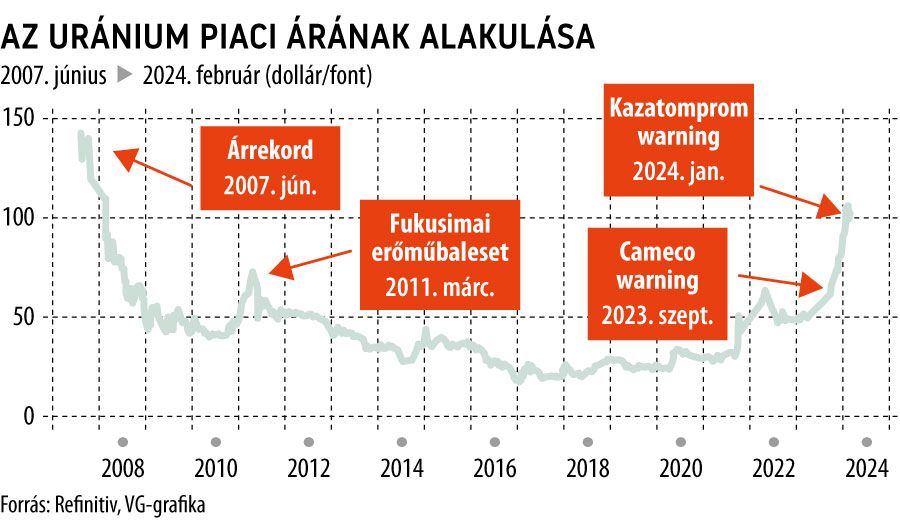

Egyre izgalmasabbnak tartja a fizikai urán piacát a Goldman Sachs és a Macquarie Bank, valamint néhány fedezeti alap, míg a legtöbb befektető óvatosan kerüli a pozíció felvételét – tudta meg a Reuters több független forrástól. Az érdeklődés annyiban nem meglepő, hogy az urán ára idén 16 éves csúcsra emelkedett.

A fedezeti alapok feltűnése a piacon azt jelzi, hogy az urán újra vonzó befektetés. Persze a piac nem felejtette el a fukusimai atomerőmű katasztrófáját, amely után az uránpiac hosszú éveket töltött mélyrepülésben. De a fizikai alapok és más árutőzsdei befektetők egyre látványosabban térnek vissza az uránpiacra.

Tavaly megduplázódott a fizikai urán piaci ára.

Ennek nyomán az uránvállalatok újra kinyitottak régi bányákat, s felpörgették a termelést. Az atomenergiai ágazat prognózisai is kedvezőek most, a G7 országcsoportban a nukleáris erőművi kapacitások triplázódásával számolnak a 2020 és 2050 közti időszakban.

Amíg a Goldman Sachs opciókat ír ki a fizikai uránra – amiről a Reuters forrásai banktitokra hivatkozva csak annyit árultak el, hogy folyamatosan gyarapodik az ajánlati könyv –, addig a Macquarie Bank az uránkereskedelemre és a marketingkampányokra fókuszál, de részleteket erről sem árultak el.

A Goldman 2009-ben lépett az uránpiacra, amikor felvásárolta a londoni székhelyű Nufcor nukleáris üzemanyagkereskedő céget. Bár a fukusimai baleset után árulták is a vállalatot, nem találtak rá vevőt, s ugyan a bezárása is szóba került, valójában mégsem állították le a működését.

Így a Nufcor 2022 végén 356 millió dollár értékű uránkészlettel rendelkezett, ami nagyjából 17 nagyobb atomreaktor egyévi üzemanyagigényét fedezi.

A kazahsztáni állami uránbányászati vállalat, a Kazatomprom az orosz szankciók nyomán került az érdeklődés fókuszába, a kelet-európai atomerőművek ugyanis az orosz fűtőanyagtól való függésüket kazah fűtőanyaggal tudnák a legkönnyebben csökkenteni. Az amerikai Cameco pedig a tengerentúlon terjeszkedik, kihasználva az atomipar reneszánszát.