Még most lehet érdemes eurót váltani a nyaralásra, ugyanis a 425 forintos árfolyam sem kizárt

Az ön számára mit jelent technikai elemzőként dolgozni? Mit csinál egy átlagos munkanapján?

Röviden és tömören, ránézek bizonyos részvények árfolyamára, és lehetőségeket keresek, melyekkel az ügyfeleinket segíteni tudom. Ezek mindig „ha az árfolyam ezt csinálja, akkor valószínűleg ez következik majd a kurzuson, ha viszont az történik, akkor annak az ellentéte történik majd az árfolyamon” típusú kommentek. Nagyon fontos azonban, hogy ellentétben egy fundamentális elemzővel, én soha nem mondok olyat az ügyfeleknek, hogy „itt most vegyél ebből a részvényből, azt viszont most már érdemes lenne eladni”.

Fotó: Kallus György / Világgazdaság

Huszonöt éve dolgozom a szakmában, ez idő alatt a részvénykereskedési üzletágat is megjártam, illetve tetemes részem volt a Saxo kereskedési platformjának létrehozásában és fejlesztésében is, úgyhogy kijelenthetem:

A technikai elemzés sem egy jövőbe látó kristálygömb, sokkal inkább egy kockázatkezelési eszköz.

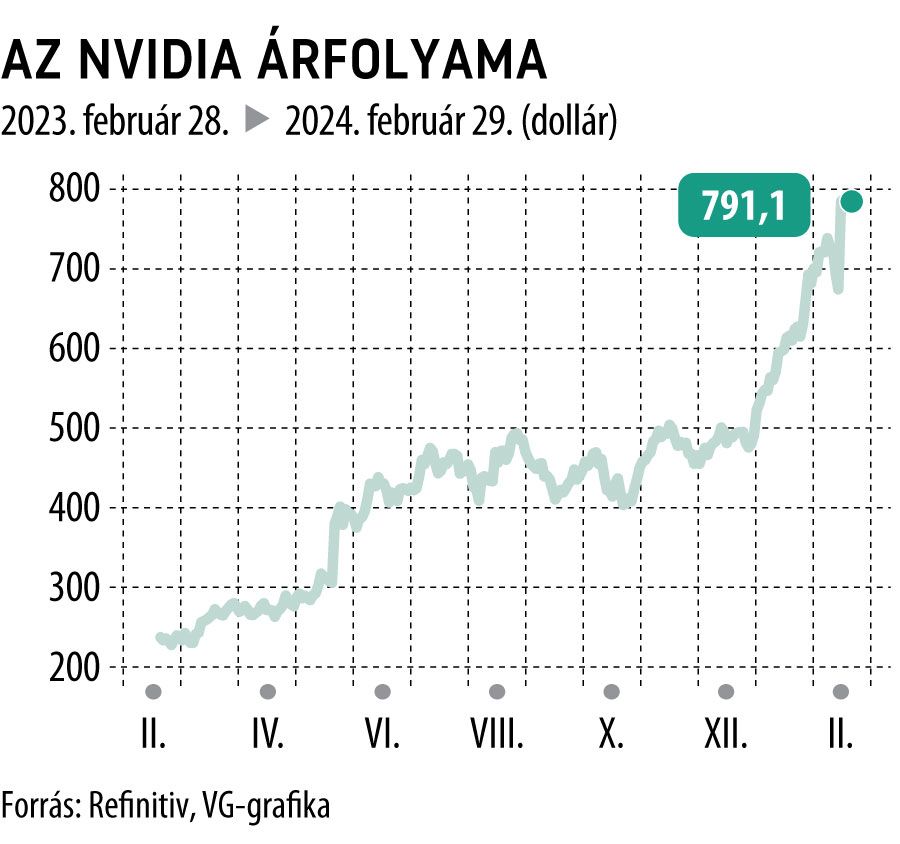

Alapvetően ugyanis nem azokra a kérdésekre keresem a választ, hogy vajon meddig futhat még mondjuk az Nvidia ralija , vagy meddig szakad mondjuk a dollár, hanem azt próbálom megmondani az ügyfeleknek, hogy hogyan és mikor tudnak a lehető legalacsonyabb kockázat mellett kiszállni bizonyos pozícióikból.

De fontos kiemelni, hogy végső soron mind emberek vagyunk, így természetesen van, hogy egyes piaci fejlemények, mondjuk egy-egy rosszul sikerült gyorsjelentés, váratlanul érnek minket. A technikai elemzés tehát ilyen szempontból olyan, mintha a tömegek lelkiállapotát, pszichéjét próbálnám kibogozni, hiszen ezek mind-mind benne vannak egyetlen árfolyamban és annak alakulásában.

Fotó: Kallus György / Világgazdaság

Sokak reményei, félelmei, kapzsisága alkotja az aktuális árfolyamszintet, de ott vannak a racionálisabb vállalati befektetők is az egyenletben. Milliók kereskednek folyamatosan a piacon, mindenki más és más információs háttérrel rendelkezik, ez a tömérdek tudás pedig mind egyesül az aktuális árfolyamszintben. Ezek eredőjeként úgy gondolom,

a piac végső soron mindentudó. Én ezzel szemben semmit sem tudok,

csak próbálom értelmezni, amit az árfolyamok mondanak nekem.

A kereskedő tömeg egyébként véleményem szerint három csoportra osztható: vannak azok az általában belsősök, akik tudnak dolgokat, vannak, akik csak azt hiszik, hogy tudnak dolgokat, és vannak, akik nem tudnak semmit, csak igyekeznek meglovagolni a már kialakult hullámokat. Ez utóbbi csoportnak sok köze van egyébként az elmúlt harminc évben kipukkanó több buborékhoz is: a 90-es évek végén például Londonban dolgoztam éppen a dotcombuborék kidurranásakor, és akkor és ott nagyon látványos volt a FOMO – senki nem akart kimaradni a rohamból, ezért még akkor is vették a részvényeket, amikor az értékeltségek már teljesen elrugaszkodott magasságokban jártak.

Most egyébként nem ugyanez történik Amerikában, főként a tech szektorban?

De, teljesen jó a párhuzam, bizonyos részvények esetében mindenféleképpen beszélhetünk már hasonlóról, a piac egészét tekintve viszont szerintem még nem ez a helyzet. Az Nvidia például egy tökéletes példa a jelenségre. Mindenki részese akar lenni a ralinak, ezért olyan befektetők is vásárolják a papírokat, akik korábban mondjuk nem is gondolkodtak el a tőzsdézésen. A hatalmas veszély azonban az, hogy

egyáltalán nem tudjuk biztosan megmondani, mikor pukkad majd ki a lufi.

A buborékok technikai oldalról az elmúlt száz évben rendre nagyon hasonlóan néztek ki, de mondjuk ez nem is meglepetés, lévén, hogy az emberi viselkedés még annak ellenére sem képes tömegesen megváltozni, hogy a múltban egyértelmű példákat láthattunk rá, mi is történik, ha mindenki egyszerre pánikvásárolja ugyanazokat a papírokat.

Az Nvidia buborékmintázatában viszont szerintem már veszélyesen közel vagyunk a pukkanáshoz. A kereskedési adatok ugyanis azt mutatják, az árfolyam szinte függőlegesen emelkedik, a forgalom azonban meredeken zuhan, így nagy az esélye annak, hogy már csak befektetők egy relatíve kis csoportja hajtja a ralit, nem pedig egy egészséges, megfontolt tömeg.

Érdekes azonban a helyzet, mert az egyik indikátorom szerint az árfolyam akár ezer dollár fölé is felfuthat, mielőtt pukkan a buborék,

más mutatók azonban egyértelműen ezzel ellentétes jelzéseket küldenek.

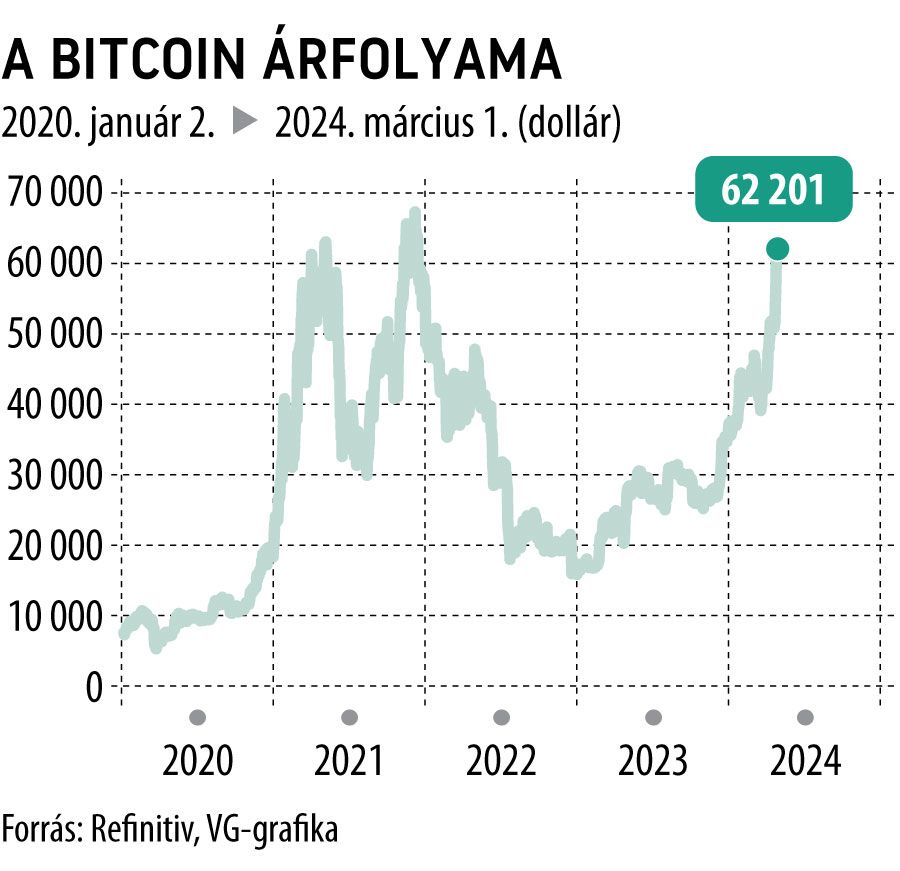

Hasonló lenne a helyzet a bitcoinnal is? A token jegyzése nemrég átlépte a hatvanezer dolláros szintet, van már ok az óvatosságra a kriptopiacon?

Engem személy szerint egyáltalán nem lepett meg a 60 ezres szint áttörése, az indikátorok ugyanis azt mutatják, bőven van még tere a további ralinak is. A kriptopiac egészére pedig nagy hatása lehet még annak is, hogy a befektetési vállalatok közül egyre többen szeretnének ether-ETF-eket is, emiatt pedig a token árfolyama már most történelmi csúcson jár.

Fotó: Kallus György / Világgazdaság

Visszatérve a bitcoinra, az ötvenről hatvanezerre való felfutást elég erőteljesen előre jelezték az indikátorok, és a mutatók alakulásából én akár azt is ki merném jelenteni, hogy elképzelhető, hogy messze van még a futam vége, könnyedén megdöntheti a kurzus a korábbi árfolyamcsúcsát is, ami 69 ezer dollár fölötti jegyzést jelentene az eszköz számára. Ezt az eshetőséget a technikai oldalnál talán nagyobb mértékben támasztják alá a fundamentális fejlemények: az ETF-ek bevezetésével befektetők tömegei előtt nyílt meg az út a legnagyobb kriptodeviza irányába, ez pedig hatalmas friss tőkemennyiséget jelent a kriptopiac számára.

Ha a kurzus átüti a korábbi, 69 ezres szintet, az indikátorok állása szerint elképzelhető egy 85 ezres bitcoinárfolyam is.

Nagyon fontos viszont, hogy ezek a magasságok már messze a buboréktartományban vannak, így a rali fenntarthatósága jelentős kérdéseket vet fel. A bitcoin egyébként az egyik legjobb szemléltető eszköz, ha lufikról akar beszélni az ember: az árfolyam az elmúlt években kétszer szállt már el, majd szakadt be, most pedig minden jel szerint a következő szakadék felé száguldunk éppen, a kérdés csak az, 70, 85 vagy 100 ezer dollár környékén érjük el a szakadék szélét.

A bitcoin ugyanis, az Nvidiához hasonlóan, tökéletes vizsgálati alanya a pénzügyi viselkedéstudománynak. A token iránt már olyan emberek tömegei is érdeklődnek, akik soha életükben nem fektettek be, szimplán azért, mert nem akarnak kimaradni a felfutásból. Tőlem már például édesanyám, a szomszédok és a közeli barátok is folyamatosan kérdezik, hogy megéri-e még beszállni a bitcoinba – szerintem egyébként talán már kicsit túl késő lehet, de ezt soha nem lehet biztosan tudni. Az a tézis azonban általában igaznak bizonyul, hogy

mikor már az orvosod és a taxisofőröd is benne ül egy eszközben, akkor ideje kiszállni.

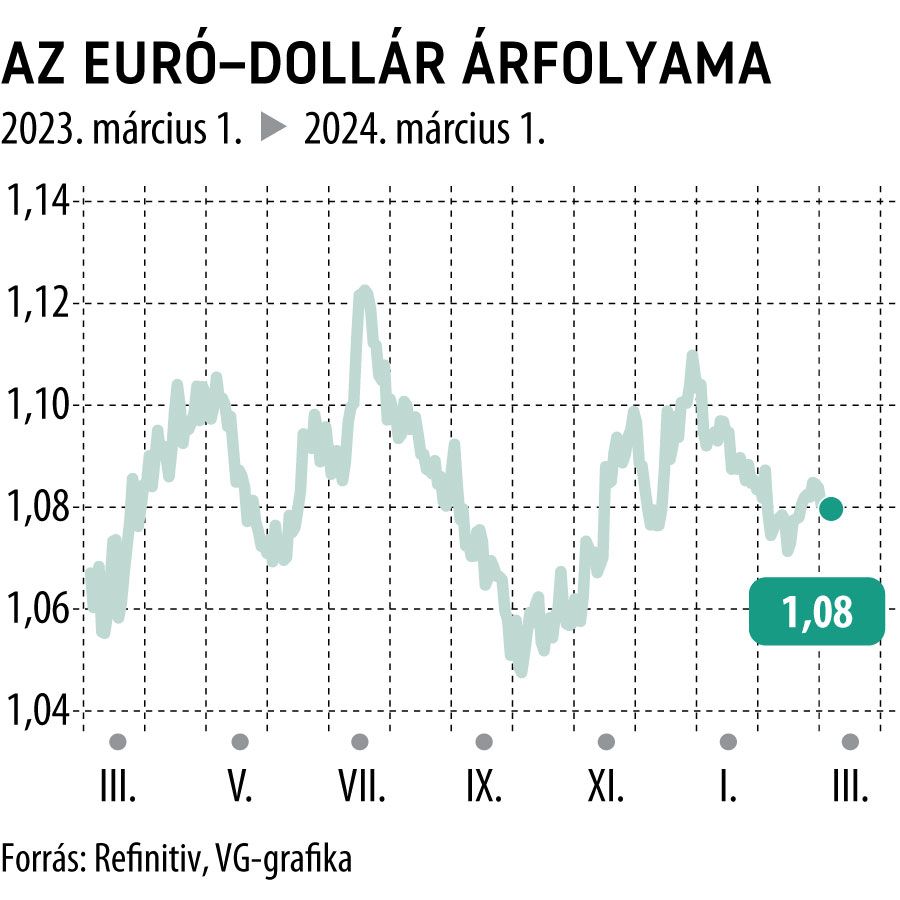

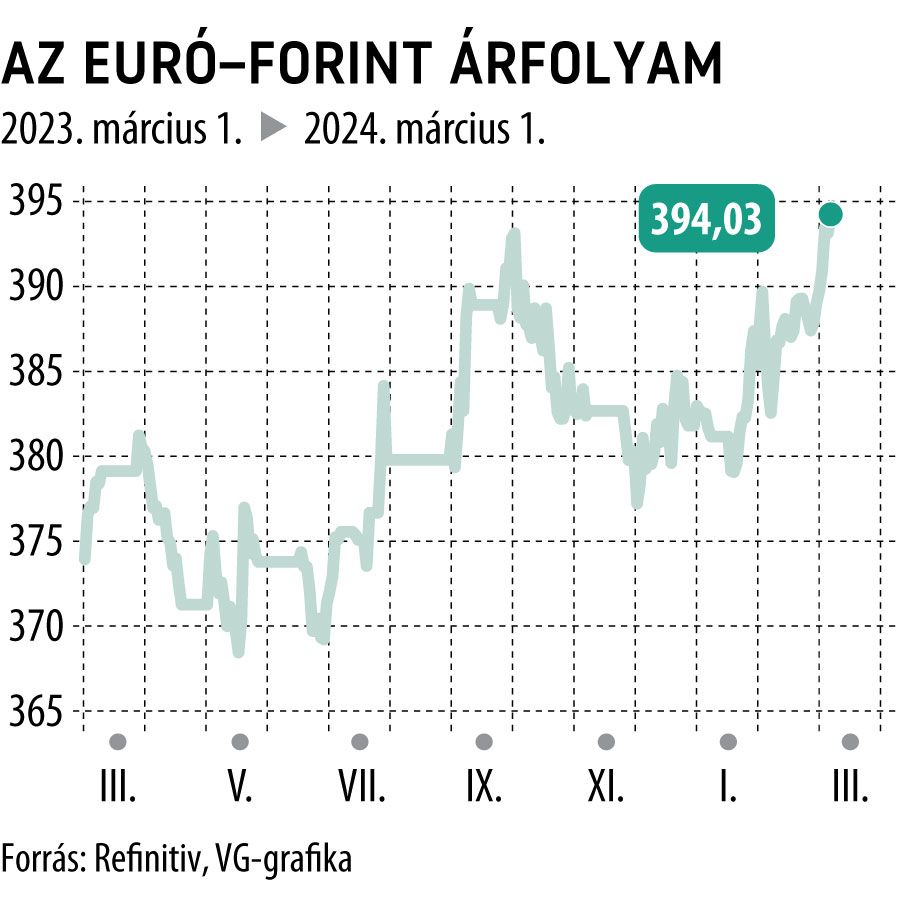

A nemzetközi devizapiacra evezve, mit vár a dollártól a közeljövőben? A zöldhasú az euróval szemben elég hektikus éveken van túl, látszik már, hogy erősebb vagy gyengébb arcát látjuk majd a közeljövőben a dollárnak? Hazai szempontból nekünk, magyaroknak ez azért kiemelten fontos reláció, mert a dollár ereje rosszat tesz a forintnak, míg a gyengülő zöldhasú általában teret enged a jelenleg nagyon nehéz időszakát megélő magyar fizetőeszköznek.

Azt már az elején szögezzük le, hogy a dollárt követni az elmúlt években roppantul frusztráló volt, és még mindig az egyébként. A technikai indikátorok előrejelzései szerint az árfolyam 1,05 és 1,12 között mozoghat majd az idén, viszont ez egy kifejezetten tág sávnak tekinthető, mivel sem rövid, sem közép-hosszú távon nem látszik semmilyen egyértelmű trend a kurzuson.

A devizapiacon azonban általában az oldalazás az elsődleges trend, lényegi elmozdulás csak kivételes esetekben szokott történni. A dollár várható árfolyam-alakulásának előrejelzése már csak azért is kifejezetten nehéz mostanság, mert a piacokon állandóan változik a konszenzus arról, hogy mikor kezdi majd a Fed a vágást, egyáltalán hányszor csökkenti majd a kamatokat az idén, és milyen tempóban.

A forint pont ezért szerintem nem sok támaszra számíthat a nemzetközi devizapiaci folyamatok alakulása irányából. A jelenlegi technikai paramétereket elnézve úgy vélem, rövid távon bőven benne lehet a 400-as szint áttörése az euróval szemben, itt az első ellenállás 408-410 környékén lehet majd. Ha viszont ez sem fogja meg a kurzust, akkor

a következő állomás már 425 környékén lehet, a 2022-es árfolyamcsúcs megdöntésében azonban már nem vagyok biztos.

A forint szempontjából viszont a makroadatok alakulása is kifejezetten fontos lesz, és az MNB kamatpolitikájának szerepét sem érdemes alábecsülni.

Végül pedig nézzük meg a nemzetközi részvénypiacot. Az amerikai parkettről már elmondta, hogy az még nincs buborékmagasságban, de mit vár a sokat rángatott kínai, illetve az új csúcsokra törő európai tőzsdéktől?

A kínai piac mögött valóban elég nehéz időszak áll, a fény viszont talán már látszik az alagút végén. A Hang Seng index, úgy tűnik, január közepén elérte a mélypontját, azóta ugyanis látszólag emelkedő pályán van az árfolyam, a hosszabb távú trend azonban még mindig csökkenő, és az én előzetes várakozásaim is inkább a további értékvesztést valószínűsítették, mintsem a visszapattanást. A kurzus azonban ismét 17 ezer pont környékén jár, ha pedig ezt felfelé tartósan át is tudja törni, akkor lehet, hogy megindul egy erőteljes felfutás.

Fotó: Kallus György / Világgazdaság

Az európai piac azonban egészen más helyzetben van. Az EuroStoxx50 index történelmi csúcson van egy ideje, és véleményem szerint az ötezer pontot is elérheti akár a kurzus, hogy mikor, az viszont erősen kérdéses. Fontos azonban kiemelni, hogy az indexen belül elég nagy különbségek vannak, egyes ágazatok, mint a luxuscikkek és a gyógyszeripari vállalatok például látványosan felülteljesítik társaikat, így a növekedés folytatása egy viszonylag szűk rétegen múlik.