Jót s jól – jókor

A Magyar Nemzeti Bank monetáris politikája 2013 óta éppen azért lehetett sikeres, mert a döntéseket a helyes időben hozta meg. A legfontosabbak ezek közül az alapkamat csökkentése 2012-től (az akkori külső MT tagok szavazatai alapján); a Növekedési Hitelprogram elindítása 2013-ban a hitelezés élénkítésére; a devizahitelek forintra váltása során az árfolyam rögzítése a svájci frank rendkívüli erősödése előtt; az alapkamat-csökkentési ciklus megállítása 2016-ban, ami 2017–2020 között biztosította a 3 százalék körüli inflációt; a koronavírus-járvány kirobbanása után a Növekedési Hitelprogram Hajrá! rendkívül gyors elindítása és a további gazdaságtámogatási programok bevezetése. Ebbe a sorba illeszkedett 2021 júniusában az alapkamat-emelési ciklus megkezdése, amellyel az MNB elsőként reagált a tartósan megemelkedő infláció kockázatára, és végül a kamatemelési ciklus lezárulta 2022 szeptemberében, amelyet a világpiaci tényadatok és a hazai inflációs kilátások egyaránt alátámasztanak. A kamatemelési ciklus és annak lezárása sok kérdést vetett fel a közbeszédben, így merüljünk el ezek részleteiben.

1. Miért nem előbb kezdte meg az MNB a monetáris politikai szigorítását? Mert az inflációs folyamatok alapján nem volt rá szükség.

A hazai infláció 2017 és 2021 márciusa között szinte folyamatosan a 3 százalékos cél körüli +/– 1 százalékos sávban tartózkodott (51 hónapból 47 alkalommal), ami európai összevetésben is példátlanul pontos teljesítése az inflációs célnak. Ezenfelül 2020-ban és 2021 első felében a kormányok és a jegybankok a koronavírus-járvány hatásai elleni küzdelemre fókuszáltak. Egyszerre kellett megvédeni a családok egészségét, a gazdaság működését és megelőzni az ismeretlen vírustól való félelem negatív pszichológiai hatásait. A Magyar Nemzeti Bank példátlan összeget, 11 ezer milliárd forintot biztosított a gazdaság védelmére, majd újraindítására, ami a GDP reálértékét 7 százalékkal emelte 2020–2021-ben, és nagymértékben segítette, hogy a hazai GDP mindössze másfél év alatt elérje a járvány előtti szintjét.

A monetáris politikai szigorítási ciklus hazánkban akkor kezdődött, amikor a járvány utáni gazdasági helyreállás szükségessé tette.

A Magyar Nemzeti Bank két elsőséget is elért ebben az időszakban. Az elsők között jelezte, hogy az infláció nem átmeneti lesz, hanem tartós, és 2021 júniusában elsőként kezdte meg Európában a monetáris politika szigorítását. Látható volt, hogy a világpiac sok szegmensében nem tud lépést tartani a kínálat a hirtelen megugró kereslettel, és ennek eredményeként számos országban megjelent az infláció első hulláma. Ezt a világ nagy jegybankjai egységesen átmenetinek gondolták, és ez volt az uralkodó nézet még 2021 augusztus végén is a világ jegybankárainak évente rendezett egyik legfontosabb konferenciáján, az amerikai Jackson Hole-ban. Az MNB eddigre viszont már nem pusztán jelezte, hogy az áremelkedés tartós lesz, hanem 2021 júniusában– a regionális és a meghatározó jegybankok között elsőként – megkezdte kamatemelési ciklusát.

Téves az az állítás, hogy legalább egy évet késett a kamatemelés.

Egy évvel korábban még a koronavírus-járvány első hullámában jártunk, amikor a gazdaság a szigorú egészségügyi intézkedések és a járványtól való félelem hatására leállt. Semmilyen oltóanyag nem állt rendelkezésre, és a vírus erejét is alig ismertük. De ennél is fontosabb, hogy az infláció a célsávon belül volt, és 2020 folyamán lényegében végig ott is maradt. Amint látható volt, hogy kialakult a tartós infláció kockázata, az MNB cselekedett.

2. Miért emelte az MNB 13 százalékig az alapkamatot? Törvényi feladata és felhatalmazása alapján, az árstabilitás és a pénzügyi stabilitás, azon belül pedig a pénzpiacok stabilitása védelmében.

E két tényező súlya azonban a döntések során változott. Kezdetben lényegében teljes egészében az árstabilitás érdekében volt szükség az alapkamat emelésére, de később nőtt a pénzügyi stabilitási mandátum súlya. Jól tükrözi ezt, hogy a régiós jegybankok csak enyhén alacsonyabb infláció mellett is számottevően kisebb alapkamatot tartanak fenn.

Alapvetően a pénzpiaci stabilitás megerősítésére vezethető vissza, hogy a hazai alapkamat nagyobb mértékben haladja meg a régiós országokét, mint amekkora az inflációs rátákban lévő különbség.

A makrogazdasági sérülékenység két fő forrása pedig az ikerdeficit és a magyar gazdaság energiakitettsége, amelyek egymással is jelentős mértékben összefüggnek. A folyó fizetési mérleg hiányát ugyanis teljes egészében az energiahordozók külkereskedelmének hiány okozza. Az ikerdeficit csökkentéséhez két út vezet, amelyeket az MNB régóta szorgalmaz. Az egyik a költségvetési hiány csökkentése elsősorban az importigényes állami beruházások mérséklésével. A másik a gazdaság energiaintenzitásának csökkentése és a megújuló energiaforrások arányának növelése. Hosszú távon pedig természetesen a termelékenység javítása az, ami az energiafelhasználás növelése és az import emelkedése nélkül képes lenne egyszer helyreállítani a gazdasági egyensúlyt és segíteni a gazdasági növekedést.

3. Miért állt le az MNB a kamatemeléssel 2022 szeptemberében? Az idődimenzió itt is fontos: a monetáris politikai döntések előretekintőek, így a kamatemelések megállására vonatkozó döntés alapját a már előre látható 2023. évi inflációs fordulat adja.

Az MNB a döntéshez kapcsolódó sajtótájékoztatón jelezte, hogy rövid távon, 2022 szeptemberben a rezsicsökkentés módosítása és az aszály hatása még növeli az inflációt (így is lett), ugyanakkor 2023-ban az infláció az első fél évben lassan, majd a második fél évben gyorsuló ütemben csökken.

A hazai és a nemzetközi folyamatok is az infláció csökkenését vetítik előre 2023-ban.

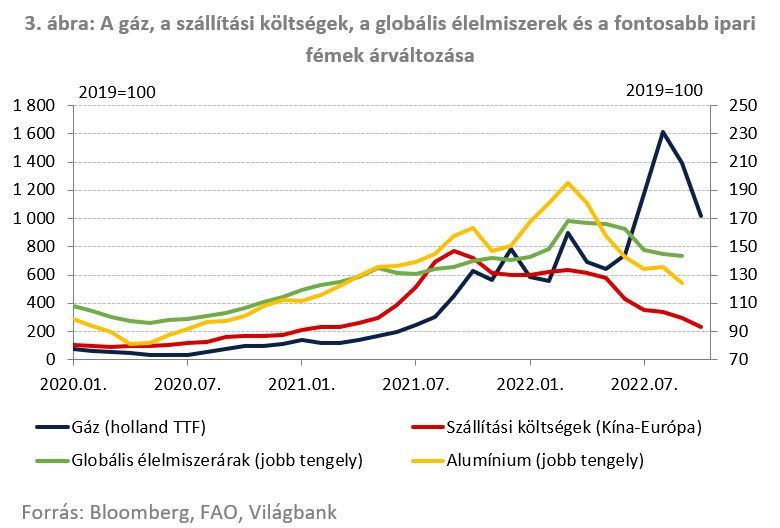

A globális inflációs nyomás mérséklődését okozzák a lassuló növekedési kilátások a világ legnagyobb országaiban és a globális termelési láncok feszültségeinek enyhülése. A csúcsértékéhez képest a tengeri szállítmányozás költsége 60-70 százalékkal, a legfontosabb fémek ára 30-40 százalékkal csökkent, és megkezdődött a globális élelmiszerárak mérséklődése is. Az pedig különös jelentőséggel bír, hogy az elmúlt 1 év európai inflációját leginkább befolyásoló földgáz ára a legmagasabb értékéhez képest megfeleződött. 2022 augusztusában még 240 eurót kellett adni egy megawatt földgázért a hollandiai gáztőzsdén, míg október második felére ennek az ára 120 euróra csökkent. Ezek a folyamatok egyes országokban – főképp az importált energiaáraknak kevésbé kitett gazdaságokban – már az infláció csökkenését eredményezték augusztus és szeptember folyamán. Többek között Amerikában, Franciaországban, Spanyolországban és a régión belül Szlovéniában már csökkent az inflációs ráta a korábbi hónapokhoz képest. Mindezek mellett a hazai inflációs fordulat közeledését jelzi, hogy a hazai kiskereskedelmi szektor áremelési várakozásai is csökkentek az elmúlt hónapokban. Bár a szeptemberi infláció emelkedett augusztushoz képest a rezsiköltségek módosítása és az élelmiszerek árának növekedése miatt, de ezektől eltekintve, a fogyasztói kosár többi részének (ún. feldolgozott élelmiszerek nélkül számított maginfláció) egyhavi áremelkedése már lassult, és alacsonyabb volt, így március óta a legalacsonyabb szintjét érte el. Egyes adatokban már Magyarországon is érzékelhetők az inflációs fordulat előjelei. A lassuló fogyasztás következtében a keresletérzékeny termékek havi áremelkedése július óta mérséklődik, és részben ennek hatására több hónapja csökken a kiskereskedelmi szektor inflációs várakozása.

A jelenlegi alapkamat az elérhető adatok alapján megfelelő az árstabilitás elérésére, míg a pénzpiacok stabilitása más célzott eszközökkel biztosítható.

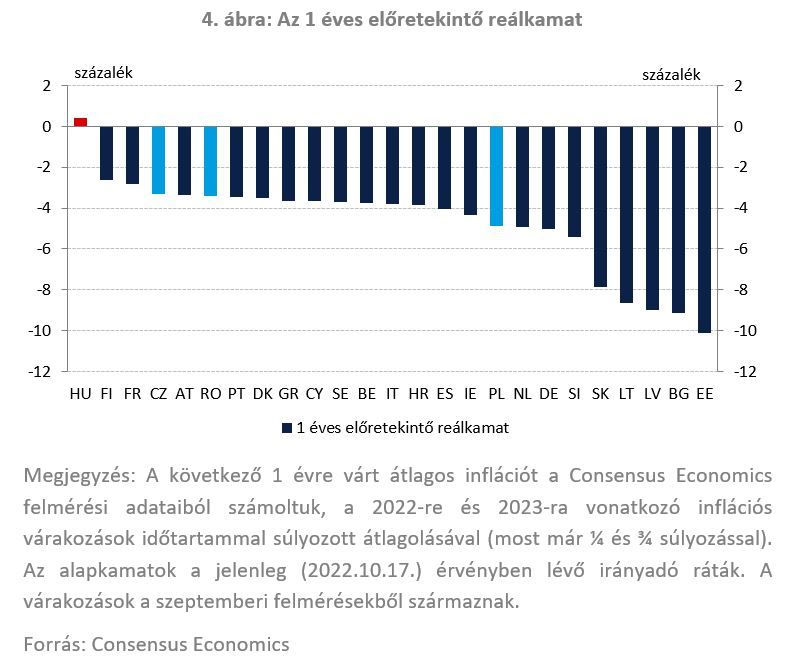

Az inflációval szemben a hazai alapkamat már megfelelően magas szintet ért el, amit jól jelez, hogy a jövő évi várható inflációnál egyedül Magyarországon magasabb az alapkamat mértéke. Más szavakkal a következő egy évre várt kamatok és infláció különbségeként adódó előretekintő reálkamat egyedül Magyarországon pozitív Európában. Ezzel egyidejűleg a hazai alapkamat a legmagasabb az OECD-országok között. A Monetáris Tanács közleménye hangsúlyozta, hogy a kamatemelési ciklus leállításával a szigorú monetáris politika kora nem ér véget: a kondíciók szigorítása a monetáris transzmisszió erősítésén és a likviditás szűkítésén keresztül folytatódik.

A kamatemelési ciklus befejezését a hozamvárakozások reálgazdasági szempontból indokolt tartományban tartása is indokolta.

Az árstabilitás és a pénzügyi stabilitás védelmében az MNB az alapkamatot rendkívüli magas, két számjegyű tartományba emelte, így tekintettel kell lenni a pszichológiai hatásokra. Gazdaságtörténeti tapasztalatok alapján szélsőséges esetben kialakulhat egy olyan helyzet, amikor a piac által elvárt kamatemelés elválik a makrogazdasági fundamentumoktól, így a kamatemelési ciklus öngerjesztővé válik. Ezzel szemben a jegybanknak az árstabilitás alapján indokolt kamatszintet kell meghatároznia, szükséges esetben pedig a pénzpiacok stabilitását célzott eszközökkel tudja biztosítani.

A kamatemelési ciklus befejezése összhangban van az MNB korábbi kommunikációjával.

A jegybank mindig is azt jelezte, hogy a kamatemelési ciklust addig folytatja, amíg az inflációs kilátások fenntartható módon a jegybanki célon stabilizálódnak, és az inflációs kockázatok a monetáris politika időhorizontján újra kiegyensúlyozottá válnak. Ez a pillanat 2022. szeptemberében érkezett el, amikor az MNB Inflációs jelentéséhez készített előrejelzés azt mutatta, hogy az infláció 2024 során tartósan eléri a 3 százalékos szintet, és a Monetáris Tanács tagjai úgy látták, hogy az ezt övező kockázatok kiegyensúlyozottak, azaz azonos valószínűséggel alakulhat ki ennél magasabb vagy alacsonyabb infláció ezen az időtávon.

4. Mit lehet az alapkamattal megoldani, és mit nem? A monetáris politika alapvetően a gazdaság keresleti oldalára és a várakozásokra hat, míg a kínálat oldalt kevésbé képes befolyásolni.

Ennek következtében a szigorú monetáris politika a magas kereslet által okozott inflációt képes csökkenteni a kereslet visszafogásán, az infláció másodkörös hatásainak megelőzésén és az inflációs várakozások mérséklésén keresztül. Nem képes viszont a monetáris politika a gazdaság kínálati oldala által okozott rövid távú inflációs megugrást azonnal mérsékelni. A jelenlegi helyzetben viszont pontosan ilyen sokk a piaci energiaárak emelkedése és a hazánkat sújtó aszály. E tételek hozzájárulása igen jelentős a hazai inflációs rátához és a hazai infláció emelkedéséhez. Az inflációnak augusztusról szeptemberre bekövetkező gyorsulását (15,6 százalékról 20,1 százalékra) 85 százalékban a háztartási energiaárak emelkedése és az élelmiszerek gyorsuló inflációja magyarázta. Ennek következtében a szeptember havi infláció több mint felét a szabályozott árú termékek és szolgáltatások és az élelmiszerek drágulása magyarázza. E tényezők a kínálatot azonnal csökkentik, ami változatlan kereslettel szembesülve már rövid távon magasabb árakhoz vezet. A gazdaság kínálati oldalát azonban nem a monetáris politika eszközeivel, hanem a versenyképesség fejlesztésével lehet javítani és rugalmasabbá tenni.

A gazdasági közbeszéd fókuszában lévő, és valóban fontos kérdés a forint árfolyamának alakulása. Itt le kell szögezni, hogy az inflációs célkövetés monetáris rendszerében a jegybankok az inflációs kilátások szempontjából értékelik az árfolyam tartós elmozdulását.

A jegybanki politika egyetlen horgonya az infláció, ezért az árfolyam alakulását az inflációra gyakorolt hatásainak szemüvegén keresztül kell vizsgálnia. Az árfolyamra vonatkozó piaci értékelést viszont a monetáris politikán kívül több tényező befolyásolja. Ezek közül a legerősebbek a makrogazdasági kilátások, a versenyképesség, a sérülékenység, a nemzetközi pénzügyi folyamatok, a geopolitikai tényezők és jelenleg az energiapiaci feszültségek. A geopolitikai tényezők közvetlen és közvetett hatásai 2022 folyamán különösen felerősödtek. Egyrészt a befektetők úgy látták, hogy az orosz–ukrán háború földrajzi közelsége következtében a kelet-közép-európai országok kockázatossága emelkedett. Másrészt a háború és az arra adott szankciók következtében megnőtt energiaárak különösen sújtották az orosz energiaimporttól függő országokat. Végül pedig az amerikai dollár a globális kockázatkerülés és az Egyesült Államok megerősödött geopolitikai helyzete következtében rendkívül felértékelődött, ami a fejlődő régiókban hozamemelkedést és árfolyamgyengülést váltott ki.

A piaci folyamatokat napi szinten figyelők láthatták, hogy az MNB szeptember 27-i kamatemelése és a kamatemelési ciklus leállításának bejelentése utáni órákban a forint erősödött, és később, más hírek hatására gyengült.

A gazdaságban sehol másutt nem gyorsul fel úgy az idő, mint a pénzügyi piacokon, ahol az új információkat azonnal beárazzák, az adatokat tehát percre pontosan kell vizsgálnunk a megértéshez. Ezáltal láthatóvá válik, hogy a délután 2 órakor közölt kamatdöntés, majd a 3 órakor megtartott sajtótájékoztató időszakában a forint erősödött az euróval szemben. 13.50-kor 408 forintot kellett adni egy euróért, míg 16.00-kor 404,3 forintot. Ezt követően érkezett a hír az Ukrajnán keresztüli gázszállítás leállításának kilátásba helyezéséről, ami a gázár azonnali 16 százalékos ugrásával együtt rövid idő alatt ismét 408 forintra emelte az euró árfolyamát. Ezekben a napokban gyengítette a forintot az Északi Áramlat 1 gázvezeték leállása, és a szándékos robbantás valószínűségének növekedése, illetve szeptember 28-án jelentette be az Európai Bizottság vezetője, Ursula von der Leyen az Oroszország elleni szankciók nyolcadik hullámát. A forint árfolyamára tehát több, a jegybanki hatáskörön kívül eső tényező hatott negatívan szeptember végén és október elején, amelyek az árfolyam gyengüléséhez vezettek. Október első két hetében e turbulenciák felerősödtek, amelyekre a pénzpiacok stabilitása védelmében az MNB célzott, átmeneti lépésekkel reagált.

Összefoglalóan, az idő és az időzítés minden gazdasági elemzésnek és döntésnek kulcseleme, különösen válsághelyzetekben.

Az MNB monetáris politikájának 2013 óta elért eredményei mögött a döntések helyes időzítése állt, és a jegybank az elmúlt 2,5 év válsághelyzetében is teljes körültekintéssel, megfelelő időzítéssel hozta meg döntéseit. Elsőként jelezte az MNB a tartósan magas inflációs kockázatát 2021-ben, és erre válaszul elsőként is kezdte meg a kamatemelési ciklusát 2021 júniusában. A ciklus akkor zárult le 2022 szeptemberében, amikor a hazai és a nemzetközi folyamatok egyaránt előrevetítették az inflációs fordulatot 2023-ban. A küzdelmet természetesen folytatni kell az infláció ellen, mert az MNB-nek ez az elsődleges célja és horgonya. A jegybank továbbra is kész minden eszközét alkalmazni az árstabilitás elérése érdekében. Ehhez azonban jelenleg az alapkamat növelése már nem szükséges, mert annak jelenlegi szintje a rendelkezésre álló adatok alapján elegendő az inflációs cél eléréséhez, a pénzpiacok stabilitásának fenntartása pedig más, célzott eszközökkel is biztosítható.