Német dráma: az adófizetőknek kell kimenteniük a Bundesbankot

Az európai politikusok, akik hozzászoktak, hogy a jegybankoktól dől a pénz, most azzal szembesülnek: akkorát fordult a világ, hogy esetleg adófizetői pénzekből kell kitatarozni a pénzforrást. Ez Németországban tűnik a legnagyobb veszélynek, ahol a pénzbőség tavaly véget ért időszakában olyan olcsó volt a pénz, hogy a megtakarításra nem kamatot fizettek, hanem levontak belőle.

Idén már messze nem így van, a nyáron az Európai Központi Bank (EKB) elkezdte emelni a kamatait, hogy megküzdjön a szárnyaló inflációval. A folyamatnak még nincsen vége, és átrendezheti a viszonyokat a politikusokkal, ha úgy fordulna, hogy az utóbbiaknak kell pénzt előkeríteniük, betömni a jegybanki mérlegen a megugrott kamatköltség miatt nyíló lyukat.

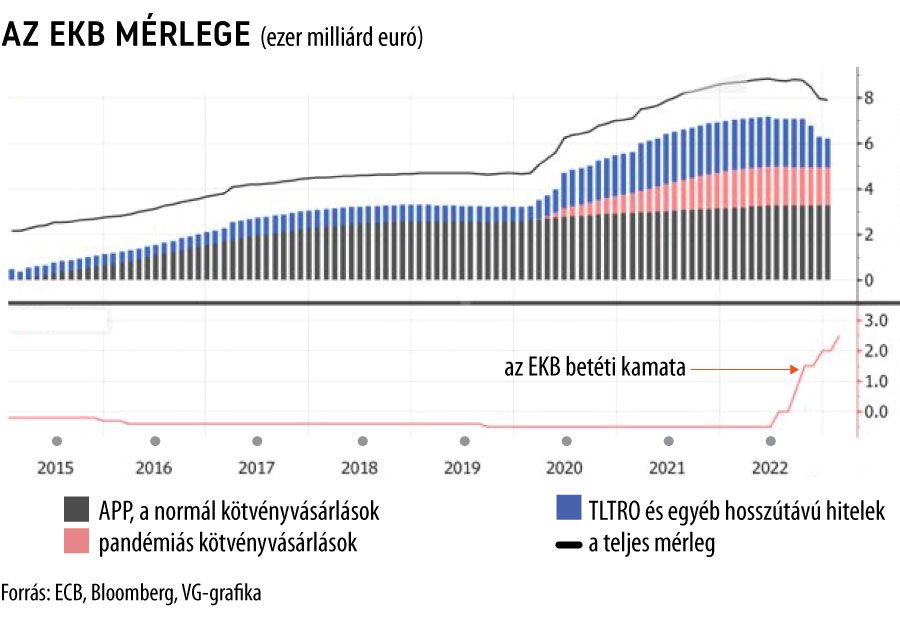

Nem kis tételekről van szó: az egy évtizeddel ezelőtt leküzdött euróövezeti válság után, amikor szinte nem volt infláció Európában, csak öntötte és öntötte a pénzt az EKB a gazdaságokba, aztán pedig a pandémia okozta bajokból való kilábalást segítve még annál is sokkal gyorsabban öntötte.

A megugrott inflációval küzdve elkezdte visszaszedni a kizúdult pénzt, de ezermilliárd eurókról van szó, s csak fokozatosan teheti, közben a megemelkedett kamatok költségei hatalmasak.

A növekvő kihívást szemléltette a svájci jegybank (SNB) múlt havi bejelentése: 116 éves története messze legnagyobb, 132 milliárd svájci frankos (51 ezermilliárd forint) veszteségét hozta össze 2022-ben, mivel összeomlott annak a devizahegynek az értéke, amelyet az elmúlt évtizedben vásárolt össze, hogy megelőzze a frank árfolyamának az elszállását.

Az SNB nincs egyedül a jegybankok közt, amelyeknek a befizetéseire az állami költségvetésekbe mostanában nem számíhatnak a politikusok. Az ausztrál jegybank (RNA) például 36,7 milliárd ausztrál dolláros veszteségbe szaladt, ami azt jelenti, hogy negatívba fordult a tőkéje: mínusz 12,4 milliárd dollár.

Az EKB speciális eset

Az euróövezet jegybankja az EKB, de az eurózóna tagállamai önállóan intézik költségvetési ügyeiket és kötvénykibocsátásaikat, és eredeti funkcióik javától megfosztva fennmaradtak a saját központi bankjaik is.

Ez utóbbiak intézik tagországi szinten az EKB műveleteit, és közvetlenül náluk jelentkezik ezek nyeresége, illetve vesztesége.

Ha az EKB mérlegének és kamatainak alakulására pillantunk, egyértelmű, hogy összességében a hatalmasra duzzadt állományon jelentős kamatköltség képződhet, az egyes tagbankoknál eltérő módon. Az a helyzet állt elő, hogy

a görög jegybank nyereséges maradt, miközben a Bundesbank a sebeit nyalogatja.

A görögök ugyanis sokkal kevesebb és sokkal magasabb hozamú államkötvényt vásároltak össze. A német papírok ugyanakkor, amelyeket a Bundesbank vásárolt, menedéknek számítottak, és ennek megfelelően nem volt hozamuk, sőt mi több: negatív volt a hozam.

A Bundesbank kamatkiadása ugyanakkor nem negatív, sőt egyre magasabb, ahogy az EKB tornássza feljebb a kamatait. A bevételi és a kiadási oldal közt van egy elnyíló rés. Tavaly még viszonylag kicsi volt a német jegybank vesztesége, de idén még akkor is elérheti a 26 milliárd eurót, ha az EKB már nem emeli tovább a kamatait – és minden bizonnyal emeli. Ez Daniel Gros, a brüsszeli Európai Politikai Tanulmányok Központ (CEPS) igazgatósági tagjának becslése.

A gond az, hogy egy ekkora veszteség teljesen elfogyasztja a kockázati céltartalékot, amelyet a Bundesbank a kötvényvásárlási programokra tett félre, plusz a mintegy 5 milliárd eurós tőkét és tartalékot.

Ha a Bundesbank normál cég lenne, ez fizetésképtelenséget jelentene.

A Bundesbank nincs egyedül ezzel a problémával. Gros becslései szerint a francia jegybanknál 17 milliárd euró lehet az idei veszteség, az olaszoknál 9 milliárd, a hollandoknál pedig 5 milliárd euró. Ha a kamatok 2024-ben is magasak maradnak, a holland és a francia jegybank is elveszítheti a tőkéjét.

Akkor most mi lesz, felszámolják a Bundesbankot?

Ott tartunk, hogy valahogy majd megoldják. Az EKB mindenesetre csütörtökön közli éves eredményeit, és a kitekintésnek nyilván lesznek aggodalmas visszhangjai. A jegybankok működésében szinte kódolva van, hogy gazdálkodásuk nem nullszaldós – bár kifejezetten nem nyereségérdekelt intézmények –, ezért hiába függetlenek, a politikai hullámok őket is el szokták érni.

A jegybankárok pedig rutinból tagadni szokták, hogy a nyereség vagy veszteség kilátásai befolyásolnák monetáris politikai döntéseiket.

A Nemzetközi Fizetések Bankja (BIS) ugyancsak amellett kardoskodott nemrégiben, hogy a végső hitelező szerepét betöltő jegybankok nem kezelhetők normál vállalatként,

akár negatív tőke mellett is működhetnek, és nem mehetnek csődbe, esetükben a végső közös jó a mérce és a cél.

A Bundesbank egyelőre nem kívánt megszólalni az ügyben, viszont Gros szerint valószínűleg most annyi azért történik, hogy az éves jelentésben szerepel majd egy figyelmeztetés a veszteségre, és aztán a Bundesbank „csendben megpróbál egy tőkeinjekcióról tárgyalni” Brüsszelben. Legutóbb, az 1970-es években, amikor még független volt a bank (nem volt az euróövezet jegybankjának tagja), és veszteségei voltak, ezeket több évre szétosztották. Elképzelhető, hogy most is hasonló megoldást találnak.